Дают ли ипотеку: ваши шансы получить ипотеку в 2020 году

Можно ли взять ипотеку больше стоимости квартиры?

При покупке недвижимости кроме стоимости самой квартиры и дополнительных расходов на оформление ипотеки покупателям нередко требуется значительная сумма на ремонт или другие неотложные нужды, связанные с переездом.

Содержание:

Это актуально не только для новостроек, которые часто продаются с черновой отделкой и изначально требуют значительных дополнительных вложений сразу после приобретения. Вторичка также нередко продается в плачевном состоянии, и новым собственникам приходится выкладывать до 20% от стоимости квартиры, чтобы привести жилье в порядок. После оформления сделки может потребоваться покупка бытовой техники, мебели и других необходимых предметов быта. Многие заемщики с радостью взяли бы у банка сумму большую, чем предлагает кредитор. Как совместить собственные интересы и обойти ограничения банка по сумме займа, расскажем далее.

Дают ли банки денег больше, чем стоит залоговая квартира

Когда заемщик приходит в банк за ипотекой и обеспечением по кредиту выступает только залоговое жилье, сумма кредита не может превысить оценочную стоимость квартиры.

Банк не может рисковать, выдавая клиентам деньги без обеспечения. Единственно возможный вариант — поискать варианты займа с минимальным стартовым взносом или без него. Варианты решения проблемы:

- квартира в строящемся доме от девелопера при оформлении ипотеки в определенном банке;

- льготные ипотечные программы с господдержкой с нулевым первоначальным взносом;

- субсидии от государства для определенных категорий граждан на погашение первоначального взноса.

Перечисленные варианты доступны не всем. Поэтому предстоящие расходы лучше просчитывать заранее.

Как банк рассчитывает максимальную сумму жилищного займа

Определение максимально возможной суммы кредита происходит в несколько этапов:

- расчет суммы займа исходя из уровня дохода и срока, который выбрал заемщик;

- определение оценочной стоимости недвижимости;

- окончательный расчет суммы с учетом наличия средств на первоначальный взнос по кредиту.

На каждом этапе могут возникнуть сложности. Однако при правильном подходе их можно решить с минимальными затратами:

- если у заемщика не хватает дохода для оформления ипотеки на нужную сумму, банк может предложить продлить срок кредита на несколько лет. На подобное предложение стоит согласиться: несмотря на перспективу переплаты по процентам, всегда можно произвести досрочное частичное или полное погашение ипотеки;

- если окончательной суммы, которую предлагает банк, недостаточно для реализации планов по покупке жилья, можно обратиться в другую кредитную организацию.

Расчет стоимости квартиры для банка

Размер кредита зависит не только от дохода потенциального покупателя жилья, но и от оценочной стоимости объекта ипотеки. Когда покупатель ищет подходящую недвижимость, он сталкивается с рыночной стоимостью квартир. Суммы, которые продавцы просят за свое жилье, не всегда совпадают с оценочной стоимостью. Многое зависит от баланса спроса и предложения на рынке в конкретный момент времени в определенном районе. Например, при отсутствии спроса продавцам приходится снижать цену на 5-15%, чтобы привлечь потенциальных покупателей. В столичных регионах, где жилье пользуется стабильным спросом, расценки на квадратные метры завышены. В Москве и Санкт-Петербурге баланс спроса и предложения играет на руку продавцам. Цены на жилье в столицах растут быстрее, чем в среднем по России.

Суммы, которые продавцы просят за свое жилье, не всегда совпадают с оценочной стоимостью. Многое зависит от баланса спроса и предложения на рынке в конкретный момент времени в определенном районе. Например, при отсутствии спроса продавцам приходится снижать цену на 5-15%, чтобы привлечь потенциальных покупателей. В столичных регионах, где жилье пользуется стабильным спросом, расценки на квадратные метры завышены. В Москве и Санкт-Петербурге баланс спроса и предложения играет на руку продавцам. Цены на жилье в столицах растут быстрее, чем в среднем по России.

Дадут ли ипотеку, если есть непогашенные кредиты

Купить квартиру без привлечения кредитных средств под силу не многим гражданам. В то же время, большинство населения активно пользуются кредитами для приобретения товаров и услуг. Принимая решение о покупке квартиры в кредит, многих беспокоит вопрос, даст ли банк ипотеку, если есть непогашенные потребительские кредиты?

Содержание

Скрыть- Получение ипотеки при наличии задолженности

- Как банки относятся к непогашенным кредитам?

- Как получить ипотеку?

- В каком случае получить не получится?

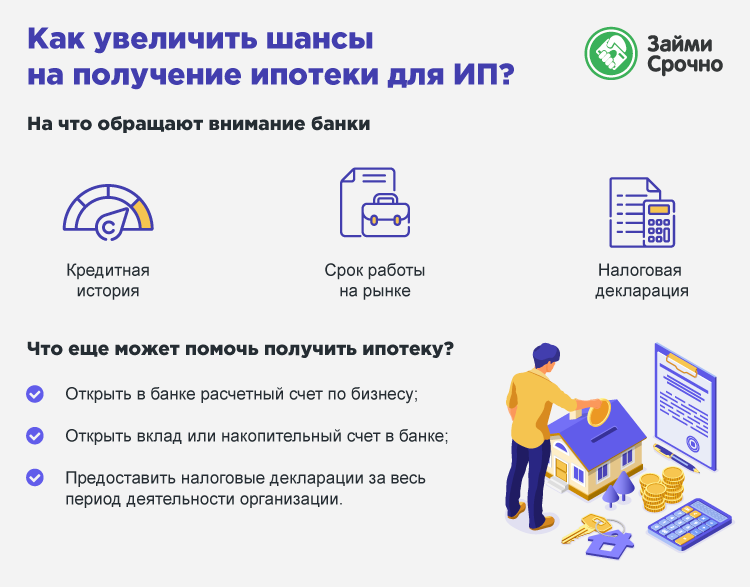

- На что еще банки обращают внимание?

- Как повысить шансы на одобрение ипотеки?

Получение ипотеки при наличии задолженности

Основная задача банка – получать доход, предоставляя в кредит собственные и привлеченные средства. В первую очередь банк оценивает финансовые возможности клиентов и их способность своевременно и в полном объеме обслуживать предоставленный кредит.

В первую очередь банк оценивает финансовые возможности клиентов и их способность своевременно и в полном объеме обслуживать предоставленный кредит.

Дать однозначный ответ, одобрит банк ипотеку или откажет, невозможно. Все зависит от того, какими активами располагает клиента, какова его кредитная история и финансовая дисциплина, какая сумма остается после уплаты всех существующих обязательств. Кроме этого в расчет принимаются множество нюансов.

Как банки относятся к непогашенным кредитам?

Наличие непогашенного кредита не может стать причиной отказа. Прежде чем принять решение, банк взвесит множество факторов. При этом в расчет могут взять:

- ежемесячный доход заемщика и членов его семьи, муж или жена всегда могут быть привлечены в качестве созаемщика

- наличие дополнительных источников дохода

- владение движимым и недвижимым имуществом, которая также может выступить в качестве залога

- наличие хорошей кредитной истории

- доход, остающийся после уплаты обязательств по действующим кредитам, не должен превышать 50%

Как получить ипотеку?

Получить ипотеку, имея непогашенную задолженность, возможно, если следовать правилам:

- Не стоит скрывать факт наличия непогашенных кредитов.

Ипотечный кредит выдается на длительный срок, сумма кредита немалая. Поэтому служба безопасности банка тщательно собирает информацию о заемщике. Факт все равно вскроется, но в этом случае обернется против клиента.

Ипотечный кредит выдается на длительный срок, сумма кредита немалая. Поэтому служба безопасности банка тщательно собирает информацию о заемщике. Факт все равно вскроется, но в этом случае обернется против клиента. - Предоставьте в банк документы, подтверждающие ваши доходы и доходы членов вашей семьи. Любой дополнительный доход увеличит вес заемщика и долю непогашенного кредита в общем доходе.

- Предоставьте кредитному инспектору все не закрытые кредитные договора с графиком погашения. Ему будет легче оценить нагрузку на ваш бюджет и принять правильное решение.

- Если имеется несколько непогашенных потребительских договоров в разных банках, постарайтесь собрать их «под одной крышей», рефинансируйте задолженность по нескольким кредитам в единый заем.

В каком случае получить не получится?

Случаев, при которых получить ипотек не получится, не так много.

Банк не даст новый кредит заемщику с плохой кредитной историей. При этом значение имеет не столько наличие непогашенной задолженности, сколько регулярность и своевременность выполнения обязательств. Просрочка погашения основного долга и процентов по кредиту свидетельствует о низкой финансовой дисциплине, даже если заемщик в конце концов полностью погасил кредит перед банком.

Просрочка погашения основного долга и процентов по кредиту свидетельствует о низкой финансовой дисциплине, даже если заемщик в конце концов полностью погасил кредит перед банком.

Информация в бюро кредитных историй хранится не менее 10 лет. Поэтому серьезно относиться к своим обязательствам необходимо всегда, а не только в преддверии получения ипотеки. Непогашенный в прошлом небольшой кредит может стать причиной отказа в решение квартирного вопроса в будущем.

Банк откажет в ипотеке, если у заемщика более 50% доходов уходит на обслуживание непогашенных кредитов. Банк понимает, что клиенту необходимо не только обслуживать задолженность, но и полноценно жить. Если кредит будет «съедать» большую часть доходов, банк сочтет кредитную нагрузку чрезмерной и откажется от сотрудничества.

На что еще банки обращают внимание?

Отсутствие кредитной истории также может сослужить нехорошую службу. Казалось бы, отсутствие потребности в кредитах должно характериз

Кто может оформить ипотеку Сбербанка: всё о заемщиках и созаемщиках — Ипотека

Заемщик по ипотеке — это человек, который подает заявку и оформляет на себя ипотечный кредит. На него ложится большая ответственность, поэтому банк предъявляет к нему определенные требования. Давайте разбираться, кто может взять ипотеку.

На него ложится большая ответственность, поэтому банк предъявляет к нему определенные требования. Давайте разбираться, кто может взять ипотеку.

Гражданство РФ

Подать заявку на ипотеку могут только граждане России. Если же у вас нет гражданства, а есть только вид на жительство, подать заявку не получится.

Прописка на территории России

Тут всё просто: у вас должна быть постоянная или временная регистрация — а проще говоря прописка, — на территории России.

Возраст от 21 года

На момент подачи заявки вам уже должен исполниться 21 год. Если вы при этом уже состоите в браке, вашему супругу тоже должно быть не меньше 21 года — или придется заключить брачный договор.

Вы пенсионер? Не переживайте — пенсионеры тоже могут подать заявку на ипотеку, особых требований к возрасту нет, но есть условие: вы должны вернуть кредит до того, как вам исполнится 75 лет. Если же вы подаете заявку на ипотеку без подтверждения дохода и занятости, то на момент возврата кредита вам должно быть не больше 65 лет.

Если вы получаете зарплату или пенсию на карту Сбербанка, для подачи заявки вам больше ничего не требуется. Информация о стаже работы и зачислениях уже есть в распоряжении банка.

Если вы получаете зарплату на карту другого банка, есть ещё ряд условий.

Стаж работы от полугода

Вы сможете подать заявку, если у вас не менее 6 месяцев стажа на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

При этом вам не придется предоставлять трудовую книжку. Клиенту при заполнении заявки на ипотеку на сайте DomClick.ru надо ввести свой номер СНИЛС, получить смс с информацией о заказе и направить ответное смс для подтверждения заказа выписки ПФР. Подробнее о том, как это работает, читайте в статье «Мы упростили оформление ипотеки: трудовая книжка больше не нужна».

Если вы самозанятый и зарегистрированы в сервисе «Мое дело» от Сбербанка, вы также можете подать заявку на ипотеку. Сделать это можно после того, как на карту Сбербанка, привязанную к сервису, придет не меньше 4 зачислений дохода.

Сделать это можно после того, как на карту Сбербанка, привязанную к сервису, придет не меньше 4 зачислений дохода.

Подробнее о том, как оформить ипотеку, если вы самозанятый, читайте в статье «Как стать самозанятым и взять ипотеку».

Стабильный подтвержденный доход

В качестве дохода могут быть учтены:

- заработная плата

- пенсия

- доход от аренды квартиры — в качестве дополнительного.

Не принимаются в расчет дохода детские пособия и другие льготные выплаты.

Важно: если кроме детских пособий у вас пока нет стабильного дохода, подать заявку не получится.

Для подтверждения дохода можно предоставить справку 2-НДФЛ или справку по форме банка.

На калькуляторе ипотеки ДомКлик вы можете выбрать программу кредитования, указать размер первоначального взноса и стоимость жилья. После этого вы увидите сумму ежемесячного платежа. Желательно, чтобы она составляла не более 50% от вашего ежемесячного дохода — у вас должны оставаться деньги на еду, коммунальные платежи, содержание детей и другие обязательные расходы. Иначе повышается риск отказа в ипотеке со стороны банка.

Иначе повышается риск отказа в ипотеке со стороны банка.

Подробно о том, как быстро и удобно рассчитать ипотеку, рассказываем здесь: «Калькулятор ипотеки Сбербанка 2020».

Для увеличения суммы кредита вы можете привлечь в качестве созаемщиков до 3 человек. При рассмотрении заявки банк будет учитывать общий доход.

Созаемщиками могут быть не только родственники. Это могут быть и друзья.

Важно: созаемщик несет ответственность по кредиту в случае, если основной заемщик перестает платить. Поэтому и требования к созаемщику такие же, как к заемщику.

Также в качестве созаемщика вы можете привлечь члена семьи, который является владельцем сертификата на льготную покупку объекта недвижимости. Это могут быть дети, родители, внуки, братья, сестры, племянники, бабушки, дедушки.

Важно: владелец сертификата может выступать как созаемщик без учета платежеспособности, но с обязательным наделением его собственностью в покупаемой недвижимости.

Узнать обо всех доступных способах увеличить сумму кредита, можно в статье «Ипотека: как увеличить сумму кредита».

Если вы состоите в браке на момент подачи заявки на ипотеку, ваш супруг автоматически становится созаемщиком по ипотеке — ведь супруги приобретают недвижимость в совместную собственность, даже если оформлена она на кого-то одного. При расчете суммы кредита банк будет учитывать ваш общий доход.

Если же вдруг у вашего супруга плохая кредитная история или вы просто не хотите привлекать его в качестве созаемщика, вам необходимо до подачи заявки на ипотеку заключить брачный договор. Подробнее о том, как это сделать, в нашей статье «Брачный договор при покупке жилья в ипотеку».

Супруг не входит в число созаемщиков также в случае, если у него нет гражданства России. При этом его доход учитываться не будет, а значит у вас доход должен быть достаточный для оформления ипотеки.

Заранее предсказать решение банка невозможно. Тем не менее, кое-что сделать всё же можно. Вы можете заказать свою кредитную историю, чтобы проверить данные, которые отражены там. Чем выше ваш кредитный рейтинг, тем выше вероятность, что всё пройдет хорошо.

Тем не менее, кое-что сделать всё же можно. Вы можете заказать свою кредитную историю, чтобы проверить данные, которые отражены там. Чем выше ваш кредитный рейтинг, тем выше вероятность, что всё пройдет хорошо.

О том, как проверить кредитную историю, читайте в статье «Как проверить свою кредитную историю».

Если у вас есть сомнения, что кредитная история недостаточно хорошая, читайте также статью «Как улучшить кредитную историю».

Рассчитать ипотеку и подать заявку вы можете онлайн на ДомКлик. До подачи заявки советуем также прочитать статью «Почему банк не одобрил ипотеку: главные причины отказа», чтобы не совершить ошибок.

Можно ли взять ипотеку деньгами

Что выгоднее и проще — взять ипотеку или кредит наличными.

Необходимо посчитать переплату по кредиту, и дополнительные затраты при покупке жилья, которые не зависят от того, берете вы ипотеку или кредит наличными.

Основные дополнительные затраты при покупке жилья

Это расходы на риелтора, регистрация документов — оплата госпошлины. Эти затраты будут в любом случае. Также понадобится заверение договора купли-продажи, возможно его составление — расходы на нотариуса и юриста. Проверка на юридическую чистоту недвижимости также ведет к дополнительным затратам.

Возможно нужно будет оплатить задолженность по коммунальным платежам. При покупке квартиры в ипотеку нужен первоначальный взнос. Для ипотеки он важен — очень часто от него зависит процентная ставка. Сейчас минимальный взнос 10%.

Отличия ипотеки от потребительского кредита

Основное отличие — процентная ставка. Она меньше по ипотеке, чем по кредиту. Но по ипотеке есть дополнительные расходы, которые могут сделать получение кредита наличными более выгодным.

Вы должны застраховать покупаемую недвижимость от потери в результате несчастного случая. Страховка делается в пользу банка — при наступлении несчастного случая деньги получает банк. Вы страхуете свою жизнь и здоровье на тот случай, если не сможете платить ипотеку. Страхуется потеря права собственности. Без страховки могут не дать ипотеку вообще. Вам придется заложить квартиру банку. Это обязательное условие ипотеки. При регистрации права собственности вам отдают свидетельство с обременением. Квартира находится в собственности банка до полной выплаты ипотеки. В случае невыплаты Банк заберет квартиру, продаст ее и оплатит из выпученных средств ваш долг. Остаток вернет вам. По аннуитетной схеме начисления процентов вы сначала платите в основном проценты, а не сумму основного долга, в результате чего остаток получается очень малым.

Вы страхуете свою жизнь и здоровье на тот случай, если не сможете платить ипотеку. Страхуется потеря права собственности. Без страховки могут не дать ипотеку вообще. Вам придется заложить квартиру банку. Это обязательное условие ипотеки. При регистрации права собственности вам отдают свидетельство с обременением. Квартира находится в собственности банка до полной выплаты ипотеки. В случае невыплаты Банк заберет квартиру, продаст ее и оплатит из выпученных средств ваш долг. Остаток вернет вам. По аннуитетной схеме начисления процентов вы сначала платите в основном проценты, а не сумму основного долга, в результате чего остаток получается очень малым.

При кредите наличными страховка необязательное условие. Но получить большую сумму очень трудно. Плюсом является отсутствие залога. Квартира сразу же принадлежит вам. Неуплата по кредиту приведет в худшем случае к общению с коллекторами. Но квартиру банк забрать не сможет.

Плюсы ипотеки

Можно взять деньги на 5 -30 лет, выбрав удобный для вас аннуитетный платеж. Возможна дифференцированная схема погашения кредита, которая выгоднее в некоторых случаях.

Возможна дифференцированная схема погашения кредита, которая выгоднее в некоторых случаях.

При кредите наличными срок составляет до 5 лет, что делает ежемесячный платеж высоким и непосильным многим.

Если встает вопрос досрочного погашения — кредит окажется выгоднее.

Возможность получения налогового вычета. Его можно получить единожды в жизни и только на сумму 13 процентов от суммы займа. Максимально 13% от 3 000 000 или 390 000. Плюс 13 процентов от суммы выплаченных процентов. Плюс 13 процентов от суммы расходов на отделочные материалы в случае покупки квартиры в новостройке.

Вычет можно получить и в налоговой и у работодателя при наличии белой зарплаты.

Дадут ли кредит, если есть ипотека, можно ли взять

Многих граждан волнует вопрос о том, дадут ли банки кредит, если есть ипотека. Данная проблема обычно связана с нехваткой денег у граждан, ведь под залог недвижимости чаще всего приобретается жильё. Хочется сделать ремонт в новой квартире, но до полного погашения кредита остаётся ещё несколько лет или просто не хватает денег. Что делать в этом случае? Реально ли получить ещё один заём?

Что делать в этом случае? Реально ли получить ещё один заём?

Дадут ли ещё один кредит

Важно! В законодательстве не существует предельного количества взятых кредитов гражданами. Таким образом, ответ на вопрос о том, можно ли взять кредит, выплачивая одновременно ипотеку, однозначно будет положительным.

Предоставление займа зависит от выбранного банка, уровня доходов заинтересованного лица и многих других факторов. На что обратит внимание банк, когда лицо обратится к нему за вторым займом? На самом деле на множество факторов. Основные из них следующие.

- Сумма ежемесячных отчислений по ипотечному кредиту и финансовое состояние клиента. Величина ежемесячных отчислений по всем имеющимся у человека кредитам не должна превышать половины ежемесячной зарплаты. Некоторые банки не желают работать с людьми, если уровень их ежемесячных отчислений по первому займу составляет 30-40 % от дохода. Но в случае, когда заработная плата клиента позволяет гасить второй заём, финансовое учреждение обязательно его предоставит.

- Сотрудники банка обязательно заинтересуются кредитной историей обратившегося к ним лица. Если человек исправно делает взносы, то ему без проблем предоставят денежные средства.

- Наличие поручителя и другого дохода в семье. Данные факторы не являются ключевыми, но к заёмщику банковское учреждение должно стать несколько лояльнее. В качестве поручителя можно привести любое лицо, но желательно, чтобы у него кредитов или долгов не было.

- Залог имущества. Займы проще всего получить, заложив какое-либо имущество, как гарантию своевременных выплат. Если денежные средства срочно нужны, следует взвесить все риски и рассмотреть вариант с залогом собственности.

Повторное кредитование предоставляют многие банки. Но независимо от уровня дохода и возможности гасить даже несколько кредитов сразу, ещё одну ипотеку не дают – попросить можно потребительский кредит, автокредит или иной заём.

Отдельно следует сказать по поводу автокредита, так как к нему относятся граждане с большой опаской, ведь взять два займа на длительный срок крайне рискованно. Тем не менее банки выдают такие кредиты. Связано это с тем, что займы часто предоставляют под залог машины, что несколько успокаивает финансовые учреждения и даёт возможность клиентам осуществлять платежи на достаточно лояльных условиях.

Тем не менее банки выдают такие кредиты. Связано это с тем, что займы часто предоставляют под залог машины, что несколько успокаивает финансовые учреждения и даёт возможность клиентам осуществлять платежи на достаточно лояльных условиях.

Чего не следует делать при оформлении займа

Наличие одного кредита и желание взять второй, обязательно заинтересуют работников финансовых учреждений. Не следует обмануть каким-то образом сотрудников банка или выдать себя за другое лицо. На сегодняшний день существует множество электронных баз данных, которые содержат исчерпывающую информацию о кредитах граждан. Обратившись в банк, нельзя делать следующего.

- Скрывать наличие ипотеки. Во-первых, о ней всё равно станет известно банку, так как информация об обременении занесена в Росреестр недвижимости. Во-вторых, наличие одного кредита не запрещает взять второй.

В-третьих, доверие финансового учреждения к недобросовестному клиенту сразу упадёт. В-четвёртых, исправным плательщикам ипотеки могут быть предоставлены хорошие условия кредитования.

В-третьих, доверие финансового учреждения к недобросовестному клиенту сразу упадёт. В-четвёртых, исправным плательщикам ипотеки могут быть предоставлены хорошие условия кредитования. - Скрывать доход. Оценка рисков важна не только банку, но и клиенту. Специалисты в области финансов не зря устанавливают предельный уровень отчислений в месяц. Его превышать, действительно, не рекомендуется.

- Брать заём, чтобы гасить ипотеку. Теоретически это сделать можно, но банки стараются такой ситуации не допускать. Наличие нескольких займов загоняет человека в кредитную яму, из которой выбраться очень сложно, так как ситуация ведёт к неплатежеспособности человека. Лучше сразу обратиться к банку, выдавшему деньги под залог недвижимости и обсудить возможность снижения финансовой нагрузки. Также можно задуматься о рефинансировании – переводе кредита в другой банк на более выгодных условиях.

Можно ли взять второй кредит в Сбербанке

Граждане склонны доверять крупным заёмщикам, в частности, Сбербанку России. В Сбербанке с большой осторожностью выдают второй кредит. Но в целом, его предоставление практикуется.

В Сбербанке с большой осторожностью выдают второй кредит. Но в целом, его предоставление практикуется.

Требования банка при этом следующие:

- общие требования к возрасту (от 18 лет на момент выдачи денег до 65 лет на момент погашения долга), к стажу (6 месяцев на последней работе, не менее 1 года за пятилетний период),

- уровень выплат по ипотеке не должен превышать 30-40 % от ежемесячного дохода (рассчитывается индивидуально).

Кроме того, рекомендуется:

- предоставить справку по форме НДФЛ-2,

- привлечь созаёмщика или другого супруга,

- найти поручителя (требования к клиенту при этом будут ниже),

- указать конкретную цель получения денег.

Таким образом, оформить кредит в Сбербанке можно. Но следует сперва оценить все риски кредитования и рассчитать свои финансовые возможности.

Загрузка…Можно ли взять ипотеку при наличии непогашенных кредитов?

Факт наличия действующих кредитов у заемщика не является поводом для отказа в получении ипотеки.

Как наличие кредитов может повлиять на решение по ипотеке

По данным министерства экономического развития 50% заемщиков, имеющих потребительские кредиты, вынуждены отдавать кредиторам ежемесячно больше половины своих доходов. Эта цифра имеет тенденцию к росту – в прошлом году показатель был на 8% меньше.

Многие заемщики оформляют новые кредиты, чтобы погасить ранее взятые на себя обязательства. Это ведет к росту закредитованности и увеличивает риск того, что неплатежи станут массовым явлением. В связи с этим кредиторы стали тщательнее проверять заемщиков, в том числе на предмет закредитованности.

При расчете ежемесячных расходов заемщика учитывается фиксированный размер платежа по потребительским, ипотечным и автокредитам, а также сумма в размере 10% от лимита имеющихся кредитных карт независимо от факта использования денежных средств.

Информацию о действующих кредитах потенциального заемщика банк берет из отчета, предоставляемого бюро кредитных историй. Для того, чтобы получить более достоверную картину, сведения запрашиваются в нескольких БКИ.

Можно ли получить ипотеку при наличии действующих кредитов

Действующие кредиты не будут препятствием для получения ипотечного кредита в следующих ситуациях:

Кому не дадут ипотеку из-за имеющихся кредитов

В каких ситуациях действующие кредитные обязательства станут причиной отказа в ипотеке:

- Кредитор обнаружит признаки закредитованности. К ним можно отнести наличие кредитов, оформленных в течение последних шести месяцев, большое количество действующих обязательств и запросов на оформление новых ссуд, а также высокий показатель долговой нагрузки по отношению к доходам.

- Наличие хотя бы одного просроченного платежа по кредиту сроком более 60 дней в течение последних 18 месяцев, а также просрочек сроком более 90 дней за последние три года.

- В отношении заемщика открыто исполнительное производство для взыскания задолженности в принудительном порядке.

- Будет установлен факт обращения взыскания на имущество должника для погашения обязательств перед действующим кредитором.

- В кредитной истории будут сведения о долгах, признанных безнадежными, или списанных кредитах.

- Потенциальный заемщик проходит процедуру банкротства или проходил ее в течение пяти лет, предшествующих обращению за получением ипотечного кредита.

Что делать, если нужен кредит на первый взнос по ипотеке

Около 5% ипотечных заемщиков оформляют потребительский кредит наличными, чтобы внести первоначальный взнос по ипотеке. Такие данные приводит в своем исследовании ЦБ РФ.

Из-за короткого срока кредитования и высокой процентной ставки по потребительскому кредиту заемщики вынуждены каждый месяц выплачивать дополнительную сумму, соразмерную платежу по ипотеке. В итоге они вынуждены нести двойную финансовую нагрузку, что повышает вероятность невозврата и по потребительскому кредиту, и по ипотеке.

В итоге они вынуждены нести двойную финансовую нагрузку, что повышает вероятность невозврата и по потребительскому кредиту, и по ипотеке.

Если нет денег на первоначальный взнос, целесообразнее отложить оформление ипотеки до тех пор, пока не получиться накопить необходимую сумму. Бывает другая ситуация – заемщик берет кредит на первый взнос, чтобы в дальнейшем продать уже имевшееся у него жилье и закрыть кредитные обязательства.

Во втором случае можно попробовать оформить кредит за 2-3 дня до ипотечной сделки. Есть вероятность, что данные не успеют попасть в кредитную историю или банк не будет запрашивать новый отчет в день выдачи ипотеки. Но если факт получения кредита будет установлен, сделка сорвется и заемщик потеряет аванс, отданный продавцу.

Еще один сценарий – ипотека будет выдана, но заемщик не сможет быстро продать имеющееся жилье. Иногда на поиск покупателя могут уйти месяцы, и даже годы. Заемщик окажется в сложном финансовом положении, выплачивая и кредит, и ипотеку.

Как получить ипотеку, если есть кредитные обязательства

Совместная ипотека — как они работают?

Многие покупатели жилья предпочитают объединить усилия с друзьями, семьей или своим партнером, чтобы купить недвижимость, и поэтому им необходимо оформить совместную ипотеку.Есть много причин, по которым ипотека является привлекательным вариантом. Часто покупка с кем-то другим — это единственный способ сделать дом доступным, и, объединив свои ресурсы, вы сможете купить недвижимость получше, чем если бы вы покупали самостоятельно. Поэтому многие люди решают совершить покупку с другом, партнером или со своими родителями — или, возможно, вы сами являетесь родителем, желающим помочь своему ребенку подняться по лестнице собственности.

Кто бы вы ни рассматривали возможность покупки, совместная ипотека может значительно облегчить покупку недвижимости. Вот что вам нужно знать.

Что такое совместная ипотека?

Ипотека совместного владения — это ипотека, которую вы берете с кем-то еще, будь то партнер, друг, член семьи или деловой партнер. Обе стороны будут нести солидарную ответственность по ипотечному долгу, поэтому, если одно лицо не может справиться со своей долей платежей, другому придется восполнить недостачу.

Обе стороны будут нести солидарную ответственность по ипотечному долгу, поэтому, если одно лицо не может справиться со своей долей платежей, другому придется восполнить недостачу.Большинство совместных ипотечных кредитов выдается с одним лицом, хотя некоторые кредиторы позволяют до четырех человек оформить ипотечный кредит вместе, причем каждый владелец указан в документах о собственности. Помните, что получение ипотеки у кого-то другого — это серьезное долгосрочное финансовое обязательство, поэтому важно доверять человеку или людям, у которых вы покупаете.

Совместная аренда и общие арендаторы

Когда вы оформляете совместную ипотеку, важно подумать о том, как вы структурируете свою собственность на собственность.При заполнении заявки на ипотеку вас спросят, подаете ли вы заявку как совместные арендаторы или как совместные арендаторы. У каждого варианта есть свои сильные и слабые стороны, поэтому вам необходимо тщательно обдумать, какой из них наиболее подходит в зависимости от ваших индивидуальных обстоятельств. Если вы не знаете, как поступить, ваш адвокат сможет посоветовать вам наиболее подходящий способ оформления права собственности и о любых потенциальных налоговых обязательствах, которые могут возникнуть. Ниже мы объясняем, как работают разные варианты.

Если вы не знаете, как поступить, ваш адвокат сможет посоветовать вам наиболее подходящий способ оформления права собственности и о любых потенциальных налоговых обязательствах, которые могут возникнуть. Ниже мы объясняем, как работают разные варианты.

Что такое ипотека «совместной аренды»?

Взятие ипотеки совместного арендатора, как правило, является наиболее популярным вариантом, если вы покупаете недвижимость с другим человеком, потому что это означает, что каждый из вас будет иметь равные права на всю собственность. Это означает, что при продаже собственности любая прибыль делится между вами поровну. Однако многие люди не осознают, что в случае смерти собственность автоматически переходит к другому владельцу, а не к его семье или другому бенефициару.Это так, даже если вы указали в своем завещании, что хотите передать свою долю собственности кому-то другому, а не тому человеку, которому вы владеете ею. Поэтому этот путь часто выбирают супружеские пары или те, кто состоит в длительных отношениях, которые в любом случае хотели бы, чтобы собственность была передана их партнеру в случае их смерти.

Что означает «общие арендаторы»?

Если вы решили владеть своей собственностью в качестве общих арендаторов, это означает, что каждая сторона владеет определенной долей в собственности.Если кто-то из вас пожелает уйти в будущем, ваша доля может быть продана, а если вы умрете, она может быть передана бенефициару, указанному в вашем завещании.Доли, которыми вы владеете, не обязательно должны быть равными, так, например, одному из вас может принадлежать 60% акций, а другому — 40%. Ваш адвокат составит так называемый «акт доверительного управления», в котором указывается, какой процент собственности принадлежит каждому из вас.

Совместный ипотечный калькулятор: сколько мы можем взять в долг?

Совместная ипотека часто может увеличить сумму, которую вы сможете взять в долг, особенно если у вас обоих хороший доход.Наш совместный калькулятор ипотеки может помочь вам определить, какую сумму вы можете взять в долг. Все, что вам нужно сделать, это указать оба ваших дохода, и калькулятор рассчитает вероятную сумму, которую кредиторы могут быть готовы предложить вам.

Если более двух из вас подают заявление на получение ипотеки в совместном владении, свяжитесь с L&C по телефону, и мы сможем дать вам приблизительную сумму, которую вы можете взять в долг.

Как рассчитывается совместная ипотека?

При определении размера займа кредиторы будут рассматривать ваши совокупные доходы, чтобы помочь им решить, что для вас доступно.Например, они могут предложить вам ипотечный кредит, в три раза превышающий ваш совокупный доход. Итак, если вы зарабатываете 30 000 фунтов стерлингов в год, а человек, у которого вы покупаете, зарабатывает 40 000 фунтов стерлингов в год, ваши комбинированные зарплаты в сумме составляют 70 000 фунтов стерлингов. Если кредитор, к которому вы обращаетесь, основывает свои расчеты на трехкратной вашей зарплате, вы можете получить совместную ипотеку на 210 000 фунтов стерлингов. Однако кредиторы не основывают свои решения по ипотеке только на том, сколько вы зарабатываете. При оценке вашей совместной заявки на ипотеку они также будут рассматривать все ваши ежемесячные расходы, включая любые другие долги, которые у вас могут быть, и сколько вы тратите на такие вещи, как отпуск или прогулки. Они также захотят просмотреть ваши кредитные отчеты, чтобы узнать, ответственно ли вы оба управляли долгами в прошлом.

Они также захотят просмотреть ваши кредитные отчеты, чтобы узнать, ответственно ли вы оба управляли долгами в прошлом.

Сколько человек могут совместно владеть недвижимостью и как это работает?

Вы можете владеть недвижимостью вместе с тремя другими людьми, так что в общей сложности четверо из вас могут быть участниками прав собственности.Если вы покупаете недвижимость вместе с несколькими другими, и в любой момент один из вас решает, что они хотят продать собственность или подать заявку на получение ссуды под ее стоимость, все владельцы должны согласиться с этим.Все совладельцы имеют законное право оставаться в собственности, если иное не определено решением суда.

Все люди, участвующие в совместной ипотеке, будут нести солидарную ответственность за выплаты по ипотеке, поэтому, если один или несколько человек решат не выплачивать свою долю, остальные должны будут покрыть свои расходы.

Могу ли я получить совместную ипотеку с другом (или друзьями)?

Вы можете оформить ипотеку с одним другом или с тремя, если хотите. Это может позволить вам подняться на лестницу недвижимости раньше, чем если бы вы покупали в одиночку, поскольку вы сможете объединить свои ресурсы и внести больший депозит.Это может дать вам доступ к более широкому спектру ипотечных кредитов по более низким ставкам.

Это может позволить вам подняться на лестницу недвижимости раньше, чем если бы вы покупали в одиночку, поскольку вы сможете объединить свои ресурсы и внести больший депозит.Это может дать вам доступ к более широкому спектру ипотечных кредитов по более низким ставкам.Если группа из вас покупает вместе, кредиторы обычно принимают во внимание два самых высоких дохода, что может означать, что вы можете занять больше, чем если бы вы покупали самостоятельно.

Однако вы должны быть уверены, что доверяете другу или друзьям, у которых вы покупаете недвижимость, поскольку вы будете заключать с ними долгосрочные финансовые обязательства. Обязательно обсудите, какими могут быть ваши планы на будущее и как вы будете поступать, если кто-то из вас захочет продать или уйти в будущем.

Могу ли я получить совместную ипотеку с родителями?

Многие люди выбирают совместную ипотеку со своими родителями, поскольку стремительно растущие цены на жилье во многих районах страны часто делают невозможным покупку в одиночку.

Наличие совместной с родителями ипотеки означает, что их имена, как правило, необходимо указывать в документах, подтверждающих право собственности, и что они несут солидарную ответственность за выплаты по ипотеке, даже если вы планируете полностью выплатить ипотеку.

Если у ваших родителей уже есть собственный дом, это также означает, что это может привести к обязательству по налогу на прирост капитала (CGT) и повлечет за собой дополнительный гербовый сбор в размере 3%, который является сверх обычных ставок гербового сбора.

Некоторые кредиторы предлагают ипотечные кредиты на основе принципа совместного заемщика-индивидуального предпринимателя (JBSP), который позволяет использовать два дохода, но при этом в документах, подтверждающих право собственности, указывается только имя ребенка, что позволяет избежать дополнительных сборов по гербовому сбору. Однако в настоящее время их предлагают только несколько кредиторов.

Другой вариант — родители выступают в качестве поручителей, так что они могут обеспечить безопасность своих детей без необходимости указывать свое имя в ипотеке или титулах. Обратитесь за советом к лучшему варианту, отвечающему вашим потребностям.

Обратитесь за советом к лучшему варианту, отвечающему вашим потребностям.

Чей кредитный рейтинг используется при подаче заявления на совместную ипотеку?

Когда вы подаете заявку на ипотеку совместно, кредиторы будут принимать во внимание оба ваших кредитных рейтинга при оценке того, предлагать ли вам ипотеку или нет.Если у одного из вас особенно высокий кредитный рейтинг, это может принести пользу другому человеку, особенно если его рейтинг ниже. Перед подачей заявки на ипотечный кредит рекомендуется получить копии обоих отчетов о кредитных операциях, чтобы убедиться в отсутствии ошибок.

Также имейте в виду, что есть вещи, которые вы можете сделать, чтобы улучшить свой результат, например, убедитесь, что вы участвуете в списках избирателей, всегда вовремя выплачиваете ежемесячный долг и закрываете все кредитные счета, которые вы больше не используете.

Совместная ипотека и разделение / развод

Если вы взяли совместную ипотеку с партнером и впоследствии решили развестись или развестись, вам доступны несколько различных вариантов.

Сюда входит продажа собственности и выезд обоих из вас, организация выкупа одним из вас другого или не замена владельца собственности, а выезд одного из вас.Разделение совместной ипотечной ссуды может быть сложным, поэтому рекомендуется обратиться за профессиональной консультацией, если вы расстаетесь. Узнайте больше о разводе и ипотеке.

Как выйти из совместной ипотеки

Обстоятельства часто меняются со временем, поэтому вы можете обнаружить, что либо вы, либо человек, с которым у вас есть совместная ипотека, на каком-то этапе захотите выйти из нее. Это может быть потому, что вы расстаётесь, или просто потому, что один из вас хочет переехать в другое место. Выйти из совместной ипотеки не так просто, как просто убрать свое имя из ипотеки.Есть множество юридических проблем, через которые нужно прыгнуть, и вам нужно будет убедиться, что вы оба счастливы с финансовой точки зрения, поэтому рекомендуется обратиться за профессиональным советом по различным доступным вам вариантам.

Покупка кого-либо из совместной ипотеки

Если вы хотите выкупить кого-либо из совместной ипотеки, вам нужно будет выкупить его из собственности и оформить «Уведомление об исправлении», чтобы исключить его имя из ипотеки.Вам необходимо провести оценку собственности, чтобы вы могли определить, какой долей в собственности есть у каждого из вас.Это может быть сложно, если, например, один из вас заплатил больше по ипотеке или внес больший депозит.

Не всегда легко позволить себе кого-то выкупить, особенно если у вас нет значительной экономии. Одним из вариантов может быть повторная закладка, но вы должны будете иметь возможность оплачивать самостоятельно.

Удаление имен из совместной ипотеки

Если кто-то из вас хочет исключить свое имя из ипотеки, первым делом вам следует поговорить с существующим кредитором, особенно если ваша текущая сделка требует досрочного погашения.Затем вам нужно будет пройти юридический процесс, называемый «передачей капитала», который предполагает, что лицо, покидающее ипотеку, передает свои права и обязанности как собственника и залогодателя лицу, которое остается.

Всегда обращайтесь за профессиональной юридической консультацией, прежде чем удалять свое или чье-либо имя из ипотечных и титульных документов. Отказ от имени и передача капитала от одной стороны к другой могут быть сложными и могут потребовать значительных затрат. Например, лицо, остающееся по ипотеке, возможно, будет вынуждено заплатить дополнительный гербовый сбор, когда получит долю другого лица.

Передача совместной ипотеки одному лицу

Процесс перехода от совместной ипотеки к индивидуальной ипотеке без увеличения суммы, которую вы заимствуете, обычно называют «передачей капитала».Если один из вас хочет взять ипотечный кредит в одиночку, вам нужно будет поговорить со своим кредитором. Они не обязаны удалять имя и захотят проверить, доступна ли ипотека для человека, который остается на нее.

Если ваш существующий кредитор не согласен передать ипотечный кредит одному лицу, другой способ передать дом и ипотечный кредит одному, а не совместным именам, состоит в том, чтобы передать ипотеку на новую сделку с другим кредитором.

Если вы хотите добавить имя к ипотеке

Вы можете добавить имя в свою ипотеку, если, например, у вас есть партнер, который переезжает к вам. Прежде чем согласиться с этим, ваш кредитор проведет стандартную проверку доходов и кредитоспособности лица, которого вы хотите добавить, чтобы гарантировать, что ипотека будет доступна для всех, кого поименовали.Помните, что когда вы добавляете кого-то в свою ипотеку, кредитная история этого человека становится связанной с вашей. Это может быть положительно, если у них отличный кредитный рейтинг, но может повлиять на вашу способность получить кредит в будущем, если их история плохая.

Если вы не связаны текущей сделкой, вы можете принять решение о повторной закладной новому кредитору, включая ваши имена в новой закладной. Узнайте больше о добавлении партнеров или супругов в существующую ипотеку.

Выписки со счета: 3 вещи, которые не хотят видеть ипотечные кредиторы

Что ипотечные кредиторы ищут в банковских выписках?

Когда вы подаете заявку на ипотеку, кредиторы просматривают ваши банковские выписки, чтобы убедиться, что вы можете позволить себе первоначальный взнос, расходы на закрытие и будущие платежи по ссуде.

У вас гораздо больше шансов получить одобрение, если в ваших банковских выписках не будет ничего сомнительного.

Проблемы с красным флагом для ипотечных андеррайтеров включают:

- Отмененные чеки или NSF (сборы за недостаточность средств)

- Крупные депозиты без четко задокументированного источника

- Ежемесячные платежи на индивидуальный или нераскрытый кредитный счет

К счастью, вы можете исправить множество проблем, прежде чем они станут , ну вопросы.Вот что нужно искать и как справляться с обнаруженными проблемами.

Подтвердите право на покупку дома (17 ноября 2020 г.)В этой статье (Перейти к…)

Что андеррайтеры ищут в ваших банковских выписках

Ипотечные кредиторы обычно просят вместе с вашей заявкой на получение кредита предоставить последние выписки по счету за два месяца.

Андеррайтер — человек, который оценивает и утверждает ипотечные кредиты — будет искать четыре ключевых момента в этих банковских выписках:

- Достаточно накопленных денежных средств для первоначального взноса и завершающих расходов

- Источник вашего первоначального взноса, который должен быть приемлемым в соответствии с руководящими принципами кредитора

- Достаточный денежный поток или сбережения для ежемесячных выплат по ипотеке дополнительные средства, доступные на случай чрезвычайной ситуации

Андеррайтер обычно хочет убедиться, что средства на ваших банковских счетах принадлежат вам, а не взяты в долг у кого-либо (кроме случаев, когда в качестве подарка был получен задокументированный авансовый платеж).

также подтверждают страховщикам, что вы не открывали никаких кредитных счетов или не создавали новых долгов до получения ипотеки.

Вот почему кредиторы запрашивают выписки из вашего банковского счета за последние два месяца. Все кредитные счета старше двух месяцев должны быть указаны в вашем кредитном отчете.

3 вещи, которые ипотечные кредиторы не хотят видеть в банковских выписках

Возможно, вы захотите взглянуть на свои банковские выписки глазами ипотечного андеррайтера, прежде чем превращать их в кредитора.

Это связано с тем, что кредитор ищет тревожные сигналы, обнаружение которых может потребовать подробных объяснений.

Андеррайтеры ипотечного кредитования обучены выявлять неприемлемые источники средств, нераскрытые долги и неэффективное управление финансами при изучении ваших банковских выписок.

Вот три вещи, которые вы можете найти в своей банковской выписке, которые могут стать красным флажком для ипотечного андеррайтера.

1. Отклоненные чеки

Если ваш текущий счет заполнен множеством овердрафтов или списаний NSF (недостаточность средств), андеррайтеры, скорее всего, придут к выводу, что вы не очень хорошо управляете своими финансами.

Нормативное агентство по ипотеке Freddie Mac заявляет, что требуется дополнительная проверка, если банковские выписки включают сборы NSF.

СсудыFHA требуют от кредиторов вручную повторно утверждать заемщиков с NSF, даже если заемщик уже был одобрен компьютеризированной системой.

2. Крупные бездокументарные депозиты

Негабаритные или нерегулярные банковские вклады могут указывать на то, что ваш первоначальный взнос, обязательные резервы или заключительные расходы поступают из неприемлемого источника.

Возможен заем. Например, вы можете получить денежный аванс на свою кредитную карту, который может не отображаться в вашем кредитном отчете.

Большой депозит также может указывать на «незаконный» подарок. Покупатель дома не может рассчитывать на помощь стороны, которая может получить выгоду от сделки — продавца дома или агента по недвижимости.

Покупатель дома не может рассчитывать на помощь стороны, которая может получить выгоду от сделки — продавца дома или агента по недвижимости.

Итак, что считают ипотечные кредиторы «большим» банковским вкладом?

- Руководство по продажам Fannie Mae гласит: «Когда используются банковские выписки (обычно за последние два месяца), кредитор должен оценивать крупные депозиты, которые определяются как разовый депозит, превышающий 50 процентов от общего ежемесячного дохода, соответствующего критериям. кредит.

- Точно так же Фредди Мак перечисляет «недавние крупные депозиты без приемлемого объяснения» в качестве красных флажков о том, какие кредиторы должны следить за заявителем. приемлемо в соответствии с руководящими принципами программы, кредитор должен игнорировать средства и использовать все, что осталось, чтобы дать вам право на получение ссуды.

Если проверенных средств недостаточно для получения ссуды, вам нужно будет сэкономить еще одну часть денег — из приемлемого источника.

При этом допускается заимствование первоначального взноса — . Вам просто нужно указать, откуда поступили деньги на первоначальный взнос. Это следует считать «приемлемым» источником, например:

Если вы недавно получили крупный депозит — и это было не из одного из этих источников — вы можете подождать 60 дней, прежде чем подавать заявку на ипотеку.

В этот момент средства становятся «приправленными», то есть теперь они являются вашими средствами, несмотря на источник.

По-прежнему не рекомендуется брать средства у стороны, заинтересованной в сделке.Это нарушает множество других правил.

Но если член вашей семьи вернул вам деньги за недавний отпуск или вы продали машину тете и не задокументировали это, подождите 60 дней.

3. Регулярные платежи, нерегулярная деятельность

Следите за ежемесячным платежом, который не соответствует кредитному счету, указанному в вашем заявлении.

Как правило, ваш кредитный отчет будет включать ваши кредитные карты, автокредиты, студенческие ссуды и другие долговые счета.

Но некоторые кредиторы не отчитываются перед крупными кредитными бюро.

Но некоторые кредиторы не отчитываются перед крупными кредитными бюро.Например, если вы получили частную, личную или коммерческую ссуду от физического лица, а не от банка, эти детали долга могут не отображаться в вашем кредитном отчете.

Ежемесячный автоматический платеж в размере 300 долларов, указанный в вашей банковской выписке, скорее всего, предупредит кредитора о неразглашении кредитного счета.

Подтвердите право на покупку дома (17 ноября 2020 г.)Банк «VOD» (проверка депозита) не решит все проблемы с выпиской по счету

Проверки депозита, или VOD, — это формы, которые кредиторы могут использовать вместо банковских выписок.Вы подписываете разрешение, позволяющее вашему банковскому учреждению вручную заполнить форму, в которой указывается владелец счета и его текущий баланс.

видео по запросу уже много лет используются для «обхода» правил выписки из банка. Но не рассчитывайте, что они решат вышеперечисленные проблемы.

Во-первых, кредитор может запросить фактическую выписку из банка и проигнорировать VOD, если он подозревает потенциальные проблемы.

Во-вторых, депозитарии также должны указывать средний баланс счета.Это может привести к появлению недавних крупных депозитов.

Например, если текущий баланс составляет 10 000 долларов, а средний баланс за два месяца — 2 000 долларов, вероятно, это был очень недавний и значительный депозит.

Кроме того, есть поле, в которое банк просят «включить любую дополнительную информацию, которая может помочь в определении кредитоспособности».

Вот где могут быть перечислены ваши NSF.

Есть веские причины перепроверить свои банковские выписки и заявку, прежде чем отправлять их своему кредитору.Суть в том, что вы не просто хотите быть честным — вы хотите не показаться нечестным.

Ваш кредитор не будет закрывать глаза на все, что сочтет подозрительным.

FAQ по выписке из ипотечного банка

Зачем ипотечным кредиторам выписки из банковского счета?Ипотечные кредиторы нуждаются в выписках из банковского счета, чтобы убедиться, что вы можете позволить себе оплату первоначального взноса и закрытия, а также ежемесячный платеж по ипотеке.

Сколько выписок по счету мне нужно для ипотеки? Кредиторы используют ваши банковские выписки, чтобы проверить сумму, которую вы сэкономили, и источник этих денег.Они хотят видеть, что это действительно ваши деньги — или, по крайней мере, деньги из приемлемого источника, — а не скрытая ссуда или подарок, которые делают ваше финансовое положение лучше, чем оно есть на самом деле.

Кредиторы используют ваши банковские выписки, чтобы проверить сумму, которую вы сэкономили, и источник этих денег.Они хотят видеть, что это действительно ваши деньги — или, по крайней мере, деньги из приемлемого источника, — а не скрытая ссуда или подарок, которые делают ваше финансовое положение лучше, чем оно есть на самом деле.Ипотечные кредиторы обычно хотят видеть банковские выписки за последние два месяца.

Должен ли я раскрывать все банковские счета ипотечному кредитору?Если на банковском счете есть средства, которые вы будете использовать, чтобы получить право на получение ипотечного кредита, вы должны сообщить об этом своему ипотечному кредитору.Это включает в себя любой счет со сбережениями или регулярным денежным потоком, который поможет вам покрыть ежемесячные платежи по ипотеке.

Что андеррайтеры ищут в банковских выписках?Когда андеррайтеры просматривают ваши банковские выписки, они хотят видеть, что у вас достаточно денег для покрытия вашего первоначального взноса и расходов на закрытие.

Некоторые типы ссуд требуют, чтобы на счету оставались ипотечные платежи на несколько месяцев для создания «резервов» на случай чрезвычайных ситуаций. Другими словами, авансовые платежи не могут истощить ваш счет.

Некоторые типы ссуд требуют, чтобы на счету оставались ипотечные платежи на несколько месяцев для создания «резервов» на случай чрезвычайных ситуаций. Другими словами, авансовые платежи не могут истощить ваш счет.Андеррайтеры также хотят видеть, что все средства на ваших счетах «получены и обработаны». Это означает, что источник каждого депозита является приемлемым и проверенным, а средства находятся на счете достаточно долго, чтобы показать, что они не были ссудой в последнюю минуту или сомнительным депозитом.

Рассматривают ли ипотечные кредиторы сбережения?Да, ипотечный кредитор будет проверять все депозитарные счета в ваших банковских выписках, включая текущие и сберегательные, а также любые открытые кредитные линии.

Почему андеррайтер отказывает в ссуде?Страховщики могут отказать в выдаче кредита по множеству причин. Двумя наиболее распространенными являются недостаточный кредит и высокое отношение долга к доходу.

Сколько времени нужно страховщику, чтобы принять решение? Что касается банковских выписок, андеррайтер может отказать в выдаче ссуды, если источники средств не могут быть проверены или не являются «приемлемыми». Это может оставить заемщику слишком мало поддающихся проверке денежных средств, чтобы соответствовать требованиям.

Что касается банковских выписок, андеррайтер может отказать в выдаче ссуды, если источники средств не могут быть проверены или не являются «приемлемыми». Это может оставить заемщику слишком мало поддающихся проверке денежных средств, чтобы соответствовать требованиям.Время андеррайтинга зависит от кредитора.Время, необходимое андеррайтеру для утверждения вашей ипотеки, может составлять от двух до трех дней или целую неделю. Крупные банки, как правило, действуют медленнее, чем небанковские ипотечные кредиторы.

Возникли проблемы с ипотечным кредитором?

Если у вас возникли проблемы с получением одобрения или у вас возникли трудности с вашим кредитором, нажмите ниже, чтобы найти ведущих кредиторов США и сравнить ставки.

Скорее всего, лучший кредитор сможет продлить вашу ссуду.

Подтвердите новую ставку (17 ноября 2020 г.)Сравните ведущих кредиторов по рефинансированию

Что такое ипотека? Основы жилищного кредита

В этой статье:

Ипотека — это просто ссуда, которая используется для покупки вашего дома.

Ипотека предназначена только для покупки недвижимости, но она похожа на другие кредиты. Вы занимаете определенную сумму под определенную процентную ставку в течение нескольких лет.

Ипотека предназначена только для покупки недвижимости, но она похожа на другие кредиты. Вы занимаете определенную сумму под определенную процентную ставку в течение нескольких лет.- Ипотека полезна, потому что очень немногие покупатели жилья имеют наличные для этой крупной покупки.

- Чтобы претендовать на ипотеку, вы должны соответствовать минимальным стандартам того типа ссуды, который, по вашему мнению, лучше всего соответствует вашим потребностям. Это часто включает соблюдение минимальных требований к кредитному рейтингу, требований к доходу и долгов.

- Ипотеку можно настроить, поэтому такие факторы, как длина кредита, ежемесячные платежи и процентные ставки, могут варьироваться.

Что такое ипотека?

Покупка дома будет одной из самых крупных и важных покупок, которые вы сделаете в своей жизни. Есть несколько вещей, которые стоят столько же; и несколько вещей, которые так сильно повлияют на вашу жизнь.

Поэтому, когда вы впервые покупаете дом, важно понимать, как работает процесс покупки дома, и чего вам следует ожидать от ипотеки.

Ваша ипотека — это кредит, который вы будете использовать для покупки дома.

Ипотека похожа на другие ссуды в том, что есть некоторая сумма займа; процентная ставка, выплачиваемая кредитору; и заранее определенное количество лет, в течение которых ссуда должна быть погашена.

Ключевой частью ипотеки, которая отличает ее от других типов ссуд, является то, что ипотечная ссуда используется специально для покупки недвижимости. Также ипотеку можно настроить.

Сегодняшним покупателям жилья доступно множество программ кредитования, включая ссуды с низкой и нулевой первоначальной оплатой; ссуды для покупателей кондоминиумов; а также ссуды для членов U.С. военный, как примеры.

С помощью своего ипотечного кредитора вы получите ссуду, которая наилучшим образом соответствует вашим потребностям.

Подтвердите новую ставку (17 ноября 2020 г. )

)Почему покупатели жилья пользуются ипотекой?

Купить дом недешево.

Независимо от цены, у немногих, кто впервые покупает дом, есть наличные, чтобы сразу купить дом. И те, у кого есть или , часто предпочитают оставлять свои наличные деньги для других вещей в своей жизни.

Когда вы покупаете дом, вполне вероятно, что вы будете искать ссуду в банке.

Кредит, использованный для покупки недвижимости, известен как ипотека.

При ипотеке покупатель дома занимает деньги у кредитора. Затем эти деньги используются для покупки части дома. Оставшуюся часть покупки дома оплачивает покупатель.

Например, если покупатель покупает дом за 300 000 долларов, а сумма залога составляет 270 000 долларов, покупатель дома несет ответственность за доведение оставшихся 30 000 долларов до закрытия.

Эти 30 000 долларов известны как «первоначальный взнос».Оставшиеся деньги теперь закладываются в банк на условиях, которые устанавливаются между банком и заемщиком.

И, как каждый покупатель дома индивидуален, каждая ипотека тоже индивидуальна. Условия вашего кредита полностью зависят от вас.

Подтвердите новую ставку (17 ноября 2020 г.)Как мне получить ипотеку?

Чтобы претендовать на ипотеку, вы должны соответствовать минимальным стандартам того типа ссуды, который, по вашему мнению, лучше всего подходит для ваших нужд.

Существуют десятки доступных типов ссуд, но все четыре наиболее распространенных — U.С. при поддержке правительства.

Четыре типа ссуд, обеспеченных государством, — это обычная ипотека, ипотека VA, ипотека FHA и ипотека USDA.

Каждый тип кредита отличается, с разными квалификационными стандартами, шаги для получения ипотечного кредита одинаковы для всех четырех программ.

Во-первых, вам нужно будет соответствовать минимальному требованию кредитного рейтинга. Это требование является самым низким для жилищных кредитов FHA; и примерно равны среди остальных трех программ.

Затем вас попросят подтвердить свой доход с помощью W-2, квитанций о заработной плате и федеральных налоговых деклараций.Ваши долги также будут проверены с использованием последней копии вашего кредитного отчета.

Если ваш кредитный отчет содержит ошибки или упущения, что иногда случается, вы можете предоставить своему кредитору документацию для исправления таких ошибок.

Ваш кредитор также захочет проверить вашу историю занятости и ваши сбережения.

Подтвердите новую ставку (17 ноября 2020 г.)Насколько большим должен быть мой первоначальный взнос?

Когда вы покупаете дом, сумма, которую вы приносите до закрытия, называется авансовым платежом.

Вы можете рассматривать свой первоначальный взнос как часть покупной цены дома, которую вы не берете в долг в банке.

В зависимости от того, какую кредитную программу вы решите использовать, ваш минимальный первоначальный взнос будет варьироваться.

- Заем VA: требуется 0% первоначальный взнос

- Кредит USDA: требуется 0% первоначальный взнос

- Обычный заем: требуется 3% первоначальный взнос

- Кредит FHA: требуется первоначальный взнос 3,5%

Имейте в виду, что это минимальные цифры.

При желании вы можете внести больший первоначальный взнос.

При желании вы можете внести больший первоначальный взнос.Когда вы делаете больший первоначальный взнос, ваш ежемесячный платеж уменьшается, потому что вы занимаетесь меньше денег. И, если вы используете обычный кредит, что делают многие покупатели жилья, более высокие первоначальные взносы связаны с более низкими ставками по ипотеке.

Подтвердите новую ставку (17 ноября 2020 г.)Какая будет процентная ставка по ипотеке?

Ваша процентная ставка по ипотеке «состоит» из двух частей, и есть наука, которая определяет, какую ставку вы получите от банка.

Первая часть вашей ипотечной ставки привязана к вашей кредитной программе.

Из четырех программ кредитования, поддерживаемых государством, ставки по ипотечным кредитам VA часто являются самыми дешевыми, превосходя обычные ставки по ипотечным кредитам на целых 40 базисных пунктов (0,40%), за которыми следуют ставки по ипотечным кредитам Министерства сельского хозяйства США.

Далее следуют ипотечные ставки FHA, за ними следуют обычные ставки.

Ставки по ипотечным кредитамFHA, как правило, превышают обычные ставки по ипотечным кредитам на 15 базисных пунктов (0,15%) или около того, и это может выглядеть как более выгодная сделка, но прирост цены, полученный по ставке FHA, может быть быстро сожжен стоимостью ипотеки FHA. страхование.

Ваш кредитор может помочь вам сравнить относительную стоимость ссуды FHA с обычной.

Теперь, когда вы выбрали тип ссуды и вам назначили «базовую» ставку по ипотеке, вам решать, хотите ли вы ее принять.

Вот как это работает:

- Ваш кредитор назначает вам процентную ставку по ссуде. Ваша ссуда требует дополнительных затрат.

- Если вы хотите более низкую ставку по ипотеке, вы можете оплатить дополнительные расходы на закрытие сделки.

- Если вы хотите снизить затраты на закрытие сделки, вы можете выбрать более высокую ставку по ипотеке.

Таким образом, вы можете оформить ипотеку с нулевой стоимостью закрытия. Как покупатель дома вы просите своего кредитора снизить расходы на закрытие кредита, а ваш кредитор берет на себя обязательства в обмен на небольшое повышение вашей ставки по ипотеке.

Как правило, для размера ссуды в размере 250 000 долларов США и более вы можете получить ипотеку с нулевой стоимостью закрытия в обмен на повышение ставки по ипотеке на 25 базисных пунктов (0,25%).

Используйте этот калькулятор ипотеки, чтобы увидеть, как небольшое повышение ставки повлияет на ежемесячные выплаты.

Как долго я должен выплатить ссуду?

Как ипотечный заемщик, срок вашей ссуды также зависит от вас. «Срок» ссуды — это количество лет, по истечении которого ссуда должна быть выплачена полностью.

Самый распространенный срок ипотечного кредита — 30 лет. Однако есть и другие варианты, включая 10-летний, 15-летний, 20-летний и 25-летний срок.

Преимущества краткосрочной ссуды заключаются в том, что ваша ставка по ипотеке обычно ниже, а к тому же ссуда выплачивается раньше.

Эти факторы снижают долгосрочные процентные расходы на владение домом, поэтому при более краткосрочной ссуде «купить» дом, который вы покупаете, на самом деле обходится дешевле.

Однако есть причины для выбора и более долгосрочного кредита. А именно, поскольку выплаты по ипотеке распределяются на большее количество лет, каждый платеж меньше по сравнению с платежом по более краткосрочной ссуде.

Выплата по 30-летней ипотеке может быть на треть меньше, чем платеж за сопоставимый 15-летний срок.

Какой будет мой ежемесячный платеж по ипотеке?

Ваш ежемесячный платеж по ипотеке зависит от трех факторов: суммы денег, которые вы взяли в долг, вашей процентной ставки по ипотеке и срока кредита.

Для заемщиков, использующих ипотеку с фиксированной процентной ставкой, вы можете ввести указанные выше три цифры в ипотечный калькулятор для расчета ежемесячного платежа; и вы будете знать, что платеж будет неизменным, пока действует кредит.

Это связано с тем, что ипотечные ссуды с фиксированной процентной ставкой — это ипотечные ссуды, по которым процентная ставка не меняется — даже если рыночные ипотечные ставки в будущем будут повышаться или понижаться.

Действительно, это часть привлекательности ссуды с фиксированной ставкой — вы точно знаете, какой будет ваш ежемесячный платеж, что упрощает составление бюджета для домовладения.

Противоположностью ипотеки с фиксированной ставкой является ипотека с регулируемой ставкой (ARM). При ипотеке с регулируемой ставкой ваша ставка по ипотеке — и, следовательно, размер ипотечного платежа — может измениться.

При ипотеке с регулируемой ставкой процентная ставка по вашему кредиту остается неизменной в течение нескольких лет, а затем может изменяться в течение оставшегося срока ссуды.

Наиболее распространенные «дразнящие» периоды для займов с регулируемой ставкой — 5 лет и 7 лет. По истечении этого периода ставки по ипотеке ARM могут меняться до одного раза в год.

ARM могут регулироваться выше, но они также могут регулироваться и ниже. Корректировка в сторону понижения является обычным явлением в периоды экономической слабости и неопределенного роста.

С 2003 года покупатели жилья с ARM постоянно «обыгрывают рынок».

Как мне получить ипотеку?

Если вы впервые покупаете дом, понимание того, как работает ваша ипотека, является первым шагом к тому, чтобы сделать лучший выбор ипотеки и получить лучшую ставку.

Но прежде чем вы получите ставку, полезно узнать, на какую сумму ипотечного кредита вы будете претендовать, и составить соответствующий план покупки дома в будущем.

Подтвердите новую ставку (17 ноября 2020 г.)Инфографика: Как купить дом

Что такое ипотечные баллы? | Правда об ипотеке

Ипотека Вопросы и ответы: «Что такое ипотечные баллы?»

Процесс ипотеки может быть довольно напряженным и временами трудным для понимания, несмотря на всю сумасшедшую терминологию и груду документов.

Еще больше усложняет ситуацию тот факт, что банки и кредиторы действуют по-разному. Некоторые взимают так называемую комиссию за подачу заявления на получение кредита, в то время как другие просят вас платить баллы. Затем есть те, которые касаются сборов и баллов кредиторов.

Совершая покупку ипотечного кредита, вы, вероятно, не раз услышите термин «ипотечный пункт».

Перейти к темам ипотечных баллов:

— Сколько стоит ипотечный балл

— Как рассчитываются баллы по ипотеке?

— Есть два типа ипотечных баллов

— Выплата ипотечных баллов по более низкой процентной ставке

— Как отрицательные баллы работают по ипотеке?

— Примеры ипотечных баллов

— Таблица стоимости ипотечных балловОбязательно обратите особое внимание на то, сколько баллов взимается (если таковые имеются), так как это сильно повлияет на истинную стоимость вашего кредита.

Сколько стоит точка ипотеки?

- Это просто еще один способ сказать 1% от суммы кредита

- Итак, для кредита в 100000 долларов один балл равен 1000 долларов

- А для кредита в 200000 долларов один балл равен 2000 долларов становится

Хотите знать, как рассчитываются ипотечные баллы? Не волнуйтесь, это действительно очень просто. Вам даже не понадобится ипотечный калькулятор! Или так называемый калькулятор ипотечных баллов, что бы это ни было…

Когда доходит до дела, ипотечный балл — это просто причудливый способ обозначить процентный пункт от суммы ссуды.

По сути, когда ипотечный брокер или ипотечный кредитор говорит, что взимает с вас один балл, они просто означают 1% от суммы вашего кредита, независимо от того, что это может быть.

Как рассчитываются баллы по ипотеке?

Итак, если сумма вашей ссуды составляет 400 000 долларов, один ипотечный балл будет равен 4000 долларов. Если они решат взимать два балла, стоимость составит 8000 долларов. И так далее.

Если сумма вашего кредита составляет 100 000 долларов, это просто 1 000 долларов за балл. Это действительно простой расчет.Просто умножьте количество баллов (или их часть) на сумму кредита.

Если это одно очко, возьмите калькулятор и введите 0,01, умноженное на сумму кредита. Если это 1,5 балла, введите 0,015, умноженное на сумму кредита.

Используя 300 000 долларов в качестве суммы ссуды в приведенном выше уравнении, мы получим стоимость 3 000 и 4500 долларов соответственно.

Предполагая, что с вас взимается менее одного пункта, мы должны учитывать «базисные пункты», которые составляют одну сотую процентного пункта (0.01%). Иными словами, 100 базисных пунктов, или, как их еще называют, б.п., равны одному проценту.

Например, если с вас взимается только половина балла или 50 базисных пунктов, вы должны рассчитать это, введя 0,005 в калькулятор и умножив на сумму кредита.

Опять же, здесь нет необходимости в калькуляторе базисных баллов, если вы умеете разбираться в основах математики.

Используя наш пример ссуды в размере 100 000 долларов, половина балла будет равна 500 долларам. Если бы с вас было начислено 25 базисных пунктов (0,25%), это было бы 250 долларов, и вы рассчитываете его, вводя 0.0025.

Не сбрасывайте со счетов, если кредитный специалист или кредитор использует базисные баллы, чтобы описать, сколько с вас взимается. Это просто причудливый способ обозначить процент от пункта, который на самом деле может быть использован, чтобы вас обмануть.

Как видите, стоимость ипотечного балла может сильно различаться в зависимости от суммы ссуды, поэтому не все баллы созданы равными.

Совет. Чем больше сумма кредита, тем дороже становятся ипотечные баллы, поэтому баллов может быть больше при небольших ипотечных кредитах, если они используются для выплаты комиссии.

Есть два типа ипотечных баллов

- Слово «баллы» может использоваться для обозначения двух совершенно разных вещей

- Комиссия кредитного специалиста или ипотечного брокера за предоставление вам кредита

- Или дисконтные баллы, которые являются полностью необязательными и могут снизить вашу процентную ставку.

- Знайте, за что они фактически взимают с вас, чтобы убедиться, что вы приняли правильное решение.

Есть два типа ипотечных баллов, которые вы можете взимать при получении ипотеки.

Ипотечный брокер или банк могут взимать ипотечные баллы просто за выдачу кредита, что называется комиссией за выдачу кредита. Этот сбор может быть дополнением к другим расходам кредитора или единовременной выплатой, покрывающей все их расходы и комиссионные.

Например, с вас может быть начислено одно ипотечное вознаграждение плюс комиссия за подачу заявки на получение кредита и обработку или просто взиматься два ипотечных пункта без каких-либо других сборов кредитора.

Кроме того, у вас также есть возможность платить по ипотечным скидкам, которые представляют собой форму предоплаты процентов, выплачиваемых при закрытии сделки в обмен на более низкую процентную ставку и более дешевые ежемесячные платежи.

Они используются для выкупа вашей процентной ставки, предполагая, что вы хотите более низкую процентную ставку, чем предлагается. Как правило, вы должны платить эти типы баллов только в том случае, если вы планируете удерживать ссуду достаточно долго, чтобы возместить первоначальные затраты по более низкой ставке.

Вы можете использовать ипотечный калькулятор, чтобы определить, сколько ежемесячных платежей по ипотеке потребуется, чтобы покупка баллов имела смысл. По сути, это то, как долго вам нужно держать ипотечный заем, чтобы он мог выйти вперед.

Выплата ипотечных баллов по более низкой процентной ставке

- Важно учитывать оба типа ссуды и предполагаемый срок владения.

- Чтобы определить, является ли выплата баллов авансом хорошей сделкой

- Как правило, стоит обратить внимание, если вы планируете придерживаться своего ипотека / недвижимость на длительный срок

- И если вы хотите еще более низкую фиксированную ставку, вы действительно получите выгоду в течение многих лет

Вероятно, было бы разумнее платить ипотечные баллы по фиксированной 30-летней ставке, а не ипотека с регулируемой процентной ставкой, учитывая, что вы можете выиграть еще много месяцев, хотя обе ситуации могут иметь смысл в зависимости от цены и соответствующей скидки.

Сравните 10 лучших вариантов рефинансирования ипотечного кредита рядом с вами

Выберите свой штат, чтобы начать работу

Штат

То же самое касается домовладельца, который планирует оставаться в собственности на долгие годы. Видя, что вы будете экономить деньги каждый месяц за счет более низких жилищных выплат, чем больше вы останетесь, тем больше сэкономите.

Еще одним плюсом является то, что эти типы баллов не облагаются налогом, поскольку представляют собой прямые проценты. И эта налоговая выгода должна быть учтена в уравнении

* Комиссия за выдачу кредита также может вычитаться из налогооблагаемой базы, если она выражена как процент от суммы кредита и соблюдены некоторые другие условия IRS.

Если с вас не начисляются ипотечные баллы напрямую (без возврата стоимости), это не обязательно означает, что вы получаете более выгодную сделку.

Все это означает, что ипотечный брокер или кредитор взимает с вас плату в конце сделки. Бесплатных обедов нет.

Другими словами, кредитор просто предлагает вам процентную ставку, превышающую номинальную или рыночную ставку, на которую вы обычно имеете право.

Итак, если ваш конкретный сценарий ссуды имеет номинальную ставку, скажем, 4.25%, но ипотечный брокер или банк могут заработать два ипотечных балла «за спину», если он / она убедит вас взять ставку 4,875%, что будет их премией за спред доходности (YSP) или комиссией.

До того, как эта практика была объявлена вне закона, брокеры обычно получали комиссию, не взимая плату напрямую с заемщика. В настоящее время брокеры все еще могут получать компенсацию от кредиторов, но это работает немного по-другому.

Они должны заранее выбрать пакет компенсации с каждым кредитором, с которым они работают, чтобы все заемщики получали одинаковую фиксированную процентную ставку.

Конечно, они могут сотрудничать с тремя разными оптовыми банками и выбирать различные пакеты компенсации, а затем пытаться направить заемщиков к тому, который платит больше всего. Еще один повод быть уверенным в переговорах!

Банки могут предлагать ипотечные кредиты без баллов из-за «премии за предоставление услуг» (их форма YSP), которая представляет собой комиссию, которую они получают, продавая свои ссуды другим компаниям на вторичном рынке.

Конечно, вы можете не выплачивать какие-либо ипотечные баллы из своего кармана, но вы можете заплатить цену, согласившись на более высокую ставку по ипотеке, чем необходимо, что равносильно гораздо большему проценту, выплачиваемому на протяжении всего срока действия ссуды, при условии, что вы сохраняете это какое-то время.

Как действуют отрицательные баллы по ипотеке?

- Некоторые кредиторы могут предлагать так называемые отрицательные точки

- Это просто еще один способ сказать кредитору кредит

- Эти точки повышают вашу процентную ставку, а не снижают ее

- Но приводят к получению кредита, который может покрыть расходы на закрытие, поэтому вы не платите им из кармана

Если задействованы баллы и вам предлагается более высокая ставка, ипотечные баллы действуют как кредит кредитора для покрытия ваших конечных расходов.Они известны как «отрицательные точки», потому что фактически повышают вашу процентную ставку.

Теперь вам может быть интересно, с какой стати вы соглашаетесь на более высокую ставку, чем та, на которую вы имеете право?

Что ж, компромисс состоит в том, что вам не нужно оплачивать закрытые расходы из своего кармана. Деньги, полученные от более высокой процентной ставки, покроют эти сборы.

Конечно, в результате ваш ежемесячный платеж по ипотеке будет выше. Насколько больше зависит от размера суммы вашего кредита и задействованных баллов.

Это работает прямо противоположно традиционным ипотечным пунктам: вы получаете более высокую ставку, но вместо того, чтобы платить за нее, кредитор дает вам деньги для оплаты ваших сборов.

Оба метода могут работать для заемщика в данной ситуации. Положительные моменты хороши для тех, кто хочет еще больше снизить свою ставку по ипотеке, тогда как отрицательные моменты хороши для домовладельца, у которого не хватает денег, который не хочет тратить их все при закрытии сделки.

Давайте посмотрим на несколько примеров ипотечных кредитов в действии:

Допустим, у вас есть ссуда на сумму 100 000 долларов и вы пользуетесь услугами брокера.Если брокеру выплачиваются два ипотечных пункта от кредитора по номинальной стоимости заемщику, это будет отображаться как плата за оформление в размере 2000 долларов (строка 801) и кредит в размере 2000 долларов (строка 802) в выписке по расчету HUD-1.

Это переполнено, потому что вы не платите баллы, а платит кредитор. Тем не менее, более высокая ставка по ипотеке заложена в результате этой компенсации брокеру.

Теперь предположим, что вы просто платите два балла из своего кармана в качестве компенсации брокеру. Это будет просто отображаться как сбор за отправку в размере 2000 долларов без кредита или комиссии за баллы, поскольку сама ставка не включает никаких баллов.

Вы также можете ничего не увидеть в виде баллов, вместо этого вы увидите административный сбор или аналогичный сбор с неопределенным названием.

Это может быть комиссия кредитора, объединенная в одно списание, которое покрывает такие вещи, как андеррайтинг, обработка и т. Д.

Это может быть определенный процент от суммы кредита, но не имеет ничего общего с повышением или понижением вашей ставки.

Независимо от количества ипотечных баллов, которые вам в конечном итоге начисляются, вы сможете увидеть все цифры, просмотрев HUD-1 (строки 801-803), в котором указаны как комиссии за выдачу кредита, так и баллы дисконтирования, а также общая сумма стоимость в совокупности.

* Эти сборы теперь будут отображаться в смете ссуды (LE) и в заключительном раскрытии (CD) в разделе «Стоимость ссуды».

Таблица стоимости ипотечных баллов

Выше я нарисовал удобную небольшую диаграмму, которая отображает стоимость ипотечных баллов для различных сумм ссуд, от 100 000 до 1 миллиона долларов.