Кто может оформить ипотеку: Кто может оформить ипотеку Сбербанка: всё о заемщиках и созаемщиках — Ипотека

Кто может оформить ипотеку Сбербанка: всё о заемщиках и созаемщиках — Ипотека

Заемщик по ипотеке — это человек, который подает заявку и оформляет на себя ипотечный кредит. На него ложится большая ответственность, поэтому банк предъявляет к нему определенные требования. Давайте разбираться, кто может взять ипотеку.

Требования к заемщикам

Гражданство РФ

Подать заявку на ипотеку могут только граждане России. Если же у вас нет гражданства, а есть только вид на жительство, подать заявку не получится.

Прописка на территории России

Тут всё просто: у вас должна быть постоянная или временная регистрация — а проще говоря прописка, — на территории России.

Возраст от 18 лет

На момент подачи заявки вам уже должен исполниться 18 лет, хотя некоторые программы доступны только с 21 года.

Вы пенсионер? Не переживайте — пенсионеры тоже могут подать заявку на ипотеку, особых требований к возрасту нет, но есть условие: вы должны вернуть кредит до того, как вам исполнится 75 лет.

🔥 Если вы получаете зарплату или пенсию на карту СберБанка, для подачи заявки вам больше ничего не требуется. Информация о стаже работы и зачислениях уже есть в распоряжении банка.

Если вы получаете зарплату на карту другого банка, есть еще ряд условий.

Стаж работы

Вы сможете подать заявку, если у вас не менее 6 месяцев стажа на текущем месте работы и не менее 1 года общего стажа за последние 5 лет.

⚡️ 15 декабря 2020 года СберБанк снизил требование по минимальному стажу для оформления ипотеки до 3 месяцев.

Вам не придется предоставлять трудовую книжку. Вместо этого при заполнении заявки на ипотеку на ДомКлик введите свой номер СНИЛС для заказа онлайн-выписки из Пенсионного Фонда. Подробнее о том, как это работает, читайте в статье «Мы упростили оформление ипотеки: трудовая книжка больше не нужна»

.

Если вы самозанятый и зарегистрированы в сервисе «Мое дело» от СберБанка, вы также можете подать заявку на ипотеку. Сделать это можно после того, как на карту СберБанка, привязанную к сервису, придет не меньше 4 зачислений дохода.

Стабильный подтвержденный доход

В качестве дохода могут быть учтены:

- заработная плата

- пенсия

- доход от аренды квартиры — в качестве дополнительного

Не принимаются в расчет дохода детские пособия и другие льготные выплаты. Для подтверждения дохода можно предоставить справку 2-НДФЛ или справку по форме банка.

⛔️ Важно: если кроме детских пособий у вас пока нет стабильного дохода, подать заявку не получится.

Как понять, достаточно ли дохода для получения ипотеки

На калькуляторе ипотеки ДомКлик выберите программу кредитования, укажите размер первоначального взноса и стоимость жилья. После этого вы увидите сумму ежемесячного платежа. Желательно, чтобы она составляла не больше 50% от вашего ежемесячного дохода — у вас должны оставаться деньги на еду, коммунальные платежи, содержание детей и другие обязательные расходы. Иначе повышается риск отказа в ипотеке со стороны банка. Подробно о том, как быстро и удобно рассчитать ипотеку, рассказываем здесь: «Калькулятор ипотеки СберБанка».

Желательно, чтобы она составляла не больше 50% от вашего ежемесячного дохода — у вас должны оставаться деньги на еду, коммунальные платежи, содержание детей и другие обязательные расходы. Иначе повышается риск отказа в ипотеке со стороны банка. Подробно о том, как быстро и удобно рассчитать ипотеку, рассказываем здесь: «Калькулятор ипотеки СберБанка».

Если дохода недостаточно для ипотеки

Для увеличения суммы кредита вы можете привлечь в качестве созаемщиков до 3 человек. При рассмотрении заявки банк будет учитывать общий доход. Если заемщик привлекает дополнительных участников к сделке, таких участников будут называть созаемщиками, а самого заемщика — титульным созаемщиком. Титульный созаемщик обязательно должен быть наделен собственностью.

Созаемщиками могут быть не только родственники. Это могут быть и друзья. Добавить созаемщика вы сможете при подаче заявки на ипотеку на ДомКлик. Если же вы решили привлечь созаемщика после одобрения заявки на ипотеку, свяжитесь с менеджером на ДомКлик — доступен чат и заказ звонка.

❗️ Важно: созаемщик несет ответственность по кредиту в случае, если основной заемщик перестает платить. Поэтому и требования к созаемщику такие же, как к заемщику.

Также в качестве созаемщика вы можете привлечь члена семьи, который является владельцем сертификата на льготную покупку объекта недвижимости. Это могут быть дети, родители, внуки, братья, сестры, племянники, бабушки, дедушки. Владелец сертификата может выступать как созаемщик без учета платежеспособности, но его обязательно надо будет наделить собственностью в покупаемой недвижимости.

Узнать обо всех доступных способах увеличить сумму кредита, можно в статье «Ипотека: как увеличить сумму кредита».

Почему супруг — всегда созаемщик

Если вы состоите в браке на момент подачи заявки на ипотеку, ваш супруг автоматически становится созаемщиком по ипотеке — ведь супруги приобретают недвижимость в совместную собственность, даже если оформлена она на кого-то одного. При расчете суммы кредита банк будет учитывать ваш общий доход.

При расчете суммы кредита банк будет учитывать ваш общий доход.

Если же вдруг у вашего супруга плохая кредитная история или вы просто не хотите привлекать его в качестве созаемщика, вам необходимо до подачи заявки на ипотеку заключить брачный договор. Подробнее о том, как это сделать, в нашей статье «Брачный договор при покупке жилья в ипотеку».

Супруг не входит в число созаемщиков также в случае, если у него нет гражданства России. При этом его доход учитываться не будет, а значит у вас доход должен быть достаточный для оформления ипотеки.

Как узнать, одобрят ли ипотеку

Заранее предсказать решение банка невозможно. Тем не менее, кое-что сделать всё же можно. Вы можете заказать свою кредитную историю, чтобы проверить данные, которые отражены там. Чем выше ваш кредитный рейтинг, тем выше вероятность, что всё пройдет хорошо. О том, как проверить кредитную историю, читайте в статье «Как проверить свою кредитную историю».

Калькулятор ипотеки Сбербанка 2020 — Ипотека

Хотите взять ипотеку и заранее рассчитать ежемесячные платежи и срок кредита? Вам поможет ипотечный калькулятор. Рассказываем, что это такое и как им пользоваться.

Рассказываем, что это такое и как им пользоваться.

Ипотечный калькулятор Сбербанка — это онлайн-сервис, с помощью которого можно рассчитать ежемесячные платежи и срок кредита, узнать ставку по ипотеке, выбрать подходящую ипотечную программу, посмотреть и скачать примерный график платежей.

Все расчеты, созданные с помощью ипотечного калькулятора, являются предварительными. Цифры отражают реальное положение дел, но финальные условия по ипотеке будут доступны после одобрения банком объекта недвижимости.

Калькулятор доступен на сайте ДомКлик. Воспользоваться им можно с любого устройства: не важно, компьютер это или смартфон. Калькулятор ипотеки — бесплатный сервис и создан для того, чтобы любой желающий мог заранее ознакомиться с примерными условиями ипотечного кредита.

Как пользоваться калькулятором ипотекиПользоваться калькулятором ипотеки очень просто. Для начала укажите цель кредита, выбрав одну из 11 программ, по которой можно получить ипотеку (список открывается автоматически). Узнать подробности по каждой программе можно на ДомКлик.

Для начала укажите цель кредита, выбрав одну из 11 программ, по которой можно получить ипотеку (список открывается автоматически). Узнать подробности по каждой программе можно на ДомКлик.

Далее укажите регион получения кредита (только для программы «Покупка квартиры в новостройке»), стоимость недвижимости, размер первоначального взноса и срок кредита.

Как снизить ставку по ипотекеВ нижней части калькулятора ипотеки есть пункты, которые помогут вам снизить ставку по ипотеке. Например, при страховании жизни ставка будет меньше на 1%.

Читайте также «Как получить скидку на ставку при оформлении ипотеки»

Если у вас есть зарплатная карта Сбербанка — ставка по ипотеке тоже снижается.

Как выбрать срок ипотекиПравило очень простое. Меньше срок — меньше переплата, однако больше размер ежемесячного платежа. С увеличением срока растет и общая переплата, зато платеж будет ниже.

Найдите баланс. Попробуйте оттолкнуться от суммы ежемесячного платежа. Рассчитайте ипотеку на калькуляторе ДомКлик: меняйте срок кредита до тех пор, пока ежемесячный платеж не составит приемлемую для вас сумму — ту, которую вам будет комфортно вносить каждый месяц.

Честно указывайте размер собственных средств, которые вы накопили на покупку квартиры.

При подаче заявки на ипотеку, сообщите менеджеру банка, если средства для первоначального взноса планируете выручить от продажи другого объекта (например, вашей старой квартиры) и еще не нашли покупателя.

В качестве первоначального взноса можно использовать материнский капитал.

Как подать заявку на ипотеку онлайнСделать предварительный расчет, выбрать недвижимость, подать заявку на ипотеку и купить недвижимость можно онлайн на ДомКлик. При подаче заявки вам поможет консультант. Он подскажет, какие документы необходимо загрузить, как их правильно заполнить, а также поможет отправить заявку в банк.

Он подскажет, какие документы необходимо загрузить, как их правильно заполнить, а также поможет отправить заявку в банк.

После того, как решение будет принято, вас будет сопровождать группа менеджеров в режиме 24/7. Менеджер поможет, если вам необходимо будет изменить срок или сумму кредита, программу кредитования, а также ответит на любой вопрос по вашей заявке.

Сейчас читают

Хочу взять ипотеку. Что нужно знать?

Как купить квартиру в новостройке в ипотеку

Как организовать семейный бюджет, если у вас ипотека

Брачный договор при покупке жилья в ипотеку — Недвижимость

Семейная жизнь порой полна сюрпризов. Как сделать так, чтобы при покупке недвижимости у супругов в будущем не возникало проблем, связанных с правами на жилье? Договариваться! Чтобы договориться было легче, можно заключить брачный договор. Рассказываем, как это работает и зачем это нужно.

Что такое брачный договор

По российским законам у супругов равные права на имущество, приобретенное в браке — при этом не важно, на кого оно оформлено. То есть, если вы покупаете квартиру в браке, а платит за нее кто-то один, квартира все равно будет общей. И муж, и жена имеют на нее равные права.

То есть, если вы покупаете квартиру в браке, а платит за нее кто-то один, квартира все равно будет общей. И муж, и жена имеют на нее равные права.

Если вас такая ситуация не устраивает, ее можно изменить. Для этого и существует такая вещь, как брачный договор. Брачный договор — это соглашение между супругами, в котором они закрепляют, кому и какое имущество будет принадлежать в браке и в случае его расторжения.

Важно!

Брачным договором можно урегулировать только имущественные отношения супругов (ст. 42 СК РФ), то есть решить, например, кто из супругов будет готовить завтраки или с кем останутся дети в случае развода родителей — нельзя. Договор с такими условиями, скорее всего, не будет заверен нотариусом, но и даже в случае их включения в брачный договор, они будут признаны недействительными.

Женаты и платим ипотеку вместе

Если вы официально состоите в браке, то ваши отношения регулируются, в первую очередь, Семейным кодексом РФ. По закону нажитое в браке имущество — совместное, то есть принадлежит обоим супругам (ст. 256 ГК РФ и п. 1 ст. 33 СК РФ). Поэтому, если квартира куплена в ипотеку и оформлена на одного из супругов, она все равно становится общим имуществом: права на нее имеют и муж, и жена.

256 ГК РФ и п. 1 ст. 33 СК РФ). Поэтому, если квартира куплена в ипотеку и оформлена на одного из супругов, она все равно становится общим имуществом: права на нее имеют и муж, и жена.

При оформлении ипотеки обязательно согласие обоих супругов, даже если один из них не планирует погашать кредит. Поэтому, если кто-то из пары против кредита, то заключение брачного договора — единственный выход. Это касается и ситуации, когда у одного из супругов плохая кредитная история. Брачный договор позволит оформить ипотеку на того, чьи доходы и кредитная история будут оцениваться банком.

Живем вместе, но официально не женаты

Иногда ипотеку берут пары, которые живут вместе, но официально не женаты. Если кредит оформляется на одного человека, а платят оба, закон в этом случае будет считать, что квартира принадлежит тому, на кого оформлена ипотека.

В случае разрыва отношений партнеру, который платил за кредит, но не был оформлен как заемщик, придется обращаться в суд и доказывать законность своих притязаний на жилье. Это возможно, но очень сложно и муторно — придется искать свидетелей, собирать чеки о переводе денег и так далее.

Это возможно, но очень сложно и муторно — придется искать свидетелей, собирать чеки о переводе денег и так далее.

Более простой и безопасный вариант для партнеров в этом случае выступить равноправными созаемщиками по ипотеке и оформить ее на двоих.

Если партнеры с общей ипотекой в ходе совместной жизни решили официально вступить в брак, или у одного из них уже была ипотека до регистрации брака, лучше заключить брачный договор. В соглашении можно прописать все условия раздела имущества в случае развода, в том числе и раздел кредита и жилья.

Как и когда заключить брачный договор

Брачный договор составляется в письменном виде и заверяется у нотариуса. Соглашение можно заключить и до вступления в брак, и после этого. В любом случае оно вступит в силу только с момента регистрации брака (п. 1 ст. 41 СК РФ).

Если вы решили заключить брачный договор до оформления ипотеки, заранее подумайте, что там указать. Вот основные пункты, на которые стоит обратить внимание:

✓

Кто делает первоначальный взнос

✓

Кто платит по кредиту

✓

Доли в недвижимости

✓

Размер компенсации при отказе от доли

✓

Раздел недвижимости и кредита в случае развода

Супруги вправе определить в брачном договоре имущество, которое будет передано каждому из них при расторжении брака. При этом брачный договор может быть заключен как в отношении имеющегося, так и в отношении будущего имущества супругов (п. 1 ст. 42 СК РФ).

При этом брачный договор может быть заключен как в отношении имеющегося, так и в отношении будущего имущества супругов (п. 1 ст. 42 СК РФ).

Сейчас читают

Как выбрать квартиру в новостройке: 5 главных правил

Как оформить предоплату за недвижимость: образец договора задатка и расписки

Сервис безопасных расчетов: что это и для кого?

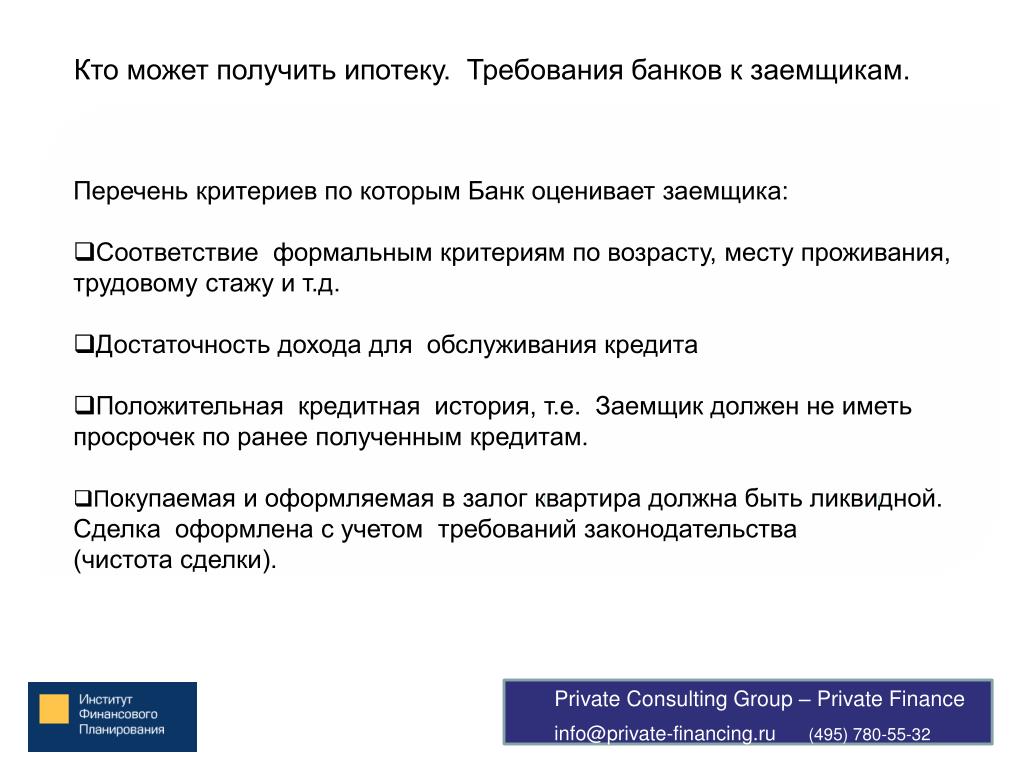

Кто может получить ипотеку на квартиру?

Далеко не каждый может получить ипотечный кредит на покупку квартиры или дома. Банки готовы кредитовать вас лишь в случае соответствия целому ряду критериев. Расскажем о каждом из них.

Каждый банк предъявляет собственные требования к вам, как к заёмщику по ипотеке. Их можно свести к следующим параметрам:

1. Наличие российского гражданства. Первое, что спрашивают у человека в любом банке – паспорт. Важно, чтобы он был российским. Лишь небольшое число отечественных банков предлагают ипотеку для иностранцев.

2. Возраст. Большинство банков выдают кредиты на покупку недвижимости начиная с 21 года. Они мотивируют это тем, что как минимум с этого возраста человек может иметь стабильную работу. Предельный возраст заёмщика ограничивается его выходом на пенсию (женщины в 55 лет, мужчины в 60 лет), но при условии, что к этому моменту кредит должен быть полностью возвращен.

Они мотивируют это тем, что как минимум с этого возраста человек может иметь стабильную работу. Предельный возраст заёмщика ограничивается его выходом на пенсию (женщины в 55 лет, мужчины в 60 лет), но при условии, что к этому моменту кредит должен быть полностью возвращен.

3. Регистрация в регионе. Для банков важно, чтобы регистрация клиента, банк и приобретаемый объект недвижимости находились в одном регионе (субъекте Российской Федерации). При обращении в кредитное учреждение Екатеринбурга для покупки квартиры во Владимире высока вероятность отказа.

4. Трудовой стаж. Непрерывный стаж на текущем месте работы должен быть не меньше 6 месяцев (в ряде случаев 1 год). Иное скажет банку у легкомысленности, нестабильности и конфликтности заёмщика. Для подтверждения стажа нужно представить заверенную работодателем копию трудовой книжки.

5. Платежеспособность. Это одно из главных требований. Вы должны получать достаточный и стабильный доход. Его уровень можно условно определить – банки охотно дают кредиты, если ежемесячные платежи по ним не превышают 40% заработной платы клиента. Если банк засомневается в вашей возможности возвращать долг, то может попросить предложить ему созаёмщиков или поручителей.

Если банк засомневается в вашей возможности возвращать долг, то может попросить предложить ему созаёмщиков или поручителей.

6. Кредитная история. Все данные о выданных вам займах попадают в кредитную историю, именно поэтому при каждом новом обращении сотрудники банков делают запрос в специальные бюро, которые хранят эти данные. Если вы не возвращали кредит или имели иные проблемы с выплатой долга, то банкиры быстро узнают об этом, и, скорее всего, откажут в выдаче ипотеки.

7. Особый статус. Это условие важно, если вы собираетесь приобретать специальный кредит, например, ипотеку для молодых семей, военных или пенсионеров. В этом случае необходимо подтверждение своего социального положения.

Не забывайте, что в зависимости от размера ипотечного кредита и банка требования к заёмщикам могут различаться, поэтому уточняйте данную информацию у представителей кредитных учреждений.

Совет Сравни.ру: Прежде чем обратиться за ипотекой, воспользуйтесь кредитной картой. Несколько раз возьмите кредит на короткий срок и верните его. Так вы сформируете положительную кредитную историю, которая позволит банку предложить вам минимальную ставку по ипотеке.

Так вы сформируете положительную кредитную историю, которая позволит банку предложить вам минимальную ставку по ипотеке.

какие документы нужны для оформления

Ипотечный кредит является одним из самых популярных видов кредитования на российском рынке, так как дает возможность приобрести недвижимость, на которую пришлось бы копить годами. Ипотека – это кредит на покупку дома или квартиры, залогом для которого служит уже имеющееся в собственности жилье. Обеспеченный недвижимым имуществом ипотечный кредит выдается под меньшую процентную ставку, чем потребительский. Дополнительными вескими плюсами ипотеки являются:

ежемесячный платеж, сопоставимый с платой за аренду квартиры;

возможность получить налоговый вычет;

возможность досрочно погасить задолженность, в том числе за счет материнского капитала.

Ипотека имеет и существенный минус в виде процентных выплат, сумма которых становится тем больше, чем дольше пользоваться кредитными средствами. За весь срок действия кредитного договора она может сравняться со стоимостью приобретенного имущества. Также потребуется собрать довольно объемный пакет документов для ипотеки.

За весь срок действия кредитного договора она может сравняться со стоимостью приобретенного имущества. Также потребуется собрать довольно объемный пакет документов для ипотеки.

Чтобы не переплачивать по кредиту, необходимо выбрать правильный банк и подходящую систему кредитования. «Росбанк Дом» является организацией, специализирующейся на ипотеке, поэтому здесь можно найти оптимальную ипотечную программу. Выбирая наиболее привлекательное предложение банка, следует оценить полную стоимость кредита. При покупке ликвидной недвижимости увеличивается шанс заключить более выгодную сделку.

Основные требования к заемщику

гражданство: не имеет значения;

возраст: от 21 года на момент подписания договора и не более 65 лет к моменту полного погашения кредита;

трудоустройство: заемщик может быть наемным работником, индивидуальным предпринимателем, учредителем или соучредителем компании;

военный билет: не требуется;

созаемщики/поручители: созаемщиками могут выступать до трех человек – родственники или третьи лица.

Окончательное решение о соответствии заемщика требованиям банка принимается на основании анализа представленных документов. Заявление на кредит рассматривается в срок до трех рабочих дней с момента подачи.

Перечень документов для получения ипотеки

Чтобы оформить ипотечный кредит, необходимо предоставить банку паспорт, трудовую книжку, справку с места работы и другие бумаги. Нередко требуются военный билет, свидетельство о браке, свидетельства о рождении несовершеннолетних детей, даже справки от предыдущих кредиторов. Для получения ипотеки в «Росбанк Дом» необходимы следующие документы:

Паспорт. Необходимо иметь постоянную или временную регистрацию, при этом получить одобрение ипотеки с постоянной регистрацией более вероятно. Требуются ксерокопии всех страниц.

Документы о доходе: справка по форме банка или по форме 2-НДФЛ, для владельцев бизнеса – налоговые декларации, установленные законодательством, в зависимости от системы налогообложения, и управленческая отчетность.

Справка о доходах физических лиц (2-НДФЛ) выдается работодателем.

Справка о доходах физических лиц (2-НДФЛ) выдается работодателем.Копия трудовой книжки со всеми заполненными страницами, заверенная работодателем, справка по установленной форме для военнослужащих.

Пакет документов для ипотеки по недвижимости, передаваемой в залог:

Правоустанавливающие и правоподтверждающие документы на недвижимость: сведения из ЕГРН, свидетельство о праве собственности (при наличии), документы-основания.

Отчет об оценке имущества от выбранной заемщиком оценочной компании, составленный в соответствии с законодательством РФ.

Технические/кадастровые документы на недвижимость для ипотечного кредита. Заявление на выдачу необходимых справок подается в Регистрационную палату Росреестра. Заявку также можно подать через сотрудника МФЦ.

Копии паспортов или свидетельств о рождении продавцов недвижимости.

Дополнительные документы для получения ипотечного кредита

Для оформления ипотеки на квартиру или долю потребуется собрать стандартный набор бумаг, в который входят паспорт, справка о доходах, копия трудовой книжки, документация на залоговое имущество. Однако чтобы воспользоваться некоторыми ипотечными программами, а также специальными предложениями по ипотечному кредиту, необходимо предоставить дополнительные документы. Так, кредитор может потребовать:

Однако чтобы воспользоваться некоторыми ипотечными программами, а также специальными предложениями по ипотечному кредиту, необходимо предоставить дополнительные документы. Так, кредитор может потребовать:

Документы для женатой пары – в 95% случаев супруги, берущие ипотеку, становятся созаемщиками и в равной степени несут ответственность за погашение кредита. Заемщики, состоящие в зарегистрированных отношениях, должны предоставить одинаковый пакет документов, в который входит свидетельство о браке. При расчете кредита будет учитываться суммарный доход семьи, поэтому женатая пара может рассчитывать на более выгодные условия.

При созаёмщике/поручителе – участники сделки несут такую же финансовую ответственность, как и заемщик, поэтому к ним предъявляются не менее строгие требования. Помимо стандартного перечня документов для ипотеки по требованию банка поручитель обязан предоставить налоговую декларацию за последний год, ксерокопию трудового договора, справку по форме 2-НДФЛ.

Созаемщику в том числе необходимо предоставить страховое пенсионное свидетельство.

Созаемщику в том числе необходимо предоставить страховое пенсионное свидетельство.Для нового жилья. Созаемщиками при оформлении ипотеки на новостройку могут быть 3 человека, каждому из которых потребуется собрать по требованию банка определенный набор документов.

Для вторичного рынка. К недвижимости могут предъявляться дополнительные требования – она не должна относиться к ветхому жилью, стоять в очереди на проведение капитального ремонта или на снос. Имущество, приобретаемое на рынке вторичной недвижимости, также обязательно должно быть свободно от обременения. Рассматривать заявку на кредит банк будет на основании анализа пакета документов на приобретаемое жилье.

Для материнского капитала. Потребуются свидетельство о браке, рождении детей, сертификат на материнский капитал. С его помощью можно приобрести любой тип недвижимости в зависимости от пожеланий и возможностей.

Для доли.

В некоторых случаях банк более детально обдумывает выдачу кредита на долю, например, если речь идет о покупке части квартиры у бывшего супруга или супруги. Организация может потребовать дополнительные документы и сведения о недвижимости для принятия положительного решения.

В некоторых случаях банк более детально обдумывает выдачу кредита на долю, например, если речь идет о покупке части квартиры у бывшего супруга или супруги. Организация может потребовать дополнительные документы и сведения о недвижимости для принятия положительного решения.

Дополнительным уникальным документом для оформления заявки на ипотеку в «Росбанк Дом» является заявление-анкета.

Как взять ипотеку: пошаговая инструкция и рекомендации :: Деньги :: РБК Недвижимость

Рассказываем о том, что необходимо сделать для получения ипотечного кредита

Фото: Валерий Матыцин/ТАСС

Сегодня ипотека является одним из наиболее реальных способов обзавестись собственной квартирой или домом в обозримой перспективе. Жилищный кредит все чаще привлекает россиян возможностью не тратить долгие годы на накопление средств и не переплачивать за съемное жилье.

Жилищный кредит все чаще привлекает россиян возможностью не тратить долгие годы на накопление средств и не переплачивать за съемное жилье.

Мы подготовили инструкцию и рекомендации для россиян, которые решили впервые оформить ипотечный кредит. Эти восемь простых шагов помогут быстро и безопасно стать полноправным собственником квадратных метров.

1. Оцените финансовые возможности

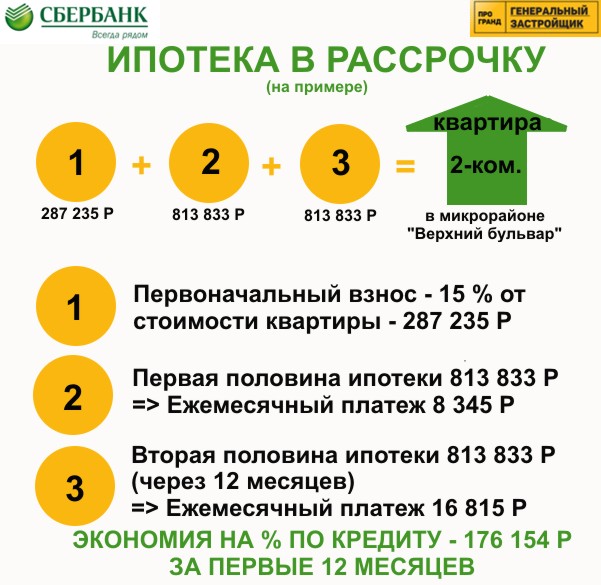

Прежде всего заемщику следует определить свой бюджет: сколько будет стоить квартира, какой первоначальный взнос он готов внести, сколько может платить каждый месяц на протяжении долгих лет. Платежи по кредиту не должны превышать 40% от совокупного дохода семьи.

Заемщику необходимо заранее прогнозировать все расходы и объективно оценивать свои финансовые возможности. При этом важно учесть, что за 15–20 лет расходы семьи могут увеличиться в несколько раз — например, с рождением детей или возникновением непредвиденных обстоятельств. На такой случай рекомендуется иметь финансовую подушку безопасности в размере не менее шести ежемесячных платежей по кредиту.

Средняя ставка по ипотеке сегодня равна 9,57%, по данным Банка России. Однако чем больше первый взнос — тем меньше процентная ставка. Его минимальный размер в зависимости от программы кредитования составляет 10–15% от стоимости квартиры.

Брать кредит лучше всего в той валюте, в которой заемщик получает основной доход. Потому что желание сэкономить на пониженной ставке и курсах иностранных валют может обернуться еще большими расходами.

Аннуитетный платеж по ипотеке: особенности и подводные камни

2. Выберите жилье

Необходимо решить, на какую покупку пойдет ипотечный кредит. Это может быть частный дом, коттедж, квартира в новостройке или на вторичном рынке. Кроме того, некоторые банки предоставляют кредиты на индивидуальное строительство жилых домов и на участие в долевом строительстве.

Однако в этом случае риски выше — девелоперская компания может приостановить или вовсе прекратить строительство, объявив себя банкротом. По этой причине количество банков, желающих сотрудничать с застройщиком, будет ограничено. К тому же проценты по ипотеке в таком случае часто выше стандартных, предупреждает юрист коллегии адвокатов «Юков и партнеры» Александра Воскресенская.

По этой причине количество банков, желающих сотрудничать с застройщиком, будет ограничено. К тому же проценты по ипотеке в таком случае часто выше стандартных, предупреждает юрист коллегии адвокатов «Юков и партнеры» Александра Воскресенская.

При покупке жилья на вторичном рынке важно убедиться, что помещение свободно от прав третьих лиц, не обременено залогом и не находится под арестом. «Для получения информации о всех характеристиках квартиры необходимо заказать выписку из ЕГРН и ознакомиться со всеми ее разделами. Такая проверка обеспечит безопасность покупки для самого покупателя и повысит вероятность одобрения выбранного жилого помещения банком», — советует эксперт.

При этом договариваться с хозяином о покупке квартиры лучше уже после согласования кредита — тогда заемщик будет понимать, на какую сумму он может рассчитывать. К тому же кредитные организации предъявляют к залоговому жилью ряд требований. Банк может не одобрить выбранную квартиру, поэтому оставлять аванс или задаток за нее не стоит. Так, вряд ли удастся купить жилье в доме с деревянными перекрытиями, деревянным фундаментом, неузаконенной перепланировкой или без центрального отопления.

Так, вряд ли удастся купить жилье в доме с деревянными перекрытиями, деревянным фундаментом, неузаконенной перепланировкой или без центрального отопления.

3. Выберите банк

Особое внимание следует уделить выбору кредитной организации, в которой будет оформлена ипотека. Найти в интернете информацию о программах и условиях кредитования сегодня не составит труда. По итогам мониторинга можно сделать список банков, условия выдачи жилищных кредитов в которых показались самыми привлекательными.

Часто выгоднее выбирать тот банк, в котором заемщик является участником зарплатного проекта. Как правило, таким клиентам предлагаются специальные условия: в частности, дополнительные льготы по ставке, ускоренный процесс рассмотрения заявки на кредит и сниженные требования к стажу на последнем месте работы.

Узнать о возможных дополнительных платежах и задать оставшиеся вопросы можно по телефону или при личном посещении офиса кредитной организации. Например, стоит спросить о необходимости оформлять страховку, предусмотренных штрафах и досрочном погашении. Нелишним будет попросить специалистов отдела ипотечного кредитования рассчитать ежемесячные платежи для разных сроков и сумм.

Нелишним будет попросить специалистов отдела ипотечного кредитования рассчитать ежемесячные платежи для разных сроков и сумм.

4. Cоберите документы

В стандартный пакет документов включены паспорт, справка о доходах, заверенная копия трудовой книжки и документы, подтверждающие семейное положение. В зависимости от финансового и юридического статуса заемщика пакет документов может сильно отличаться. Список документов, необходимых для оформления ипотеки, можно уточнить на сайте банка или по телефону.

Некоторые кредитные организации предлагают оформить ипотеку в упрощенном режиме — по двум документам. Для этого заемщику требуется предоставить только паспорт и, например, номер СНИЛС. Такие программы есть в Сбербанке, ВТБ, Газпромбанке, «Уралсибе» и Россельхозбанке.

Кроме того, если заемщик является зарплатным клиентом выбранной кредитной организации, перечень документов для него может быть существенно сокращен. Например, в Сбербанке в этом случае достаточно предоставить только паспорт.

5. Отправьте заявку

Заполнить заявление-анкету на предоставление жилищного кредита можно на сайте выбранного банка в режиме реального времени. После этого необходимо обратиться с пакетом документов в отделение кредитной организации.

Ключевым условием для согласования ипотеки будет соответствие потенциального заемщика действующим в кредитной организации требованиям. При этом кредитору важно максимально быстро и объективно определить уровень платежеспособности и благонадежности будущего заемщика.

6. Дождитесь решения банка

В среднем решение по ипотеке принимается в течение одной-двух недель. Если это специализированный ипотечный банк — на рассмотрение уйдет от одного до трех рабочих дней. После согласования заявки в банк необходимо предоставить документы на приобретаемую недвижимость. Их список можно также уточнить у сотрудников кредитной организации.

Важно помнить, что одобрение по ипотеке действует в течение определенного срока. Как правило, он составляет два-три месяца (в зависимости от банка). Если за это время заемщик не представит банку выбранный объект — приступать к оформлению заявки придется снова.

Как правило, он составляет два-три месяца (в зависимости от банка). Если за это время заемщик не представит банку выбранный объект — приступать к оформлению заявки придется снова.

«Выбранное жилое помещение необходимо оценить у независимого оценщика. Покупателям следует иметь в виду, что банк не вправе навязывать клиенту отобранную им оценочную организацию», — предупреждает Александра Воскресенская.

На проверку недвижимости потребуется еще около двух недель. В это время в том числе проводятся оценка стоимости страхования и оценка выбранного жилья, готовятся документы на подписание. При этом неверное оформление или неполный пакет подготовленных документов могут стать причиной для отказа в выдаче кредита.

7. Внимательно прочтите кредитный договор

Необходимо внимательно читать весь текст ипотечного договора перед его подписанием. Очень часто банки включают туда пункты, которые крайне невыгодны для заемщика, отмечает адвокат, управляющий партнер юридической компании «АВТ Консалтинг» Александр Тарасов. После появления обширной судебной практики в пользу заемщиков это явление встречается реже. И все же остается ряд моментов, на которых следует заострить внимание.

После появления обширной судебной практики в пользу заемщиков это явление встречается реже. И все же остается ряд моментов, на которых следует заострить внимание.

В договоре должны быть указаны предмет ипотеки, его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого ипотекой. Это существенные условия, без которых договор не будет считаться заключенным. Обязательно проверьте, предусмотрены ли в нем какие-либо дополнительные платежи — пошлина за оформление сделки в Росреестре, оплата услуг оценочных компаний, годовая комиссия.

Также изучите договор на предмет штрафов. «Как правило, банки устанавливают их за несвоевременные платежи, непредоставление информации о смене места жительства, работы и семейного положения, — рассказывает Александр Тарасов. — Обратите внимание на ограничения ваших прав на помещение. Это могут быть запреты на продажу жилья, сдачу его в аренду или на проведение ремонта, предусматривающего перепланировку».

В договоре не допускается наличие условий о предоставлении банком дополнительных услуг на возмездной основе — например, о взимании комиссии за подключение к программе страхования имущества. Это противоречит законодательству. При обнаружении такого положения клиенту следует либо требовать внесения изменений в договор, либо отказаться от дальнейшего сотрудничества с банком.

Это противоречит законодательству. При обнаружении такого положения клиенту следует либо требовать внесения изменений в договор, либо отказаться от дальнейшего сотрудничества с банком.

«В соответствии с законом об ипотеке, обязательному страхованию подлежит только заложенное имущество, — отмечает Александра Воскресенская. — При этом банк не вправе навязывать заемщику конкретного страховщика и условия страхования. Как следует из судебной практики, включение в договор положений об обязанности заемщика застраховать свою жизнь и здоровье свидетельствует о злоупотреблении свободой договора. Условия, навязывающие клиенту услуги по страхованию, не связанные с обязательным страхованием заложенного имущества, являются недействительными».

Кроме того, незаконным является включение в кредитный договор условий о запрете на досрочное погашение кредита в силу п. 4 ст. 11 закона «О потребительском кредите (займе)». Заемщику также следует пересмотреть договор, если его не устраивает возможность безакцептного списания средств со счета, открытого для обслуживания кредита. Этот вопрос необходимо обговорить с представителем банка.

Этот вопрос необходимо обговорить с представителем банка.

8. Оформите право собственности

Следующий шаг — переоформление недвижимости на имя ипотечного заемщика. В течение нескольких дней после получения документов, подтверждающих право собственности, банк переведет средства на счет заемщика или выдаст их наличными. Остается только передать полученные средства бывшему хозяину квадратных метров и отпраздновать новоселье.

Другие материалы об ипотеке на РБК Недвижимость

Какие нужны документы для ипотеки — Документы для оформления ипотеки

Документы для ипотекиСбор документов – кошмар любого заемщика. Какие точно нужны? В каком порядке собирать? Что для первичного пакета, а что для вторичного? Какие на новостройку? А по маткапиталу?.. Чтобы помочь вам, мы собрали и разложили по полочкам ответы на самые популярные вопросы о документах для ипотеки.

Требования банка к заемщику

Чтобы получить кредит, еще до сбора бумаг, надо проверить, подходите ли вы под требования банков.

Существуют общие требования, которые к вам как к потенциальному заемщику предъявят в любом банке. А есть дополнительные – они зависят в основном от выбранной программы и вашего статуса.

Общие требования – это гражданство Российской Федерации, постоянная или временная регистрация в том населенном пункте, где вы планируете обратиться в банк, и стабильная занятость. Общий стаж работы должен быть не меньше 1 года, а непрерывный стаж на последнем месте – от трех до шести месяцев.

Обычно минимальный возраст для оформления ипотеки – это 21 год, но в некоторых банках можно оформить ипотеку и с 20 лет. Максимальный возраст (на момент полного погашения) обычно 75 лет, но может быть и больше – это надо уточнять в банках, которым вы собираетесь отправлять заявки.

Совет от банка:

На всех этапах оформления ипотеки – от выбора кредитора до подписания договоров – уточняйте информацию по всем требованиям и наборам документов в выбранном банке.

Не полагайтесь только на общую информацию – это сэкономит вам время, если требования вашего кредитора немного отличаются от стандартных.

При изучении вашей анкеты банк обратит особое внимание на доходы и расходы: насколько стабилен доход и какая сумма остается после всех обязательных расходов. От этого анализа будет зависеть размер одобренной суммы. Поэтому для подачи заявки вам понадобится справка 2-НДФЛ или по форме банка, заверенная работодателем.

Если вы собственник компании или индивидуальный предприниматель, то к вам будет предъявлено дополнительное требование – возраст бизнеса. Обычно – не меньше 1 года.

Если вы проходите по всем требованиям – приступайте к сбору бумаг.

Какие документы нужны для заявки на ипотеку

Чтобы получить предварительное решение, надо будет подать заявление-анкету и подготовить первичный пакет:

- заявление-анкета на получение кредита (чтобы сэкономить время – заполняйте онлайн),

- паспорта заемщика, созаемщиков и поручителей (если они есть),

- ИНН и СНИЛС всех участников,

- информация о трудовом стаже – это копии трудовой книжки или договора, заверенные работодателем.

Если у вас электронная трудовая, то получите выписку через Госуслуги или Пенсионный фонд,

Если у вас электронная трудовая, то получите выписку через Госуслуги или Пенсионный фонд, - военный билет – для мужчин младше 27 лет.

Подтверждение дохода будущего заемщика зависит от типа занятости.

Если вы работаете по найму, достаточно будет справки 2-НДФЛ или по форме банка, заверенной работодателем.

Для индивидуальных предпринимателей дополнительно надо собрать:

- свидетельство о государственной регистрации,

- ИНН,

- копию балансового отчета,

- налоговую декларацию за прошлый год,

- информацию обо всех налоговых платежах в бюджет.

Адвокаты и нотариусы должны предоставить:

- лицензию,

- основной государственный регистрационный номер,

- справку 2-НДФЛ (если отчисляют налоги через агента),

- налоговую декларацию за предыдущий год,

- баланс за год с данными об адвокатской или нотариальной практике,

- информацию обо всех налоговых платежах в бюджет.

Дополнительно у ИП, адвокатов и нотариусов банк может запросить выписку по расчетному счету, информацию о деятельности конторы, патент или сертификат на имя заемщика, устав и штатное расписание компании.

Скорее всего банк попросит документально подтвердить, что у вас есть деньги для первоначального взноса. Для этого подойдет выписка по банковскому счету или справка об остатке средств на карте – зависит от того, где вы храните деньги.

Совет от банка:

Чтобы вам одобрили лояльные условия – соберите как можно больше подтверждений вашей платежеспособности. Это могут быть справки о регулярных (зарплата) и нерегулярных (подработка на условиях самозанятости) доходах, выписки со всех счетов (депозитных, накопительных, инвестиционных, текущих), документы, подтверждающие владение движимым и недвижимым имуществом, ценными бумагами и пр.

Если вы подаете заявку на льготную программу, то банк может запросить у вас дополнительные бумаги, в зависимости от требований самой программы. Например, такие:

Например, такие:

- заявление об участии в социальной ипотечной программе,

- свидетельства образования, повышении и подтверждении квалификации и пр.,

- сведения о научных работах, исследованиях, публикациях в научных изданиях,

- характеристика с работы,

- свидетельство о заключении брака или разводе,

- свидетельства о рождении или паспорта детей,

- согласие на обработку персональных данных.

Первичный пакет можно собрать из копий – читаемых, четко пропечатанных, с печатями и подписями специалиста, который их заверил. Этого будет достаточно для предварительной оценки. Если оценка положительная и вас устраивает предложенная сумма – выбирайте жилье и собирайте остальные бумаги. При подаче полного пакета вам надо будет предоставить оригиналы.

Какие дополнительные документы нужны при разных видах ипотеки

Дополнительные документы кредитор запросит у вас в зависимости от программы и от вида ипотечного кредита, который вы планируете оформить. Разберем основные группы.

Разберем основные группы.

Ипотека по двум документам

Это не специальная программа, а пункт в анкете, который применяется, если будущий заемщик не может подтвердить свой доход (например, работает неофициально). Тогда при подаче заявления-анкеты нужно будет только подтвердить личность двумя документами. Первый – традиционно паспорт гражданина РФ, а второй клиент выбирает из списка, установленного кредитором. Дополнительным удостоверением может быть:

- загранпаспорт,

- паспорт моряка или военнослужащего,

- военный билет,

- водительские права,

- СНИЛС.

Конечно, кроме подтверждающих личность понадобятся и другие бумаги. Например, чтобы взять ипотеку под залог собственного имущества, надо предоставить документы, которые подтверждают владение этим имуществом.

Для молодой семьи

Чтобы участвовать в программе для молодой семьи, помимо основных документов надо приложить:

- свидетельство о заключении брака,

- свидетельства о рождении (усыновлении) или паспорта детей,

- документы на залоговое имущество,

- подтверждение, что у заемщика есть собственные деньги на первоначальный взнос (например, сертификат на материнский капитал, выписка с банковского счета и др.).

Ипотека с материнским капиталом

Если вы решили оформить ипотеку и использовать маткапитал в качестве первоначального взноса, то приложите к основному пакету:

- сертификат, подтверждающий право получения материнского капитала,

- справку из пенсионного фонда об остатке суммы маткапитала,

- свидетельства о рождении или паспорта всех детей,

- свидетельство о заключении брака,

- брачный контракт – если есть.

Для пенсионеров

Выдача кредита клиенту в возрасте – операция рискованная. Риски выше, чем когда клиент в трудоспособном возрасте. Поэтому если вы пенсионер, то при оформлении, например, ипотеки просто примите повышенные требования как данность. Как правило, по пенсионной ипотеке первоначальный взнос составляет 20-30%. Ставка обычно выше, чем для заемщика допенсионного возраста, а привлечение супруга(-и) или трудоспособных родственников в качестве созаемщиков или поручителей – обязательное условие.

Если собираетесь подавать заявку на пенсионную программу, приложите к стандартным бумагам:

- выписку из Пенсионного фонда и другие подтверждения дополнительного дохода (если он есть),

- паспорта и документы о доходах созаемщиков и поручителей,

- информацию о льготах, если они вам положены (например, о субсидии от государства),

- подтверждение личного страхования.

Совет от банка:

К сожалению, по пенсионной ипотеке высок риск отказа, поэтому лучше подать заявки в несколько банков. Одобрения – если их будет несколько – не обязывают вас к оформлению.

Военная ипотека

Военнослужащие-контрактники могут оформить в ипотеку дом с землей, квартиру в новостройке или на вторичном рынке.

К общему пакету надо приложить:

- заверенную копию контракта;

- свидетельство об участии в накопительно-инвестиционной системе с отметкой о вступлении в право на оформление целевого кредита на жилье;

- свидетельство о заключении брака или разводе;

- согласие супруги(-а) – если есть – на участие в программе, заверенное нотариусом.

Банк может запросить информацию о дополнительном доходе, образовании, движимом и недвижимом имуществе.

Какие документы необходимы после одобрения заявки

Набор документов для покупки в ипотеку первичного и вторичного жилья будет отличаться. И для новостройки он существенно меньше, потому что у нового здания еще нет износа, квартира пока никому не принадлежала и там никто не мог быть прописан, не могло быть незаконной – впрочем, и законной тоже – перепланировки.

При покупке новостройки

Для покупки жилья в новом доме вам понадобится договор с застройщиком на участие в строительстве или инвестировании, план и кадастровый паспорт, экспертная оценка квартиры и разрешение на строительство (этот пакет берем у застройщика)

Документы для новостройкиСовет от банка:

Если хотите сэкономить время на сборе бумаг на квартиру – выбирайте вариант у застройщика, с которым сотрудничает банк.

При покупке на вторичном рынке

Набор документов для покупки вторичного жилья будет один – независимо от программы кредитования.

- Подтверждение права собственности продавца на жилье.

- Основание на возникновение права собственности продавца (например, дарение, купля-продажа, наследование).

- Выписка из домовой книги или справка о прописанных жильцах с основанием выписки. Все должны быть сняты с регистрации до сделки.

- Справка из Бюро технической инвентаризации с планом жилья + его оценка.

- Технический и кадастровый паспорта (или выписка с кадастровым номером для частного дома).

- Экспертная рыночная оценка стоимости недвижимости (список доверенных организаций надо узнать в вашем банке).

- Справка из ЕГРН об отсутствии обременения.

- Нотариально заверенное согласие супруга(-и) на продажу жилплощади, если это совместно нажитое имущество. Если продавец не состоит в браке, то должен подтвердить это справкой или свидетельством о разводе.

- Справка о состоянии лицевого счета, из которой видно – есть ли долги по коммунальным платежам.

2021 Минимальные требования по ипотеке | LendingTree

Если вы подумываете о покупке дома в ближайшее время, знание минимальных требований по ипотеке может помочь вам найти лучшую кредитную программу для ваших нужд. Покупатели жилья, получившие право на ипотеку в 2021 году, будут иметь больше возможностей для заимствования благодаря более высоким кредитным лимитам. Однако впереди и некоторые изменения, поскольку кредиторы приспосабливаются к изменяющимся рыночным условиям, связанным с продолжающейся пандемией коронавируса.

Минимальные требования по ипотеке до 2021 года

Обычные ипотечные требования

Обычные ссуды, самый популярный вариант ипотеки, не гарантированы никакими государственными учреждениями.Fannie Mae и Freddie Mac устанавливают обычные требования к ипотечным кредитам, которые, как правило, более строгие, чем ипотечные кредиты, обеспеченные государством.

Покупатели жилья, имеющие право на ипотеку для дома с более высокой ценой, могут занимать больше с увеличением лимитов по ссуде в 2021 году до 548 250 долларов США для большей части страны.

Текущие минимальные ипотечные требования для обычных кредитов

- Первоначальный взнос. Минимальный первоначальный взнос составляет 3% для обычных кредитов. Средства могут поступать из ваших собственных денег или в виде подарка от члена семьи.

- Страхование ипотеки. Обычные ссуды со спадом менее 20% требуют частного ипотечного страхования (PMI) для защиты кредиторов в случае невыполнения обязательств. Чем выше ваш первоначальный взнос и кредитный рейтинг, тем ниже будет ваш PMI. Обычно вы платите от 0,15% до 1,95% от суммы кредита в виде ежегодных премий PMI. PMI обычно выплачивается как часть вашего ежемесячного платежа, однако он может быть выплачен авансом единовременно при закрытии.

- Кредитный рейтинг. Минимальный кредитный рейтинг для обычной ипотеки — 620.Более высокие баллы дают вам лучшие ставки по ипотеке и более низкие премии PMI.

- Работа . Кредиторы обычно требуют доказательства стабильного дохода, ориентируясь на прошлые два года трудового стажа.

- Самостоятельная занятость. Fannie Mae и Freddie Mac обычно требует двухгодичных федеральных налоговых деклараций, а также годовой отчет о доходах, полученных вами от деятельности вашей компании.

- Доход. Большинство обычных ссуд не имеют ограничений по доходу, за исключением Fannie Mae’s HomeReady® и Freddie Mac’s Home Possible® (см. Ниже).Доходы заемщиков по этим программам должны находиться в установленных пределах для их территории.

- Отношение долга к доходу. Коэффициент вашего DTI (DTI) измеряется путем деления вашего общего долга на ваш валовой доход. Обычные кредиторы предпочитают DTI на уровне 45% или меньше, но могут поднять его до 50% за счет более высоких кредитных рейтингов и дополнительных ипотечных резервов. В 2021 году кредиторы могут принять альтернативы требованиям к соотношению DTI, о которых мы поговорим позже.

- Денежные резервы. Также называемые ипотечными резервами, это средства, которые вам понадобятся в дополнение к первоначальному взносу и затратам на закрытие сделки, чтобы доказать, что вы можете заплатить несколько месяцев по ипотечным платежам в чрезвычайной ситуации.Может потребоваться до шести месяцев денежных резервов в зависимости от вашего кредитного рейтинга, коэффициента DTI, первоначального взноса и того, покупаете ли вы дом на две или четыре квартиры.

- Занятость. Заемщики могут приобрести дом, используемый в качестве основного места жительства, второго дома (обычно называемого домом для отдыха) или арендуемой собственности.

- Виды недвижимости. Обычные ипотечные требования позволяют вам профинансировать дом с одной или четырьмя квартирами, расположенный в обычном подразделении, проекте кондоминиума, кооперативном проекте или планируемом жилищном строительстве (PUD).Обычные ссуды также можно использовать для покупки готовых домов, прикрепленных к постоянному фундаменту.

- Оценка дома. Оценка необходима для удовлетворения обычных требований по кредиту для получения объективного мнения о стоимости дома от лицензированного оценщика недвижимости. Однако некоторые заемщики, вносящие первоначальный взнос в размере 20% или более за одноквартирный дом, могут иметь право на отказ от проверки собственности (PIW) и пропустить оценку дома.

Текущие минимальные ипотечные требования для жилищного строительства и возможных жилищных кредитов

Требования к ипотечным кредитам для этих традиционных программ с низким первоначальным взносом включают лимиты дохода.И Fannie Mae, и Freddie Mac предоставляют инструменты онлайн-поиска, которые вы можете использовать для определения максимального дохода на основе введенного вами адреса:

Обе программы имеют дополнительные квалификационные функции, такие как:

Образование для покупателей жилья. HomeReady и Home Возможные заемщики должны пройти курс обучения для покупателей жилья до закрытия.

Нет возможности кредитного рейтинга. Покупатели жилья без кредитного рейтинга могут подтвердить свою кредитоспособность с помощью альтернативных данных. Например, кредиторы могут принимать в течение 12 месяцев последовательные своевременные арендные платежи, а также счета за коммунальные услуги и платежи по страхованию автомобиля, чтобы подтвердить вашу историю своевременной оплаты счетов.

Дополнительный доход от пансионера. Вы можете добавить доход от аренды, полученный от кого-то, кто проживал с вами не менее 12 месяцев, чтобы получить право на получение ссуды HomeReady. Вам потребуется доказательство того, что человек прожил с вами целый год.

Freddie Mac Home Только возможные займы: Альтернативные источники первоначального взноса . Возможные руководящие принципы позволяют использовать весь первоначальный взнос за счет пота, что означает, что вы можете преобразовать свои навыки самостоятельного ремонта — восстановление дома, который нуждается в улучшении, — в наличные деньги для выплаты первоначального взноса и затрат на закрытие.

Требования FHA по ипотеке

Право на получение ипотечной ссуды, обеспеченной Федеральной жилищной администрацией (FHA), может быть проще, чем получение обычной ссуды. Поскольку FHA страхует ипотеку, одобренные FHA кредиторы могут предлагать более выгодные ставки и условия для тех, кто впервые покупает жилье

В 2021 году есть хорошие новости для заемщиков, которые изо всех сил пытаются получить ипотеку для покупки более дорогого дома: лимиты по ссуде FHA увеличены до 356 362 долларов в 2021 году для большей части страны.Области с более высокими затратами получают еще большую отдачу от вложенных средств, с максимальной суммой кредита до 822 375 долларов.

Текущие минимальные ипотечные требования для ссуды FHA

Первоначальный взнос. Для ссуд FHA требуется первоначальный взнос в размере 3,5% с кредитным рейтингом 580 или выше, а средства могут поступать от работодателей, близких друзей, членов семьи или благотворительных организаций. Требование первоначального взноса возрастает до 10% при кредитном рейтинге от 500 до 579.

Страхование ипотеки. заемщиков FHA обязаны платить два вида ипотечного страхования FHA.Первый — это авансовый взнос по ипотечному страхованию (UFMIP) в размере 1,75% от суммы кредита, обычно финансируемый за счет ипотеки. Второй — это годовой взнос по ипотечному страхованию (MIP), который составляет от 0,45% до 1,05% от суммы кредита, делится на 12 и добавляется к вашему ежемесячному платежу.

Кредитный рейтинг . Вы можете иметь кредитный рейтинг от 500 до 579 с первоначальным взносом в размере 10%. Покупателям жилья, вносящим минимальный первоначальный взнос в размере 3,5%, необходимо набрать не менее 580 баллов.

Занятость.Требования к доходу по ссуде FHA учитывают стабильность доходов и занятости заемщика за последние два года. Смена места работы должна объяснять изменения или пробелы в занятости.

Доход. Нет никаких ограничений дохода для ссуд FHA. Однако возможности заимствования ограничены максимальным пределом кредита FHA в размере 356 362 долларов США в 2021 году по сравнению с 548 250 долларов США для обычных кредитов в большинстве регионов страны.

Коэффициент DTI. Для кредитов FHA максимальный коэффициент внешнего DTI составляет 31%, в то время как коэффициент внутреннего DTI ограничен 43%.Коэффициент начального платежа в первую очередь учитывает ваш платеж PITI по ипотеке (основная сумма, проценты, налоги и страховка). Внутренний коэффициент учитывает ваш платеж по ипотеке, а также все другие возобновляемые ежемесячные долги, включая автокредиты, платежи по кредитным картам и другие ссуды. Более высокие коэффициенты DTI могут быть одобрены при наличии сильных кредитных баллов или дополнительных денежных резервов.

Денежные резервы. Для получения ссуды FHA обычно не требуются денежные резервы, если вы не покупаете дом из двух-четырех квартир или пытаетесь претендовать с более низким кредитным рейтингом.

Занятость. Дом, состоящий из 1–4 квартир, финансируемый с помощью ссуды FHA, должен быть вашим основным местом жительства в течение как минимум первого года после его покупки.

Виды недвижимости. С финансированием FHA вы можете купить дом из одной-четырех квартир в подразделении, одобренный FHA проект кондоминиума, кооперативную единицу или промышленный дом, постоянно прикрепленный к фундаменту. Еще одно преимущество: вы можете приобрести многоквартирный дом всего на 3,5% ниже и претендовать на получение ссуды с доходом от аренды от других квартир, если вы живете в одной из квартир в течение одного года.

Оценка жилья. Ссуды на покупку FHA требуют оценки независимо от первоначального взноса. Руководства FHA по оценке предъявляют более строгие требования к безопасности и пригодности для жилья, чем обычные ссуды.

ВА ипотечные требования

Департамент по делам ветеранов США (VA) упрощает получение жилищного кредита для военных заемщиков, включая военнослужащих, резервистов, ветеранов и имеющих право на получение выживших супругов.

VA отменил лимиты ссуды, что означает, что заемщики VA могут покупать дома по более высокой цене.Это дает военным заемщикам преимущество перед невоенными заемщиками, которым могут потребоваться сложные и дорогие гигантские ссуды, которые превышают обычные соответствующие лимиты.

Текущие минимальные ипотечные требования для ссуды VA

ВА. Заемщики VA должны предоставить сертификат соответствия требованиям (COE), подтверждающий достаточную военную службу, чтобы иметь «право» на жилищный заем VA. Большинство кредиторов получают COE напрямую от VA, но нынешние военнослужащие и ветераны также могут подать заявку на него самостоятельно через Интернет.

Первоначальный взнос. Ссуды VA обычно не требуют первоначального взноса. Тем не менее, он может вам понадобиться, если вы пытаетесь купить новый дом с финансированием VA, но у вас все еще есть невыплаченная ссуда VA на другой дом, или если вам нужна большая ссуда VA.

Плата за финансирование VA . Хотя ссуды VA не требуют ипотечного страхования, с военных заемщиков может взиматься комиссия за финансирование VA в размере от 0,5% до 3,6% для компенсации затрат на программу для налогоплательщиков. Сумма зависит от суммы вашего первоначального взноса и от того, использовали ли вы ранее пособие по жилищному кредиту.

Кредитный рейтинг . VA не устанавливает минимальный кредитный рейтинг, но многие кредиторы VA требуют минимум 620 баллов.

Работа . Требуется двухлетний стаж работы, но могут быть сделаны исключения для военных заемщиков, которые недавно уволились с действительной службы.

Доход . Кредиторы, одобренные VA, анализируют ваш доход, чтобы убедиться, что он стабилен. Военная подготовка и образование, связанное с невоенной работой, могут рассматриваться для заемщиков с историей дохода менее двух лет.

Коэффициент DTI . VA рекомендует общий коэффициент DTI не более 41%. Однако более высокие коэффициенты DTI могут быть разрешены, если вы соответствуете критерию остаточного дохода.

Остаточный доход . Кредиторы VA рассчитывают, сколько свободных денег у вас есть каждый месяц после выплаты ваших ежемесячных обязательств. В отличие от коэффициента DTI, калькулятор остаточного дохода анализирует ваш доход после уплаты налогов. Требования различаются в зависимости от размера вашей семьи и дома, а также местоположения вашего дома.

Денежные резервы .Для ссуд VA обычно не требуются ипотечные резервы. Однако резервы могут потребоваться для активных заемщиков с военным доходом, который заканчивается в течение 12 месяцев после даты закрытия ипотеки. Для заемщиков VA, приобретающих двух- или четырехквартирный дом, требуется шестимесячный платежный резерв.

Занятость . Ссуды VA предлагаются только для основного жилья.

Виды недвижимости . Ссуды VA могут использоваться для финансирования домов из одной-четырех квартир, промышленных домов, прикрепленных к земле, модульных домов, квартир кондоминиумов, одобренных VA, и планируемых жилищных застройок (PUD).

Оценка жилья . Кредиторы, утвержденные VA, должны заказывать оценки через онлайн-систему VA. Оценка VA должна подтвердить, что собственность соответствует минимальным стандартам для завершения ссуды VA. Отказ от оценки не разрешен для ссуд VA, как и для обычных ипотечных кредитов.

Требования к ипотеке USDA

Займы, гарантированные Министерством сельского хозяйства США (USDA), позволяют заемщикам с низким и средним уровнем дохода покупать дома в соответствующих критериям сельских районах без первоначального взноса.

Текущие минимальные ипотечные требования для ссуды USDA

Первоначальный взнос . Заемщики, которые соответствуют пределам дохода USDA, могут приобрести дом без первоначального взноса. Деньги, необходимые для покрытия расходов, могут поступить из ваших собственных средств или в виде подарка.

Гарантийные сборы USDA . USDA требует двух типов гарантийных взносов вместо ипотечного страхования. Сборы взимаются для компенсации затрат налогоплательщиков по программе сельского кредитования. Первый — это гарантийный сбор в размере 1% от суммы кредита, который обычно финансируется.Второй — это годовой гарантийный взнос, равный 0,35% от суммы кредита, который делится на 12 и прибавляется к ежемесячному платежу.

Кредитный рейтинг . Хотя USDA не устанавливает минимальный балл, одобренные USDA кредиторы обычно требуют минимальный кредитный рейтинг 640.

Занятость. Заемщики USDA должны иметь стабильный доход в течение 12 месяцев. Если вы работаете не по найму, требуется двухлетний стаж.

Пределы дохода. Министерство сельского хозяйства США считает доход всех взрослых членов семьи, чтобы гарантировать, что доход семьи не превышает пределов программы в вашем районе.Общий доход семьи по ссуде Министерства сельского хозяйства США не должен превышать 115% от медианного дохода домохозяйства в районе, который вы покупаете. Используйте инструмент поиска дохода, чтобы проверить ограничения в вашем штате.

Коэффициент DTI. Максимальный коэффициент внешнего интерфейса DTI составляет 29%, а максимальный коэффициент внутреннего интерфейса DTI — 41%. Заемщики Министерства сельского хозяйства США с кредитным рейтингом 680 или выше могут претендовать на более высокие коэффициенты первичного и внутреннего DTI, составляющие 32% и 44%, соответственно, с подтверждением стабильного дохода и дополнительных денежных резервов.

Денежные резервы . Обычно вам не нужны ипотечные резервы для ссуды Министерства сельского хозяйства США, но автоматизированная система утверждения, используемая кредиторами, может учитывать их в процессе утверждения.

Занятость . Финансирование USDA предназначено только для основного жилья.

Право собственности на недвижимость USDA . Только дома в сельских районах, определенных Министерством сельского хозяйства США, имеют право на получение ссуды Министерства сельского хозяйства США. Проверьте ссылку на право собственности на недвижимость в Министерстве сельского хозяйства США, чтобы узнать, имеет ли интересующий вас дом право на финансирование Министерства сельского хозяйства США.

Оценка жилья. Для получения ссуд Министерства сельского хозяйства США и обеспечения соответствия собственности руководящим принципам Министерства сельского хозяйства США требуется оценка дома. USDA не предлагает отказов от аттестации.

Основные ипотечные документы

В дополнение к приведенному ниже списку вам может потребоваться предоставить несколько дополнительных документов и пояснительных писем, если на ваш доход, работу или кредит повлияли финансовые трудности.

- квитанции о заработной плате за последние 30 дней

- W-2 за последние два года

- Выписки с банковского счета за последние 60 дней

- Федеральные налоговые декларации за последние два года

- Свидетельство о страховании домовладельцев

- 1099 формы (если вы работаете не по найму или работаете по найму)

- Документированные дивиденды, прибыль от акций и другие источники дохода

- Подтверждение бонусного дохода

- Пенсионные ведомости

- Документы о ценных бумагах, таких как акции, облигации и полисы страхования жизни

- Письма о выплате пособия по социальному обеспечению или пособию по инвалидности, если применимо

- Особые формы, требуемые кредиторами, одобренными FHA, VA или USDA

- Подарочное письмо (если какая-либо часть вашего первоначального взноса поступает от донорского подарка)

- Полностью подписанный договор купли-продажи

Дополнительные документы о финансовых затруднениях

Подтверждение выплат после отказаЕсли вы продаете дом по ипотеке, которая недавно была отсрочена, вам потребуется доказательство того, что вы сделали три своевременных платежа и что ваша текущая ипотека больше не подлежит отсрочке.

Контактные данные для нескольких способов трудоустройства

Некоторые кредиторы разрешают оформление следующих документов вместо документов о доходах, перечисленных выше:

- Электронное письмо от вашего работодателя, подтверждающее, что вы работаете (с указанием его имени и должности)

- Текущая выписка из банка, в которой указана ваша заработная плата.

- Доказательство того, что у вас есть два месяца денежных резервов в банке вместо квитанций о выплате кредита VA и USDA

Владельцам и операторам малого бизнеса придется преодолеть дополнительные трудности, чтобы доказать, что их доход от самозанятости является стабильным.Дополнительные требования могут включать:

- Копии договоров и счетов-фактур, подтверждающих, что ваш бизнес еще работает

- Текущие коммерческие поступления

- Подтверждение того, что предприятие все еще открыто и активно

- Деловой веб-сайт, показывающий нормальную работу

Изменения в требованиях к ипотеке в связи с пандемией коронавируса в 2021 году

Кредиторы добавили дополнительные требования к ипотеке, которые могут сильно отличаться от тех, к которым вы привыкли, если вы не брали ипотеку в прошлом году.

Экспертиза домов на открытом воздухе . Обычные кредиторы, одобренные FHA, VA и USDA, могут разрешить только внешнюю оценку, то есть оценщик будет оценивать дом, не осматривая его изнутри.

Дополнительные документы по активам . Из-за нестабильности на финансовых рынках кредиторы могут запросить обновленную документацию по любым пенсионным фондам, акциям и паевым инвестиционным фондам, необходимым для получения права на ипотеку, чтобы подтвердить стоимость непосредственно перед закрытием.

Виртуальное закрытие .Многие кредиторы требуют нотариального подписания, подписания доверенности или электронного подписания, особенно в штатах, сильно затронутых ограничениями, связанными с COVID.

Заключительный совет: Ставки по ипотечным кредитам достигли рекордно низкого уровня, что делает покупку ипотечных кредитов более важной, чем когда-либо. Почему? Потому что некоторые кредиторы намеренно повышают процентные ставки, когда у них слишком много бизнеса и они не успевают за объемом. Просмотрите оценки по крайней мере трех-пяти кредиторов, чтобы убедиться, что вы получаете лучшую ставку.Что нужно для получения ипотеки?

Итак, вы готовы сделать шаг и стать владельцем дома. Для большинства из нас дома выдают по ипотеке. На погашение этих крупных кредитов требуются десятилетия, и они стоят тысячи долларов процентов, но они позволяют приобрести дом, который в противном случае был бы не в состоянии себе позволить.

К сожалению, не каждый, кто хочет купить дом, может претендовать на получение ипотеки. Это потому, что кредиторы стараются убедиться, что вы выплатите свой долг, прежде чем они позволят вам взять ссуду.В зависимости от кредитора и типа ссуды вам, вероятно, потребуется предоставить лотов документации, чтобы доказать, что вы имеете право на получение жилищной ссуды.

Важно заранее знать, чего ожидать при подаче заявления на ипотеку, чтобы вы могли начать готовить свои финансы для приобретения жилья задолго до того, как вы откроете дни открытых дверей или поговорите с риэлтором. Вы также можете начать собирать документы, чтобы потенциальные кредиторы могли изучить их и определить, одобрят ли они вас для получения ссуды.

Если вы не совсем уверены, с чего начать, это руководство объясняет все, что вам нужно, чтобы претендовать на ипотеку.Читайте дальше, чтобы узнать, что необходимо для получения финансирования для нового жилья.

Источник изображения: Getty Images.

Разные типы ссуд имеют разные правила

Квалификационные требования к ссуде зависят от типа ссуды, которую вы получаете, поэтому сначала вам нужно понять различные категории ипотечных ссуд. Жилищные ссуды можно в общих чертах разделить на две разные категории: обычные ссуды и ипотечные ссуды, обеспеченные государством.

- Обычные ссуды выдаются частными кредиторами без каких-либо государственных гарантий.Некоторые, но не все, обычные ссуды перепродаются организациям, спонсируемым государством.

- Ипотечные кредиты, обеспеченные государством выдаются частными кредиторами, но гарантированы или застрахованы государством. Если вы не выплачиваете ссуду полностью, государство делает кредитора целым.

Каждую из этих категорий можно также разбить на различные индивидуальные ссуды.

Ипотека под государственную поддержку

Несколько различных государственных агентств страхуют или гарантируют ипотечные ссуды, чтобы помочь потенциальным домовладельцам получить одобрение на получение ссуд.Некоторые агентства обслуживают определенные группы населения. Ипотечные кредиты, обеспеченные государством, включают:

- Ссуды FHA : Федеральный департамент жилищного строительства и городского развития (HUD) управляет программой ипотечного страхования, управляемой Федеральной жилищной администрацией. Ссуды FHA являются одними из самых простых ипотечных кредитов, на которые можно претендовать, тем более что требования к первоначальному взносу составляют всего 3,5%. Но заемщики должны оплачивать ипотечное страхование как авансом, так и со временем, что делает его потенциально более дорогим, чем частное ипотечное страхование, которое сопровождается обычными ссудами с низким первоначальным взносом.Страхование ипотеки, которое защищает кредитора, обеспечивая полное возмещение утраченных средств в случае невыполнения обязательств, стоит 1,75% от суммы кредита и от 0,80% до 0,85% от суммы кредита в год. Ссуды FHA особенно популярны среди заемщиков-новичков, но любой может получить ссуду FHA.

- VA ссуды: Федеральный департамент по делам ветеранов (VA) гарантирует ссуды нынешним и бывшим военнослужащим и их семьям. Ссуды VA предоставляют очень выгодные условия приемлемым заемщикам и имеют ограниченные квалификационные требования.Вы можете получить ссуду VA без первоначального взноса, если дом не стоит дороже, чем вы за него заплатили, и не существует минимального кредитного рейтинга, на который можно претендовать. Вам также не нужно платить за ипотечное страхование, хотя вы должны заплатить авансовый платеж в размере от 0,5% до 3,3% от суммы кредита, если только вы не подпадаете под исключение для ветеринаров-инвалидов или вдов военных или вдовцы.

- Ссуды USDA: Служба сельского жилищного строительства (RHS) работает под управлением федерального министерства сельского хозяйства, чтобы гарантировать ссуды для сельских покупателей жилья с ограниченным доходом, которые не могут получить обычное финансирование.Положительным моментом является то, что ссуды USDA не требуют первоначального взноса. Обратной стороной является то, что они взимают высокую предварительную комиссию в размере 1% от суммы кредита (которая может быть выплачена в течение всего срока кредита) и ежегодную комиссию в размере 0,35%.

Чтобы получить ссуду FHA, VA или USDA, вы подаете заявку через частных кредиторов, которые участвуют в государственных программах. Вы не получите ссуду напрямую через правительство. Вы можете рассчитывать на смягчение требований, чтобы пройти квалификацию, но все же есть определенные препятствия, которые вам необходимо преодолеть.Например, дом нужно будет осмотреть, чтобы убедиться, что он в хорошем состоянии, и провести оценку, чтобы убедиться, что он стоит той суммы, которую вы взяли в долг. Если дом не соответствует минимальным стандартам здоровья и безопасности, может потребоваться ремонт перед выдачей ссуды.

Обычные ссуды

Обычные ссуды также можно разбить на различные категории, включая следующие:

- Соответствующие ссуды — ссуды, которые соответствуют определенному набору руководящих принципов, установленных Fannie Mae и Freddie Mac.Fannie Mae и Freddie Mac — это организации, спонсируемые государством (GSE), которые покупают ипотечные кредиты у первоначальных кредиторов, которые их выпустили. Многие ипотечные кредиторы не хотят удерживать ссуды, которые они выдавали в течение многих лет. Вместо этого они перепродают ссуду Fannie Mae, Freddie Mac или другому лицу, которое покупает ипотечный долг. Fannie и Freddie (и многие другие покупатели ипотеки) не будут покупать несоответствующие ссуды, которые не соответствуют установленным стандартам. Например, заемщикам обычно требуется кредитный рейтинг не ниже 640, а их общий долг, включая выплаты по ипотеке, не может превышать примерно 43% дохода.

- Несоответствующие ссуды — ссуды, выданные частными кредиторами, которые не соблюдают правила, установленные Fannie Mae и Freddie Mac. Наиболее распространенный тип несоответствующей ссуды — это крупная ссуда , , которая является ссудой, которая больше, чем то, что купили бы Fannie и Freddie. Например, в 2018 году Fannie и Freddie не стали бы покупать ссуды на общую сумму более 453 100 долларов США (или 679 650 долларов США для ссуд, выданных на Аляске, Гуаме, Гавайях или Виргинских островах США). Ссуды также считаются несоответствующими, если они не соответствуют требованиям приемлемости, установленным Fannie или Freddie.

Квалифицированные и неквалифицированные ссуды

Когда вы подаете заявку на получение ссуды, они делятся на две большие категории: квалифицированные и неквалифицированные ссуды. Обычные и несоответствующие ссуды могут быть как квалифицированными, так и неквалифицированными, в зависимости от того, соответствует ли кредитор требованиям для квалифицированной ссуды.

- Соответствующие ссуды — ссуды, которые соответствуют требованиям, установленным Бюро финансовой защиты потребителей, чтобы гарантировать, что кредиторы проводят должную осмотрительность, чтобы определить, соответствует ли заемщик требованиям.Квалифицированные ссуды также не могут иметь рискованных характеристик. Например, кредитор не может предоставить вам ссуду с выплатами настолько низкими, что они покрывают только проценты, поскольку выплата только процентов никогда не уменьшает сумму вашей задолженности, и ссуда никогда не возвращается.

- Неквалифицированные ссуды не соответствуют требованиям CFPB. Это не обязательно означает, что они плохие, но это означает, что заемщикам следует провести дополнительные исследования, чтобы убедиться, что эти ссуды не имеют несправедливых условий. Неквалифицированные ссуды могут иметь более мягкие требования для утверждения, чем квалифицированные ссуды.

Все необходимое для получения ипотечного кредита

Некоторые из основных требований, которые вам понадобятся, чтобы получить одобрение на получение жилищного кредита любого типа, включают:

- Надежный источник дохода

- Отношение долга к доходу, которое соответствует допустимым нормативам

- Удовлетворительный или хороший кредитный рейтинг

- Первоначальный взнос

Давайте рассмотрим некоторые из этих ключевых требований, специфика которых зависит от типа ссуды.

Надежный источник дохода

Одна из самых больших проблем кредиторов — это ваш денежный поток.Кредиторы хотят знать, что у вас есть деньги, чтобы выплатить ссуду, а это значит, что вам нужен стабильный источник проверяемого дохода. Это может быть:

- Заработная плата с работы

- Бонусы и комиссии

- Доход от самозанятости

- Алименты или алименты

- Доходы по социальному страхованию

- Соответствующий инвестиционный доход, включая доход от процентов и дивидендов

- Доходы от сдачи в аренду

В большинстве случаев кредиторы разрешают вам подсчитывать доход только в том случае, если у вас есть документальное подтверждение того, что вы получали деньги в течение как минимум двух лет.Если вы получаете разовый бонус, нет никакой гарантии, что вы снова получите эти деньги, поэтому кредиторы не учитывают его при определении того, можете ли вы занять и сколько вы можете взять в долг.

Подтверждение дохода и занятости

До ипотечного кризиса 2008 года некоторые кредиторы разрешали ссуды с «заявленным доходом». Это означало, что потенциальные заемщики сообщали кредитору о своем доходе, а кредиторы почти ничего не делали, чтобы его проверить. К сожалению, ссуды с заявленным доходом часто назывались «ссудами лжеца», потому что многие покупатели нечестно относились к своим доходам — часто по настоянию недобросовестных ипотечных брокеров.

В наши дни большинство кредиторов — за некоторыми исключениями, такими как кредиторы с твердыми деньгами — требуют документального подтверждения того, что вы получили доход, о котором заявляете. Это может включать:

- Налоговые декларации

- W2 или формы 1099 от работодателей или компаний, которые платят вашему бизнесу

- Корешки для оплаты

- Выписки с банковского счета

Также есть вероятность, что ваш кредитор свяжется с вашим работодателем, чтобы убедиться, что у вас все еще есть работа. Если источник дохода не может быть подтвержден, ипотечный провайдер не будет считать его частью дохода, используемого для определения того, имеете ли вы право на получение ссуды.

Отношение вашего долга к доходу

Ваш доход — это только часть уравнения кредитора. Это потому, что ваш долг также влияет на вероятность того, что вы сможете погасить ссуду. Если вы пытаетесь взять ссуду с доходом 50 000 долларов и долгом 0 долларов, то вы можете быть лучшим кандидатом, чем кто-то с доходом 100 000 долларов и долгом в 1 миллион долларов.

Если соотношение вашего долга к доходу слишком велико, кредиторы могут не одобрить вам ссуду, потому что они опасаются, что ваш доход слишком мал, и вам будет сложно выполнить свои обязательства.Это большая проблема для многих потенциальных покупателей жилья со студенческими ссудами.

Как рассчитать отношение долга к доходу