На каких условиях можно взять ипотеку: Ипотека в 2021 условия по 827 ипотечным кредитам на квартиру купить жилье покупку недвижимости в России

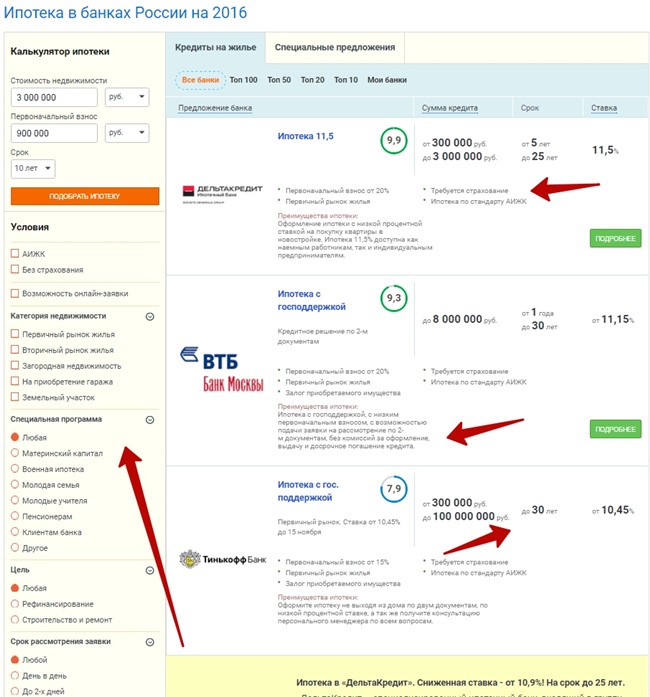

Ипотечный калькулятор ставок — рассчитать ипотеку онлайн, расчет суммы ежемесячного платежа по ипотечному кредиту на квартиру

Принимая решение о покупке недвижимости в кредит, потенциальный заемщик должен предварительно рассчитать ежемесячный платеж по ипотеке, чтобы понимать уровень долговременной кредитной нагрузки. Размер выплат не должен превышать определенную долю от ежемесячных доходов потенциального заемщика, чаще всего – не более 50%. Зная возможный уровень платежей, потенциальный заемщик может самостоятельно рассчитать максимальный размер ипотеки, срок кредитования и переплату. Для расчета параметров ипотеки используется специальный калькулятор, доступный для всех.

Кредитный ипотечный калькулятор – это программа, содержащая в себе набор математических формул и используемая для определения существенных параметров кредита. Расчет платежей по ипотеке – важнейшая функция ипотечного калькулятора. Помимо платежа, программа позволяет рассчитать сумму ипотеки, срок, переплату и другие ключевые условия.

На стоимость ипотеки, также рассчитываемую на калькуляторе, влияют процентная ставка по кредиту, возможные комиссии и платы, размер первоначального взноса, доступный для заемщика. Для более точного расчета ипотечного калькулятора целесообразно узнать размер процентной ставки, информацию о наличии комиссий по подходящей кредитной программе.

Калькулятор, рассчитывающий ипотеку, легко найти в Интернете.

Удобно использовать калькулятор ипотеки, размещенный на сайтах многих банков. Зачастую такие сервисы учитывают категорию заемщика, желание подключить программу страхования или отказаться от него, тип приобретаемого жилья, подходящую кредитную программу. Таким образом, калькуляторы ипотечного кредита на сайтах банков позволяют узнать индивидуальную процентную ставку, рассчитать выплаты по ипотеке и другие условия кредита, актуальные для конкретного заемщика.

Впрочем, рассчитать ипотеку помогут онлайн-калькуляторы, размещенные на специализированных интернет-порталах.

Необходимо помнить, что расчет ипотеки, полученный на кредитном калькуляторе, который расположен на сторонних сайтах, не является окончательным.

Также рассчитать ипотеку можно непосредственно в банке. Менеджер даст профессиональную консультацию и рассчитает ипотеку на желаемую квартиру или другую недвижимость.

Таким образом, желающие приобрести жилье могут предварительно оценить свои силы и возможности, используя калькулятор ипотеки.

Прежде чем взять ипотеку на квартиру, потенциальные заемщики должны знать размер ежемесячных трат. Профессиональные сотрудники банков или агентств недвижимости рассчитывают размер суммы кредита по ежемесячному доходу клиента, который делится, как правило, на 2. Таким образом, получается максимальная сумма ежемесячных аннуитетных платежей.

Расчет платежей по военной ипотеке не имеет смысла, так как все выплаты осуществляет государство.

Потенциальные заемщики могут, используя универсальный калькулятор Банки.ру, понять, сколько дадут им денег в ипотеку. Сервис позволяет рассчитать сумму платежа по зарплате, используя вышеописанную методику вычисления. Также с помощью поиска Банки.ру можно подобрать кредит на необходимую сумму, с конкретным первым взносом. В 2014 году на ипотечном рынке представлено достаточно предложений без первоначального взноса.

Публикация: 25. 12.2019

12.2019

Изменено: 25.12.2019

Как взять квартиру в новостройке в ипотеку

4. Подайте заявку на ипотеку

Зайдите на сайт выбранного банка и отправьте заявку. Ответ должен поступить в течение недели. Вам могут позвонить работники банка, чтобы узнать дополнительную информацию.

5. Выбрать объект

Если вам пришел положительный ответ, то можно определяться с квартирой. Мы уже писали о том, как правильно выбрать квартиру здесь. После одобрения ипотеки у вас будет до 90 дней (некоторые банки дают 60), чтобы найти подходящую квартиру и собрать документы. Если этого срока будет недостаточно, его можно продлить.

6. Бронь квартиры

Забронируйте выбранную квартиру у застройщика, чтобы ее не купили, пока банк будет принимать решение.

7. Оценка квартиры

Нужна ли оценка квартиры в новостройке от застройщика? При оформлении ипотеки квартира будет выступать гарантией возврата долга банку, поэтому нужно определить, рентабельна ли она по сравнению с суммой займа. Это касается только готовых квартир.

Это касается только готовых квартир.

8. Оформление ипотеки и заключение договора ДДУ/ДКП

Если вы дошли до этого этапа, вас можно поздравить. После того как банк проверил и заемщика и объект недвижимости, можно приступать к оформлению ипотеки. Не спешите и внимательно читайте договор! А лучше предварительно скачайте и изучите образец договора на сайте банка (если он там есть). Также можно просто заранее попросить работника банка распечатать образец.

Что обязательно проверить в договоре:

- Сумма кредита;

- Срок;

- Номинальная и эффективная ставка;

- Размер ежемесячного платежа и дата его оплаты;

- Штраф за задержку выплат (максимум 0,06% в день от просроченной суммы).

При оформлении ипотеки подписывается договор ДДУ (договор долевого участия при покупке квартире в строящемся доме), либо ДКП (договор купли-продаже при покупке готовой квартиры).

9. Приемка квартиры

Один из этапов покупки квартиры в ипотеку в новостройке — процедура приемки. Она нужна в случае приобретения готовой квартиры. Мы уже писали о том, как принимать квартиру в новостройке подробнее в другой статье.

Она нужна в случае приобретения готовой квартиры. Мы уже писали о том, как принимать квартиру в новостройке подробнее в другой статье.

10. Регистрация

Следующим действием после получения ключей — оформление права собственности. Как оформить новостройку в собственность.

11. Получение налогового вычета

Вы имеете право на имущественный налоговый вычет и получение суммы удержанного с вас НДФЛ. О том как вернуть налоговый вычет при покупке новостройки в ипотеку вы можете прочитать в статье.

Как взять ипотеку в Швейцарии и при этом не умереть с голоду?

Приобрести жильё в собственность становится в Швейцарии все сложнее: для этого требуется все более толстый кошелёк. © Keystone / Salvatore Di NolfiШвейцарская недвижимость всегда была недешевой, но в последнее время цены продолжают упорно ползти вверх. Приобрести жильё в собственность становится все менее реально. Одна из причин — ограничения регулятора. Таков вывод, сделанный в аналитическом докладе банка Raiffeisenbank.

Родилась в Москве. Закончила исторический факультет МГУ (специализация — германистика и международные отношения), изучала онлайн-журналистику в Нидерландах. Работала в газетах «Коммерсант» и «РГ». С 2009 г. живет в Швейцарии, с января 2013 г. работает в swissinfo. Рабочие языки: немецкий, английский, итальянский.

Больше материалов этого / этой автора | Русскоязычная редакция

Оливье ПошарОливье Пошар ( Оливье Пошар), русскоязычную версию материала подготовила Надежда Капоне

Доступно на 7 других языкахТрадиционно высокие цены на недвижимость в Швейцарии продолжают расти. Согласно данным Райффайзенбанка, во втором квартале текущего года цены на дома поднялись примерно на 5%, на квартиры — на 1,6%.

Гора долгов

Швейцарский рынок имеет еще одну особенность: ипотечные долги выплачиваются тут крайне медленно. Во многих странах ипотечный долг гасится в течение одного поколения, на что уходит от 20 до 25 лет. В Швейцарии, однако, зачастую этот процесс затягивается, а долги, которые связаны с приобретенной собственностью, а вовсе не с самим покупателем, передаются в наследство следующему поколению.

Тому есть две причины: во-первых, цены на недвижимость выросли настолько, что вернуть теперь ипотечный кредит в обозримые сроки в принципе очень трудно.

А это ведет к тому, что в Швейцарии регистрируется сейчас один из самых высоких в мире показателей по персональной задолженности физических лиц. В конце прошлого 2018 года общий объем только ипотечной задолженности в Конфедерации превысил символический лимит в один триллион франков.

End of insertion«По причине нормативных ограничений и быстрого роста цен потенциальные покупатели, если они хотят быть в состоянии финансировать свою ипотеку, обязаны теперь вкладывать в недвижимость куда больший, чем раньше, собственный капитал с целью обеспечения первоначального взноса, обладая при этом постоянно растущим уровнем своих доходов», — говорит Мартин Нефф (Martin Neff), главный экономист Райффайзенбанка, третьего по величине банка в Швейцарии.

Доля жителей Швейцарии, обладающих объемом активов, достаточным для того, чтобы купить дом, варьируется в зависимости от кантона от 18 до 44%. Таковы, по крайней мере, расчеты банка. Кроме того, по словам М. Неффа, у претендента должна быть достаточно высокая зарплата для покрытия текущих расходов, связанных с покупкой дома, что «в большинстве случаев оказывается трудным, а иногда и непреодолимым препятствием». Вот конкретный пример: согласно расчетам М. Неффа, купить дом стоимостью один миллион франков (доля собственного капитала для первоначального взноса составляет при этом 200 000 франков) может только человек, чей доход составляет не менее 176 000 франков в год.

Вот конкретный пример: согласно расчетам М. Неффа, купить дом стоимостью один миллион франков (доля собственного капитала для первоначального взноса составляет при этом 200 000 франков) может только человек, чей доход составляет не менее 176 000 франков в год.

В Швейцарии банк обычно финансирует приобретение собственного дома на 80%. Оставшиеся 20%, то есть собственный капитал (Eigenkapital), должны быть внесены самим покупателем недвижимости. До 1 июля 2013 года собственный капитал мог быть полностью профинансирован покупателем за счет накоплений на счету своего пенсионного фонда в рамках так называемой «второй опоры» пенсионной системы (что это такое, как устроена эта система и какие еще бывают опоры, см. здесь по ссылке).

Однако теперь это правило отменено, и в настоящее время не менее половины от собственного первоначального взноса должно поступать из других источников (личные сбережения, частные целевые пенсионные накопления, семейные банковские займы). Правительство потребовало введения этой меры, с тем чтобы ограничить риск возникновения «пузыря» на рынке недвижимости и одновременно сохранить пенсионные активы граждан.

Правительство потребовало введения этой меры, с тем чтобы ограничить риск возникновения «пузыря» на рынке недвижимости и одновременно сохранить пенсионные активы граждан.

В итоге покупка недвижимости стала еще более сложной задачей, ведь не забудем, что наряду с 10% собственного капитала из собственных средств должны покрываться ещё и другие расходы, связанные с покупкой дома, объем которых может составлять до 4% от стоимости объекта, причем покрывать их за счет пенсионного фонда тоже нельзя. Так что для покупки объекта недвижимости в 1 миллион франков покупателю необходимо иметь здесь и сейчас не менее 140 000 франков «реальных» собственных средств.

Банк также рассчитывает, сколько может стоить кредит. Он опирается при этом на базовую процентную ставку в 5% (средний показатель по Швейцарии за несколько последних лет), при досрочном погашении долга набегает еще 1% от стоимости недвижимости в год, и столько же могут составлять расходы на техническое обслуживание дома. Ипотека, таким образом, предоставляется в Швейцарии только в том случае, если все эти расходы в совокупности не превышают 33% валового годового дохода покупателя.

Ипотека, таким образом, предоставляется в Швейцарии только в том случае, если все эти расходы в совокупности не превышают 33% валового годового дохода покупателя.

В нашем примере банк будет исходить из общей финансовой нагрузки, ложащейся на покупателя, в размере 60 000 франков в год. Считаем:

40 000 франков, то есть 5% от кредита в 800 000 франков, в качестве выплаты обратно банку;

+ 10 000 франков — разного рода списания, связанные с покупкой, в размере 1% от 1 миллиона франков;

+ 10 000 франков — на техобслуживание дома, то есть еще 1% от 1 миллиона франков.

Чтобы покрыть эти расходы, доход домохозяйства должен быть как минимум в три раза выше, что примерно соответствует минимальной годовой зарплате, рассчитанной Райффайзенбанком, в размере 176 000 франков.

Статья в этом материале

Ключевые слова:Эта статья была автоматически перенесена со старого сайта на новый. Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу [email protected] Приносим извинения за доставленные неудобства.

Если вы увидели ошибки или искажения, не сочтите за труд, сообщите по адресу [email protected] Приносим извинения за доставленные неудобства.

Можно ли взять вторую ипотеку в Сбербанке не погасив первую

Бывает так, что человеку необходимо взять вторую ипотеку, не погасив первую. Ипотека – это долгосрочный займ. А значит за то время, пока она выплачивается, может многое поменяться в планах заемщика. Рождение детей, более престижная работа, желание расширить жилплощадь, учеба детей – все эти обстоятельства могут подтолкнуть человека на взятие второго ипотечного кредита. Если в жизни сложилась подобная ситуация, то лучше заранее узнать все нюансы и возможные препятствия на пути к задуманному.

Содержимое страницы

Можно ли взять еще одну ипотеку

Оформить ипотечный договор дважды можно. Процедура получения второго займа будет намного дольше, чем первого. Это объясняется тем, что банк учитывает все свои риски, и необходимые проверки при приеме документов исполняются с особой тщательностью. Данные сделки входят в категорию сложных. Ими занимаются только специалисты с большим профессиональным опытом работы.

Данные сделки входят в категорию сложных. Ими занимаются только специалисты с большим профессиональным опытом работы.

Если соблюдать все условия, предъявленные банком, то получение второй ипотеки в Сбербанке ни для кого не станет проблемой. Главный критерий для подобного займа – высокие доходы всех членов семьи. Но существуют еще некоторые требования к желающим оформить сделку:

- Доход. Желающий обязан официально уведомить банк о своих официальных и дополнительных видах притока денежных средств. Особое внимание будет уделено тому, чтобы общего дохода хватало на погашение всех долгов.

- Репутация. У пользователя должна иметься идеальная кредитная история. Это значит, что у человека не должно быть неоплаченных кредитов, штрафов, каких-либо нарушений по первому ипотечному займу или вообще по любым соглашениям, которые когда-либо были между заемщиком и банком.

- Иждивенцы. Сумма, которую заемщик будет выплачивать за ипотеку, опирается на количество родственников, проживающих вместе и находящихся на иждивении. Прожиточный минимум для конкретной семьи вычитается из общего совокупного дохода семьи.

- Первый займ. В случае если клиент погасил около 70% долга по предыдущему ипотечному кредиту, шанс что ему ободрят вторую ипотеку, заметно увеличивается.

- Первоначальный взнос. Желающий взять вторую ипотеку вносит в качестве первой оплаты не менее 10% от суммы стоимости дома или квартиры.

- Залог. Условия оформления следующего ипотечного кредита могут отличаться от того займа, который человек брал первым. Залог должен соответствовать новым условиям. Страхование залога тоже обязательно. Для банка важно, чтобы стоимость недвижимости, которая находится в залоге, перекрывала размер суммы образовавшегося долга.

Важно! Если клиент зарекомендовал себя как добросовестный пользователь банковских услуг в течение довольно длительного времени, ему могут предоставить снижение процентной ставки по ипотеке.

Это основные критерии, которые обычно играют решающую роль для одобрения сделки банками. При их соблюдении, человек попадает в категорию наиболее выгодных и желательных клиентов для финансовой организации.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявкуПрямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

Кроме основных требований, существуют и дополнительные. Такие, как:

- наличие гражданства РФ;

- возраст заемщика – не моложе 21 года и не старше 65 лет;

- доказательства постоянной работы и стабильной зарплаты;

- регистрация в городе или регионе, где находится офис банка;

- соответствующий стаж работы на последнем месте трудоустройства – от полугода.

Из всех условий для того, чтобы взять ипотеку, если уже есть ипотека в Сбербанке, наиболее весомым будет критерий возраста заемщика. По законам Российской Федерации гражданин имеет все права и возможности брать различные кредиты. Но далеко не во многих банках одобряют такие возрастные рамки.

Требования о гражданстве и прописке можно объяснить тем, что банк учитывает свои риски, и в случае чрезвычайных ситуаций работники банка могут подать заявление только в тот суд, где прописан заемщик. Именно поэтому недвижимость должна находиться в этом же регионе.

Именно поэтому недвижимость должна находиться в этом же регионе.

Как повысить шансы на одобрение следующей ипотеки

Подготовиться к такой сделке следует заранее. Вот некоторые рекомендации, которые помогут любому желающему, который берет ипотечный займ во второй раз:

- Оформлять сделку лучше всего до 35 лет. Обычно в промежутке от 25 до 35 лет у человека имеется постоянный доход для оплаты платежей.

- Тщательно выбирать созаемщиков и поручителей. Их возраст тоже учитывается при составлении договора.

- Весомое значение будет иметь наличие зарплатной карты Сбербанка.

- Упомянуть сотрудникам банка о другом имуществе при его наличии: автомобиль, дача, участок и тд.

- Застраховать свою жизнь и объекты недвижимости.

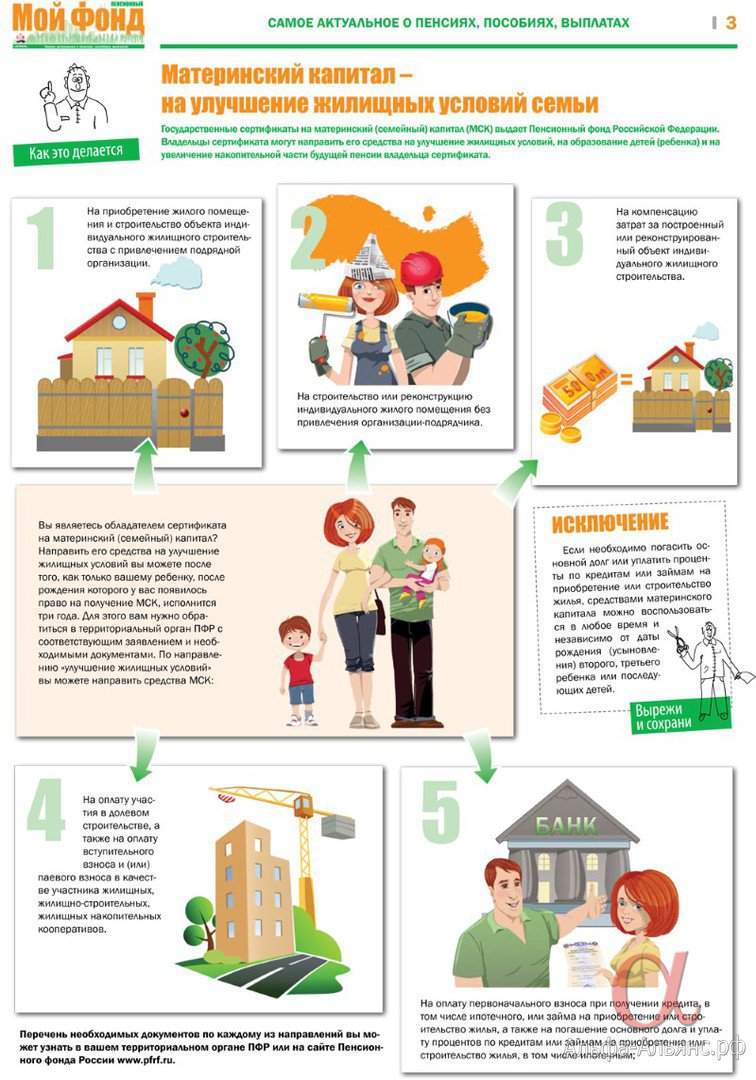

- Применить средства, данные государством для того, чтобы сумма первого взноса возросла. Такими средствами могут быть материнский капитал, жилищный сертификат и т.п.

Простые и конкретные рекомендации заметно повысят шансы на получение второго имущественного займа.

Пакет документов для второго займа

Список необходимых бумаг для повторной ипотеки ничем не отличается от их перечня документов при получении первого займа.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

В него входят:

- Справка о доходах.

- Паспорт гражданина РФ.

- Индивидуальный Налоговый номер.

- Свидетельство о собственности.

- Справки о поручителях и созаемщиках.

- Документы на первую ипотеку и справка об остатке долга по ней.

Риски для заемщика

Две ипотеки – это значительный риск для любого гражданина. Такие желания можно оправдать лишь срочной необходимостью в приобретении или расширении жилищных условий. Принимая такое важное решение, стоит несколько раз все спланировать и убедиться, что семья имеет возможность параллельно оплачивать несколько займов.

Часто в данной ситуации оказываются молодые супруги, где появились дети и вместе с ними нужда в расширении жилищных условий. Возможности накопить наличные средства для покупки дома или квартиры нет. Поэтому молодые люди берут второй ипотечный займ, не погасив первый.

Банки всегда будут стараться снизить любые свои риски. Крупные суммы подобных займов вынуждают кредитора на особо тщательную проверку заемщиков. По этим причинам заемщикам придется пережить некоторые сложности, ведь в погашении будут нуждаться теперь сразу два не маленьких долга. К тому же, у семьи должны оставаться средства для комфортного проживания.

Ипотека. Взять ипотеку в банке «Возрождение» в Москве и других городах РФ — онлайн заявка и расчет кредита

Заемщику, желающему направить средства материнского (семейного) капитала на погашение части ипотечного кредита, необходимо обратиться в Пенсионный фонд по месту выдачи сертификата на материнский (семейный) капитал для уточнения списка документов. Среди прочих, заемщику надо представить в Пенсионный фонд справку об остатке кредитной задолженности и процентов по ней. Данную справку можно оформить в офисе банка, в котором заключен кредитный договор.

Среди прочих, заемщику надо представить в Пенсионный фонд справку об остатке кредитной задолженности и процентов по ней. Данную справку можно оформить в офисе банка, в котором заключен кредитный договор.

В соответствии с условиями кредитного договора:

Досрочное полное или частичное погашение кредита за счет средств материнского (семейного) капитала осуществляется не позднее даты, следующей за датой поступления средств материнского (семейного) капитала на корреспондентский счет банка-кредитора от Пенсионного фонда РФ.

Средства материнского (семейного) капитала направляются на погашение основного долга по кредиту, а также уплату процентов (за исключением комиссий, штрафов и пеней) единовременно и в полном объеме. В случае наличия неиспользованного остатка средств материнского (семейного) капитала после осуществления досрочного погашения кредита остаток излишне перечисленной суммы материнского (семейного) капитала в течение 5 (пяти) рабочих дней со дня поступления средств на корреспондентский счет банка-кредитора подлежит возврату на счет территориального органа Пенсионного фонда РФ, с которого осуществлялось перечисление денежных средств.

После осуществления заемщиком частичного досрочного возврата кредита пересчет ежемесячного аннуитентного платежа не производится, при этом срок кредитования соответственно сокращается.

При наличии письменного заявления заемщика (или его представителя) банк производит пересчет аннуитетного платежа, исходя из нового остатка ссудной задолженности. В этом случае заемщику направляется письменное уведомление о произведенном пересчете. При пересчете аннуитетного платежа заемщик (залогодатель) обязан(ы) по требованию банка обеспечить внесение изменений в содержание закладной.

За более подробными разъяснениями по вопросам обслуживания кредита необходимо обратиться в филиал банка, где оформлялся кредит.

Что означает «Утверждено с условиями» для моей ссуды?

Когда вы найдете подходящий дом и ваше предложение будет принято, это будет здорово! Однако в большинстве случаев, чтобы добраться до закрывающего стола, еще многое предстоит сделать. Что это означает, когда ваш кредит «одобрен с условиями»?

Что это означает, когда ваш кредит «одобрен с условиями»?

Стандартная процедура

Задача андеррайтера — обеспечить соответствие заемщика соответствующей сумме риска, которая может варьироваться в зависимости от ссуды (FHA, традиционный, FNMA, VA и т. Д.)). Чтобы убедиться, что их ссуды являются как можно более надежными, кредиторы должны проверить всю информацию в заявлении заемщика. Они должны гарантировать, что данные заемщика находятся в приемлемом диапазоне.

Если ваш заем одобрен «с условиями», не беспокойтесь — хорошая новость заключается в том, что заем прошел этап первоначальной подачи заявки и проходит через систему. На этом этапе крайне важно как можно скорее предоставить все запрошенные документы , чтобы ссуда продолжалась.

Примеры условий

Андеррайтер работает с командой по ипотечным кредитам, чтобы получить от вас документацию, которая может служить подтверждением каждого требования по кредиту. Вот несколько общих примеров условий кредитора:

- Пояснительные письма — это способ документировать причины всего, что может вызвать вопросы в файле.

Примеры могут заключаться в том, что требуется дополнительная информация для объяснения разрыва в занятости, большого количества отказов или большого количества запросов на получение кредита.Буквы должны быть конкретными и включать даты, суммы в долларах и имена (если применимо).

Примеры могут заключаться в том, что требуется дополнительная информация для объяснения разрыва в занятости, большого количества отказов или большого количества запросов на получение кредита.Буквы должны быть конкретными и включать даты, суммы в долларах и имена (если применимо). - Крупные депозиты могут потребовать объяснений, чтобы доказать, что заемщик не открывал другую кредитную линию или не брал денежный аванс (это может помешать DTI). Кредиты на сумму более 500 долларов США могут быть помечены как требующие объяснения, если описание транзакции неочевидно. Транзакция, которая показывает что-то вроде возврата IRS или депозита работодателя, с меньшей вероятностью будет подвергнута тщательной проверке, чем что-то общее, например «Депозит через банкомат».”

- Подарочные письма необходимы, если вы используете подарочные фонды для первоначального взноса. Даритель должен указать, что деньги были подарены покупателю и не подлежат возврату.

Опять же, необходимы конкретные даты, суммы и имена.

Опять же, необходимы конкретные даты, суммы и имена. - Подтверждение занятости (также называемое «Подтверждение занятости») запрашивает у работодателя даты и доход, но может также узнать о вероятности продолжения работы.

- Подтверждение задатка запрашивает копию чека задатка или банковского перевода.

- Договор купли-продажи требует, чтобы был предоставлен полностью исполненный договор купли-продажи, подписанный всеми сторонами.

Это лишь некоторые примеры запросов кредиторов; их могло быть еще несколько десятков. Организатор ипотечной ссуды сможет точно сказать вам, что необходимо для выполнения этих запросов. Важно помнить, что эти условия на самом деле хороши — они означают, что андеррайтер продвигается вперед с объяснениями необходимых пунктов, чтобы можно было подать ссуду.Так что не забудьте быстро сдать документацию, чтобы можно было перейти к заключительной таблице!

Воздержание от ипотеки во время COVID-19: что нужно знать и что делать

Воздержание заканчивается планом выплат, а не единовременной выплатой

Домовладельцы, получившие отсрочку от COVID, не обязаны выплачивать свои приостановленные платежи единовременно по окончании периода воздержания. Вы можете поговорить со своим ипотечным агентом или начать с консультационного агентства по жилищным вопросам, утвержденного HUD, чтобы обсудить план погашения, который подходит для вашей ситуации.

Вы можете поговорить со своим ипотечным агентом или начать с консультационного агентства по жилищным вопросам, утвержденного HUD, чтобы обсудить план погашения, который подходит для вашей ситуации.

Большинство сервисных центров должны предложить отсрочку, а остальные могут предоставить варианты.

Воздержание от COVID применяется ко всем ипотечным кредитам, поддерживаемым и спонсируемым государством, включая ипотечные ссуды HUD / FHA, VA, USDA, Fannie Mae и Freddie Mac. Сюда входит большинство ипотечных кредитов. Домовладельцы, получившие ссуды с федеральной поддержкой, имеют право запросить и получить отсрочку платежа на срок до 180 дней, что означает, что вы можете приостановить или сократить выплаты по ипотеке на срок до шести месяцев.Кроме того, вы можете запросить продление срока воздержания до 180 дополнительных дней, в общей сложности 360 дней.

ОБНОВЛЕНИЕ: с тех пор, как было выпущено это видео, федеральные агентства предоставили больше возможностей для продления срока терпения.

- Если ваша ипотека обеспечена Fannie Mae или Freddie Mac : вы можете запросить до двух дополнительных трехмесячных продлений, но не более 18 месяцев общей отсрочки. Но для того, чтобы соответствовать требованиям, вы должны получить свое первоначальное разрешение не позднее 28 февраля 2021 года.Уточняйте у обслуживающего персонала доступные варианты.

- Если ваша ипотека обеспечена HUD / FHA , USDA или VA : вы можете запросить до двух дополнительных трехмесячных продлений на срок до 18 месяцев. общей терпимости. Но для того, чтобы соответствовать требованиям, вы должны получить свое первоначальное разрешение не позднее 30 июня 2020 г. Уточняйте у своего обслуживающего лица доступные варианты.

Другие ипотечные кредиты также могут предусматривать аналогичные варианты воздержания.Если вы испытываете трудности с выплатами, обслуживающие специалисты обычно должны обсудить с вами варианты помощи, независимо от того, обеспечена ли ваша ссуда федеральной поддержкой.

Добраться до обслуживающего персонала оказалось проще, чем вы думаете.

В первые дни пандемии домовладельцы сообщали о проблемах, с которыми они не могли связаться с обслуживающим персоналом по телефону. Теперь многие ипотечные компании увеличили свои возможности по реагированию на клиентов. По-прежнему приветствуется терпение, и вы, возможно, сможете связаться с обслуживающим персоналом по телефону или через Интернет.У некоторых сервисных центров могут быть веб-сайты, на которых вы можете понять свои варианты и попросить о разрешении.

Ипотечные службы, как правило, не могут запросить подтверждение трудностей.

Вы можете попросить о снисходительности и сообщить своему обслуживающему персоналу, что вы испытываете финансовые трудности из-за пандемии. Если у вас есть ссуда, обеспеченная государством, ипотечному агенту не разрешается запрашивать у вас подтверждение наличия затруднений.

Вам не нужно платить за помощь с вариантами воздержания.

Консультационные агентства по вопросам жилья, одобренные HUD, и консультанты, которых они нанимают, бесплатно предоставляют свои услуги заемщикам, просящим о воздержании. Вам следует избегать мошенничества — особенно предложений помощи с предоплатой — независимо от того, касается ли предложение ипотечного кредита или других услуг, таких как помощь с пособием по безработице или ремонт кредита.

Вам следует избегать мошенничества — особенно предложений помощи с предоплатой — независимо от того, касается ли предложение ипотечного кредита или других услуг, таких как помощь с пособием по безработице или ремонт кредита.

Нет нужды ждать — обратитесь за помощью прямо сейчас

Для ипотечных кредитов, обеспеченных FHA / HUD, USDA или VA, крайний срок подачи запроса на первоначальное воздержание — 30 июня 2021 года. Fannie Mae и Freddie Mac не указали крайний срок.

В любом случае незамедлительные действия помогут вам взять под контроль свои финансы.

Ипотечная дискриминация | Информация для потребителей FTC

Ипотечная дискриминация является нарушением закона. Это важно знать, если вы думаете о подаче заявки на ипотеку для покупки, рефинансирования или улучшения вашего дома.

Если вы хотите получить ипотечный кредит, Федеральная торговая комиссия рекомендует вам изучить различные типы ипотечных кредитов и доступные ставки, а также законы, защищающие вас от дискриминации. Вот некоторая информация, которая поможет вам начать работу.

Вот некоторая информация, которая поможет вам начать работу.

Два федеральных закона, Закон о равных возможностях кредитования (ECOA) и Закон о справедливых жилищных условиях (FHA), обеспечивают защиту от дискриминации.

ECOA запрещает кредитную дискриминацию по признаку расы, цвета кожи, религии, национального происхождения, пола, семейного положения, возраста или того, получаете ли вы доход от программы государственной помощи. Кредиторы могут запросить у вас большую часть этой информации в определенных ситуациях, но они не могут использовать ее в качестве причины для отказа в предоставлении кредита или для установления условий вашего кредита.Им никогда не разрешается спрашивать вашу религию. Все, кто участвует в принятии решения о предоставлении кредита или в определении условий этого кредита, включая брокеров по недвижимости, которые организуют финансирование, должны соблюдать ECOA.

FHA запрещает дискриминацию во всех аспектах сделок, связанных с жилой недвижимостью, в том числе:

- предоставление ссуд на покупку, строительство, ремонт или улучшение жилья;

- продажа, посредничество или оценка жилой недвижимости; и

- Продажа или сдача жилья в аренду

FHA также запрещает дискриминацию по признаку расы, цвета кожи, религии, пола, национального происхождения, инвалидности или семейного положения. Это дети до 18 лет, проживающие с родителями или законными опекунами, беременные женщины и лица, обеспечивающие опеку над детьми до 18 лет.

Это дети до 18 лет, проживающие с родителями или законными опекунами, беременные женщины и лица, обеспечивающие опеку над детьми до 18 лет.

Если вы покупаете ипотеку, кредиторы должны :

- считают надежный доход от государственной помощи таким же образом, как и прочий доход.

- считают надежным доходом от неполной занятости, социального обеспечения, пенсий и аннуитетов.

- рассмотрит надежные алименты, алименты или отдельные алименты, если вы решите предоставить эту информацию.Кредитор может потребовать доказательства того, что вы постоянно получаете этот доход.

- принять кого-то, кроме вашего супруга, в качестве соподписавшегося лица, если требуется совместное подписание. Если вы владеете недвижимостью вместе со своим супругом, его или ее могут попросить подписать документы, позволяющие заложить недвижимость.

И не должны :

- отговаривают вас от подачи заявления на ипотеку или отклоняют ваше заявление из-за вашей расы, цвета кожи, религии, национального происхождения, пола, семейного положения или возраста, либо потому, что вы получаете государственную помощь.

- учитывайте ваш пол, расу или национальное происхождение, хотя вам будет предложено раскрыть эту информацию добровольно, чтобы помочь федеральным агентствам обеспечить соблюдение антидискриминационных законов. Однако кредитор может учитывать ваш иммиграционный статус и право оставаться в стране достаточно долго, чтобы выплатить долг.

- налагает другие условия на ссуду — например, более высокую процентную ставку или более крупный первоначальный взнос — в зависимости от вашего пола, расы или других запрещенных факторов.

- отговаривают вас от покупки из-за расового состава района, в котором вы хотите жить, или спрашивают о ваших планах создания семьи, хотя они могут задавать вопросы о расходах, связанных с вашими иждивенцами.

- требуется совместное подписание, если вы соответствуете требованиям кредитора.

Не каждый, кто подает заявку на ипотеку, получит ее. Потенциальные кредиторы имеют право использовать такие факторы, как ваш доход, расходы, долги и кредитная история, для оценки вашего заявления на ипотеку. Вы можете усилить свое приложение, выполнив несколько основных шагов, чтобы обеспечить его всестороннее рассмотрение.

1. Прежде чем подавать заявление на ипотеку, получите копию своего кредитного отчета. Кредитный отчет включает информацию о том, где вы живете, как вы оплачиваете свои счета, а также о том, были ли вы привлечены к ответственности, арестованы или объявлены о банкротстве. Национальные компании по отчетности потребителей продают информацию, содержащуюся в вашем отчете, кредиторам, страховщикам, работодателям и другим компаниям, которые, в свою очередь, используют ее для оценки ваших заявок на получение кредита, страхования, трудоустройства или аренды дома. Закон о справедливой кредитной отчетности (FCRA) требует, чтобы каждая из трех общенациональных компаний по предоставлению потребительских отчетов — Equifax, Experian и TransUnion — предоставляла вам бесплатную копию вашего кредитного отчета по вашему запросу один раз в 12 месяцев.Чтобы заказать отчет, посетите сайт Annualcreditreport.com или позвоните по телефону 1-877-322-8228.

2. Прочтите свой отчет, чтобы убедиться, что информация в нем точна и актуальна. Кредитные отчеты иногда содержат неточную информацию: например, счета, которые не являются вашими, или платные счета, которые могут быть неточно указаны как неоплаченные. Если вы обнаружите ошибки, обсудите их с соответствующей компанией, сообщающей о потребителях, и сообщите о споре кредитору.

3. Предоставьте кредитору любую информацию, которая поддерживает ваше заявление. Например, для многих кредиторов важна стабильная занятость. Если вы недавно сменили работу, но стабильно работали в той же сфере в течение нескольких лет, укажите эту информацию в своем заявлении. Если у вас были проблемы с оплатой счетов в прошлом из-за увольнения с работы или высоких медицинских расходов, напишите письмо кредитору с объяснением причин ваших прошлых кредитных проблем. Если вы просите кредиторов принять во внимание эту информацию, они должны это сделать.

Поиск лучших условий кредитаРассмотрите возможность покупки у нескольких кредиторов, чтобы сравнить комиссионные, которые они взимают.При сравнении затрат не забудьте посмотреть на все комиссии , взимаемые по вашему кредиту, а также на процентную ставку.

Некоторые кредиторы могут попытаться взимать с некоторых людей больше, чем с других, за один и тот же кредитный продукт, предлагаемый в одно и то же время. Сборы могут включать более высокие процентные ставки, более высокие комиссионные и баллы за предоставление кредита и / или более высокие сборы и баллы за создание брокера.

Спросите кредитного специалиста или брокера, с которым вы имеете дело, является ли предлагаемая вами ставка самой низкой из предложенных в тот день.Кредитный специалист или брокер, вероятно, основывают свое предложение на списке ставок по ипотеке, выпущенном кредитором. Попросите просмотреть список; это называется прейскурантом. Независимо от того, разрешено ли вам просматривать этот внутренний документ компании, если вы подозреваете, что вам предлагают не самые низкие из доступных ставок, подумайте о переговорах о более низкой ставке или о переходе к другому кредитору или брокеру.

Ведение переговоров приемлемо и является частью процесса. Многие комиссии за ваш ссуду, такие как сборы за оформление, подачу заявления и обработку, могут быть предметом переговоров.Попросите своего кредитного специалиста или брокера объяснить каждую комиссию по вашему кредиту и возможность гибкости в отношении сумм.

Если ваша заявка на получение кредита отклоненаЕсли ваше заявление отклонено, кредитор должен указать вам конкретные причины или сообщить вам, что вы имеете право спросить о причинах. Вы имеете право:

- узнайте, одобрен ли ваш кредит, в течение 30 дней после подачи заполненного заявления. Если ваше заявление отклонено, кредитор должен сообщить вам об этом в письменной форме.

- конкретных причин, по которым ваша заявка была отклонена. Кредитор должен сообщить вам конкретную причину отказа или сообщить, что вы имеете право узнать причину, если попросите в течение 60 дней. Приемлемой причиной может быть «ваш доход был слишком низким» или «вы недостаточно долго работали». Неприемлемой причиной может быть «вы не соответствуете нашим минимальным стандартам». Это недостаточно конкретная информация.

- узнает конкретную причину, по которой вам были предложены менее выгодные условия, чем вы подавали, но только если вы отклоните эти условия.Например, если кредитор предлагает вам меньшую ипотеку или более высокую процентную ставку, вы имеете право знать, почему, если вы не принимаете встречное предложение кредитора.

- просмотреть оценку имущества от кредитора. Заявки на ипотеку могут быть отклонены из-за низкой оценки. Убедитесь, что оценка содержит точную информацию, и определите, учел ли оценщик незаконные факторы, такие как расовый состав района.

Кредитор мог отклонить вашу заявку из-за отрицательной информации в вашем кредитном отчете.В таком случае кредитор должен сообщить вам об этом и сообщить имя, адрес и номер телефона компании, предоставляющей информацию о потребителях. Вы можете получить бесплатную копию этого отчета в компании, сообщающей о потребителях, если попросите об этом в течение 60 дней. Если в вашем кредитном отчете есть неточная информация, компания, предоставляющая отчеты о потребителях, должна расследовать пункты, которые вы оспариваете. Компании, которые предоставляют неточную информацию компании, сообщающей о потребителях, также должны повторно исследовать предметы, которые вы оспариваете.Если вы оспариваете счет компании, отправляющей отчеты о потребителях, даже после повторного расследования, убедитесь, что в вашем кредитном отчете содержится краткое изложение проблемы.

Если вы подозреваете дискриминациюПримите меры, если считаете, что подверглись дискриминации.

- Пожаловаться кредитору. Иногда вы можете убедить кредитора пересмотреть вашу заявку.

- Обратитесь в офис генерального прокурора своего штата, чтобы узнать, нарушил ли кредитор законы штата: во многих штатах действуют собственные законы о равных возможностях кредитования.

- Рассмотреть возможность подачи иска против кредитора в федеральный окружной суд. Если вы выиграете, вы можете взыскать фактический ущерб и получить штрафную компенсацию, если суд сочтет, что поведение кредитора было умышленным. Вы также можете взыскать разумные гонорары адвокатов и судебные издержки. Или вы можете подумать о том, чтобы найти других людей с таким же иском и собраться вместе, чтобы подать коллективный иск.

- Сообщите о любых нарушениях в соответствующий государственный орган. Если ваше заявление на ипотеку отклонено, кредитор должен сообщить вам название и адрес агентства, с которым можно связаться.

Вы можете подать жалобу о нарушении ECOA в Бюро финансовой защиты потребителей. Вы можете подать жалобу о нарушении FHA в Департамент жилищного строительства и городского развития США (HUD).

За нарушения ECOA:

Бюро финансовой защиты потребителей

www.consumerfinance.gov

855-411-2372

За нарушения FHA:

Министерство жилищного строительства и городского развития США (HUD)

www.hud.gov/complaints

1-800-669-9777; TDD: 1-800-927-9275

Для получения подробной информации о Законе о справедливых жилищных условиях обращайтесь в Управление справедливых жилищных условий и равных возможностей.

У вас есть год на то, чтобы подать жалобу в HUD, но вы должны подать ее как можно скорее. Ваша жалоба в HUD должна включать ваше имя и адрес, имя и адрес лица или компании, на которую вы подаете жалобу; адрес или какой-либо другой способ идентифицировать рассматриваемое жилье; краткое описание фактов, которые заставляют вас думать, что ваши права были нарушены; и даты нарушения, о котором вы заявляете.HUD сообщит вам, когда получит вашу жалобу. HUD также обычно уведомляет предполагаемого нарушителя о вашей жалобе и позволяет ему отправить ответ; предлагает вам и предполагаемому нарушителю возможность добровольно разрешить вашу жалобу в рамках согласительной процедуры; расследует вашу жалобу и определяет, есть ли основания полагать, что FHA было нарушено; и сообщает, если расследование не может быть завершено в течение 100 дней с момента получения вашей жалобы.

5 факторов, определяющих, одобрят ли вас ипотечный кредит

Если вы думаете, что сейчас хорошее время для покупки дома, скорее всего, вам понадобится ипотека.Ипотека может поступать от банков, кредитных союзов или других финансовых учреждений, но любой кредитор захочет убедиться, что вы соответствуете некоторым основным квалификационным критериям, прежде чем давать деньги на покупку дома.

Существуют различия в конкретных требованиях от одного кредитора к другому, а также различия в зависимости от типа ипотеки, которую вы получаете. Например, Управление по делам ветеранов (VA) и Федеральное жилищное управление (FHA) гарантируют ссуды правомочным заемщикам. Это означает, что государство страхует ссуду, поэтому кредитор не столкнется с финансовыми потерями и с большей готовностью будет предоставлять ссуду рискованным заемщикам.

В целом, однако, вам, как правило, необходимо соответствовать определенным критериям для любого ипотечного кредитора, прежде чем вы сможете получить одобрение на получение ссуды. Вот некоторые из ключевых факторов, которые определяют, предоставит ли кредитор вам ипотечный кредит.

1. Ваш кредитный рейтинг

Ваш кредитный рейтинг определяется на основе вашей прошлой истории платежей и поведения при заимствовании. Когда вы подаете заявку на ипотеку, проверка вашего кредитного рейтинга — одно из первых действий большинства кредиторов. Чем выше ваш балл, тем больше вероятность того, что вы получите одобрение на получение ипотеки, и тем выше будет ваша процентная ставка.

Требования к кредитному баллу гораздо более мягкие при использовании ссуд, обеспеченных государством, например:

Например, можно получить ссуду FHA с рейтингом всего 500. А с ссудой VA не требуется минимального кредитного балла. вообще.

Но для обычной ипотеки вам обычно нужен кредитный рейтинг не ниже 620 — хотя вы бы заплатили более высокую процентную ставку, если ваш рейтинг ниже середины 700.

Покупка дома с низким кредитным рейтингом означает, что вы будете платить больше по ипотеке на протяжении всего срока ее действия.Постарайтесь как можно больше поднять свой балл:

- Выплата долга

- Своевременная оплата

- Избегание подачи заявки на новый кредит во время, предшествующее получению кредита

2. Сумма вашего долга — Коэффициент дохода

Коэффициент отношения вашего долга к доходу (DTI) — это сумма вашего долга по отношению к доходу, включая выплаты по ипотеке.

Если ваши расходы на жилье, автокредит и платежи по кредиту составляют в сумме 1500 долларов в месяц, а ваш ежемесячный доход составляет 5000 долларов, то отношение долга к доходу составит 1500 долларов / 5000 долларов, или 30%.

В отличие от кредитных рейтингов, правила для DTI очень похожи независимо от типа ипотеки. Чтобы претендовать на обычную ипотеку, отношение вашего долга к доходу обычно не превышает 43%, хотя есть некоторые исключения. Более мелкие кредиторы могут быть более мягкими, позволяя вам брать немного больше, в то время как другие кредиторы имеют более строгие правила и ограничивают ваш коэффициент DTI на уровне 36%.

Для ссуды VA предпочтительное максимальное отношение долга к доходу составляет 41%, в то время как FHA обычно допускает увеличение до 50%.Однако иногда возможно получить квалификацию даже с более высоким DTI. Например, VA по-прежнему будет предоставлять вам ссуду, но когда ваш коэффициент превысит 41%, вам нужно будет предоставить дополнительные доказательства своей платежеспособности.

Если вы задолжали слишком много, вам придется либо купить более дешевый дом с меньшей ипотекой, либо поработать над выплатой долга, прежде чем пытаться взять взаймы на дом.

3. Ваш авансовый платеж

Кредиторы обычно хотят, чтобы вы вложили деньги в дом, чтобы у вас был капитал в доме.Это защищает кредитора, потому что кредитор хочет вернуть все средства, которые он ссудил вам, если вы не заплатите. Если вы одалживаете 100% стоимости дома и не погашаете ссуду, кредитор может не вернуть свои деньги в полном объеме из-за комиссий за продажу дома и возможности падения цен на жилье.

В идеале, при покупке дома вы откладываете 20% стоимости дома и берете в долг 80%. Однако многие люди ставят гораздо меньше. Большинство обычных кредиторов требуют минимального первоначального взноса в размере 5%, но некоторые разрешают вам внести всего 3%, если вы высококвалифицированный заемщик.

ссуд FHA доступны с первоначальным взносом в размере 3,5%, если ваш кредитный рейтинг составляет не менее 580. И ссуды VA не требуют первоначального взноса вообще, если стоимость собственности меньше, чем цена, которую вы платите за нее.

Если вы вложите менее 20% стоимости дома в обычную ипотеку, вам придется заплатить частную ипотечную страховку (PMI). Обычно это стоит от 0,5% до 1% от суммы кредита ежегодно. Вам придется платить PMI до тех пор, пока вы не будете должны менее 80% стоимости дома.

При получении ссуды FHA вы должны вносить предоплату и ежемесячные платежи по ипотечному страхованию либо на 11 лет, либо на весь срок ссуды, в зависимости от того, сколько вы взяли изначально. А для получения ссуды VA не требуется страхование ипотеки даже без первоначального взноса, но, как правило, вы должны внести предоплату за финансирование.

4. История вашей работы

Все кредиторы, будь то для обычной ипотеки, ссуды VA или ссуды FHA, требуют, чтобы вы предоставили подтверждение занятости.

Обычно кредиторы хотят видеть, что вы проработали не менее двух лет и имеете стабильный доход от работодателя.Если у вас нет работодателя, вам необходимо предоставить подтверждение дохода из другого источника, например пособие по инвалидности.

5. Стоимость и состояние дома

Наконец, кредиторы хотят убедиться, что дом, который вы покупаете, находится в хорошем состоянии и стоит того, что вы за него платите. Как правило, и осмотр дома, и его оценка необходимы, чтобы убедиться, что кредитор не дает вам денег для заключения плохой сделки с недвижимостью.

Если домашняя проверка выявляет серьезные проблемы, возможно, их необходимо исправить до закрытия ссуды.А оценочная стоимость дома определяет, сколько кредитор разрешит вам взять в долг.

Если вы хотите заплатить 150 000 долларов за дом, который оценивается только на 100 000 долларов, кредитор не будет давать вам ссуду на основе полной суммы. Они ссудят вам процент от оценочной стоимости в 100 000 долларов — и вам нужно будет внести не только первоначальный взнос, но и дополнительные 50 000 долларов, которые вы согласились заплатить.

Если дом оценивается ниже, чем вы предложили за него, вы обычно захотите договориться о снижении цены или отказаться от сделки, поскольку нет причин переплачивать за недвижимость.В вашем соглашении о покупке должен быть пункт, в котором указано, что вы можете отказаться от сделки без штрафных санкций, если вы не можете обеспечить финансирование.

Присмотритесь к разным кредиторам

Хотя эти факторы учитываются всеми ипотечными кредиторами, разные кредиторы имеют разные правила в отношении того, кто именно может претендовать на получение финансирования.

Обязательно изучите все свои варианты получения различных видов ссуд и поищите среди ипотечных кредиторов, чтобы найти ссуду, на которую вы можете претендовать, по наиболее выгодной ставке с учетом вашего финансового положения.

Предварительное одобрение ипотеки и контрольный список для жилищной ссуды

Покупка дома может быть увлекательной и веселой, но серьезным покупателям жилья необходимо начинать процесс в офисе кредитора, а не на днях открытых дверей. Большинство продавцов ожидают, что покупатели получат письмо с предварительным одобрением, и будут более охотно вести переговоры с теми, кто докажет, что они могут получить финансирование.

Потенциальным покупателям необходимо предъявить документы, подтверждающие их активы и доход, хороший кредит, подтверждение трудоустройства, а также другую документацию для предварительного утверждения ипотеки.

Ключевые выводы

- Серьезным покупателям жилья необходимо начинать процесс в офисе кредитора, а не на днях открытых дверей.

- Большинство продавцов ожидают, что покупатели получат письмо с предварительным одобрением, и в этом случае с большей готовностью будут вести переговоры.

- Чтобы получить предварительное одобрение, вам понадобятся документы, подтверждающие наличие активов и дохода, кредитоспособность, подтверждение занятости и другие документы, которые могут потребоваться вашему кредитору.

Предварительная квалификация и предварительное одобрение

Предварительный квалификационный отбор на ипотеку может быть полезен как оценка того, сколько кто-то может позволить себе потратить на дом, но предварительное одобрение гораздо более ценно.Это означает, что кредитор проверил кредит потенциального покупателя и проверил документацию для утверждения конкретной суммы кредита (утверждение обычно длится в течение определенного периода, например от 60 до 90 дней).

Потенциальные покупатели получают выгоду несколькими способами, проконсультировавшись с кредитором и получив предварительное письмо-подтверждение. Во-первых, у них есть возможность обсудить с кредитором варианты ссуды и составление бюджета. Во-вторых, кредитор проверит кредитоспособность покупателя и обнаружит любые проблемы. Покупатель жилья также узнает максимальную сумму, которую он может занять, что поможет установить диапазон цен.

Окончательное одобрение ссуды происходит, когда покупатель проводит оценку и ссуду применяется к собственности.

Потенциальным покупателям следует внимательно оценивать свой уровень комфорта при данной оплате за дом, а не сразу стремиться к верхней границе своего лимита расходов.

5 вещей, которые вам нужны для получения предварительно одобренной ипотеки

Требования к предварительному согласованию

Чтобы получить предварительное одобрение на ипотеку, вам понадобятся пять вещей: подтверждение активов и дохода, хороший кредит, подтверждение занятости и другие виды документации, которые могут потребоваться вашему кредитору.Вот подробный обзор того, что вам нужно знать, чтобы собрать информацию ниже и быть готовым к процессу предварительного утверждения:

Эмили Робертс {Copyright} Investopedia, 2019.

1. Подтверждение дохода

Покупатели, как правило, должны предоставить отчеты о заработной плате W-2 за последние два года, недавние квитанции о заработной плате, которые показывают доход, а также доход за текущий год, подтверждение любого дополнительного дохода, такого как алименты или премии, и налоги за два последних года. возвращается.

2.Подтверждение активов

Заемщику необходимы выписки из банковского счета и выписки из инвестиционного счета, чтобы доказать, что у него есть средства для первоначального взноса и закрытия, а также наличные резервы.

Первоначальный взнос, выраженный в процентах от продажной цены, зависит от типа ссуды. Многие ссуды идут с требованием, чтобы покупатель приобрел частную ипотечную страховку (PMI) или заплатил страховой взнос по ипотеке или комиссию за финансирование, если только они не уплатили по крайней мере 20% от покупной цены.В дополнение к первоначальному взносу предварительное одобрение также основывается на кредитном рейтинге покупателя FICO, соотношении долга к доходу (DTI) и других факторах, в зависимости от типа ссуды.

Все кредиты, кроме крупных, соответствуют руководящим принципам финансируемых государством предприятий (Fannie Mae и Freddie Mac). Некоторые ссуды, такие как HomeReady (Fannie Mae) и Home Possible (Freddie Mac), предназначены для покупателей жилья с низким и средним доходом или для тех, кто покупает впервые.

Ссуды по делам ветеранов (VA), которые не требуют возврата денег, предназначены для U.С. ветераны, военнослужащие и супруги, не состоящие в повторном браке. Покупателю, который получает деньги от друга или родственника для оказания помощи с первоначальным взносом, может потребоваться подарочное письмо, чтобы доказать, что средства не являются ссудой.

3. Хорошая кредитоспособность

Большинству кредиторов требуется оценка FICO 620 или выше для утверждения обычной ссуды, а некоторым даже требуется эта оценка для ссуды Федеральной жилищной администрации. Кредиторы обычно оставляют самые низкие процентные ставки для клиентов с кредитным рейтингом 760 или выше.Руководящие принципы FHA позволяют утвержденным заемщикам с рейтингом 580 или выше платить всего 3,5%.

Те, у кого меньше баллов, должны внести больший первоначальный взнос. Кредиторы часто работают с заемщиками с низким или умеренно низким кредитным рейтингом и предлагают способы улучшить их.

На приведенной ниже диаграмме показаны ваши ежемесячные платежи по основной сумме долга и процентов по ипотеке с фиксированной процентной ставкой на 30 лет, основанные на диапазоне баллов FICO по трем обычным суммам ссуды. Обратите внимание, что по ссуде в размере 250 000 долларов человек с самым низким (620–639) баллом по шкале FICO будет платить 1288 долларов в месяц, а домовладелец с самым высоким (760–850) баллом будет платить всего 1062 доллара, то есть разница в 2712 долларов в год. .

Диапазон оценок FICO | 620-639 | 640-659 | 660-679 | 680-699 | 700-759 | 760-850 |

Процентная ставка | 4.656% | 4,100% | 3,670% | 3,456% | 3,279% | 3,057% |

Кредит в размере 350 000 долларов США | $ 1 804 | $ 1,691 | 1 605 долл. США 90 400 | $ 1,563 | $ 1,529 | $ 1,486 |

Кредит в размере 250 000 долларов США | $ 1,288 | 1 208 долл. США 90 400 | $ 1,146 | $ 1,116 | $ 1,092 | $ 1 062 90 400 |

Кредит на сумму 150 000 долларов | $ 773 | $ 725 | $ 688 | $ 670 | $ 655 | $ 637 |

При нынешних ставках и в течение 30 лет ссуды в размере 250 000 долларов человек с оценкой FICO в диапазоне 620-639 будет платить 213 857 долларов в качестве основного долга и процентов, а домовладелец в диапазоне 760-850 долларов заплатит 132 216 долларов, то есть разница более чем 81 000 долларов.

Инструмент процентной ставки от Бюро финансовой защиты потребителей позволяет вам увидеть, как ваш кредитный рейтинг, тип ссуды, цена дома и сумма первоначального взноса могут повлиять на вашу ставку. Инструмент обновляется с текущими процентными ставками два раза в неделю.

4. Подтверждение занятости

Кредиторы хотят быть уверены, что ссужают только заемщиков со стабильной занятостью. Кредитор не только захочет увидеть квитанции о заработной плате покупателя, но и, скорее всего, позвонит работодателю, чтобы проверить работу и зарплату.Кредитор может захотеть связаться с предыдущим работодателем, если покупатель недавно сменил работу.

Самостоятельным покупателям потребуется предоставить дополнительные документы, касающиеся их бизнеса и доходов. Согласно Fannie Mae, факторы, влияющие на одобрение ипотеки для самозанятого заемщика, включают стабильность дохода заемщика, местонахождение и характер бизнеса заемщика, спрос на продукт или услугу. предлагаемые бизнесом, финансовая устойчивость бизнеса и способность бизнеса продолжать генерировать и распределять достаточный доход, позволяющий заемщику производить платежи по ипотеке.

Как правило, самозанятые заемщики должны предоставить налоговые декларации по крайней мере за два последних года с всеми соответствующими таблицами.

5. Прочая документация

Кредитору необходимо будет скопировать водительские права заемщика, а также номер социального страхования и подпись заемщика, что позволит кредитору получить кредитный отчет. Будьте готовы на предварительном одобрении и позже предоставить (как можно быстрее) любые дополнительные документы, запрошенные кредитором.

Чем более вы готовы к сотрудничеству, тем более гладким будет процесс ипотеки.

Итог

Консультации с кредитором перед покупкой жилья могут впоследствии избавить от многих душевных страданий. Соберите документы перед назначением на прием и обязательно перед тем, как отправиться на поиски дома.

Процесс покупки дома и ипотеки

Вы готовы окунуться в собственность. Что теперь? Перед тем, как вы начнете выбирать новую мебель, вам предстоит многое сделать.Знание того, чего ожидать и какие шаги предпринять, может упростить процесс. Читайте дальше, чтобы узнать, как начать процесс покупки дома.

Предварительная квалификация — это простой способ облегчить процесс.

Если вам интересно, на какую сумму вы можете претендовать на получение кредита, предварительная квалификация может стать ценным шагом в процессе покупки жилья. Это легко и быстро сделать, и, в зависимости от типа предварительной квалификации, это может не повлиять на ваш кредитный отчет. Вам потребуется предоставить основную финансовую информацию, такую как задолженность, доход и активы.Обладая этими знаниями, вы сможете ответить: сколько дома я могу себе позволить? Или подсчитайте свои собственные числа, чтобы оценить ваш ежемесячный платеж, доступность и многое другое.

Найдите идеальный кредит, соответствующий вашим уникальным потребностям.

Финансовое положение каждого покупателя дома индивидуально, поэтому ипотека должна быть индивидуальной. Но с таким количеством видов ипотеки, как узнать, какой из них лучше всего подходит для вас?

Обычная ипотека — популярный вариант для людей с хорошей кредитной историей.Как правило, они имеют меньше ограничений, чем займы, обеспеченные государством, но это не единственный вариант. Ссуды Федерального управления жилищного строительства (FHA) предлагают более низкие требования к кредиту и первоначальному взносу для квалифицированных покупателей жилья. Если вы являетесь военнослужащим, ветераном или правомочным пережившим супругом, ссуда по делам ветеранов (VA) может быть для вас хорошим вариантом.

Есть много других вариантов, включая ипотечные кредиты с регулируемой процентной ставкой (ARM) и большие ссуды. Сравните варианты ипотеки, чтобы узнать больше самостоятельно, или обратитесь к специалисту по ипотечным кредитам, чтобы помочь вам выбрать лучший кредит, отвечающий вашим конкретным потребностям.

Предварительное одобрение позволяет уверенно двигаться вперед.

Если вы хотите показать продавцам, что серьезно относитесь к предложению, лучше всего получить предварительное одобрение. Это может дать вам преимущество перед другими покупателями на конкурентном рынке и позволит вам быстро пройти через процесс, как только вы найдете дом своей мечты.

Не знаете, как получить предварительное одобрение ипотеки? В отличие от предварительной квалификации, для этого требуются дополнительные документы, такие как W-2, квитанции о заработной плате, банковские выписки и налоговые декларации.Это также включает в себя получение вашего кредитного рейтинга и истории. С помощью этой информации ваш кредитор сможет определить сумму вашей ссуды, чтобы вы могли покупать дома в пределах вашего ценового диапазона. Предварительное одобрение длится всего 90 дней, поэтому лучше подождать, пока вы не будете готовы начать делать покупки.

Выполните эти пять простых шагов, чтобы добраться до закрытия.

Хорошо. Вы нашли дом своей мечты, и продавец принял ваше предложение. Вот что вы можете ожидать во время процесса ипотеки, от подачи заявки до закрытия.

- Подать заявку.

Когда вы будете готовы подать заявку на ссуду, вам нужно будет собрать несколько документов. Поскольку каждая ситуация уникальна, конкретные документы, которые вам могут понадобиться, могут отличаться. Скорее всего, вам понадобятся:- удостоверение личности и номер социального страхования .

- квитанции о выплате за последние 30 дней

- W-2 или I-9 за последние 2 года

- Подтверждение наличия других источников дохода

- Федеральные налоговые декларации

- Последние банковские выписки

- Подробная информация о долгосрочных долгах, таких как ссуды на покупку автомобиля или учебу

- Информация о недвижимости

У.Портал ссуды S. Bank — это удобный способ подать заявку на ипотеку онлайн. После регистрации вы будете отвечать на простые вопросы в виде пошаговых инструкций, легко импортировать или загрузить документы и заполнить заявку самостоятельно в одном безопасном месте. В рамках процесса подачи заявления на ипотеку в течение трех дней с момента подачи заявления вам будут предоставлены приблизительные заключительные расходы в вашей первоначальной смете кредита (LE). - Поддерживайте связь со своим кредитором.

В процессе подачи заявки у вашего кредитора могут возникнуть вопросы или потребоваться дополнительная информация.Своевременный ответ на такие запросы будет способствовать продвижению вашего приложения. - Будьте терпеливы в процессе.

После того, как вы отправите заявку, многое начинает происходить за кулисами. Кредитор назначит оценку, чтобы убедиться, что стоимость дома совпадает с покупной ценой. Они также проведут поиск по названию, чтобы убедиться в отсутствии залогового права на собственность. Эти шаги помогают защитить как покупателя, так и кредитора. - Держите свой долг под контролем.

Избегайте брать новых долгов или других финансовых изменений, пока ваш кредит обрабатывается.Все, что влияет на соотношение вашего долга к доходу, может повлиять на одобрение ипотеки.

Подготовьтесь к закрытию.

Вы приближаетесь к финишу — осталось еще несколько вещей, чтобы подготовиться к закрытию. Перед закрытием вы получите заключительное уведомление или компакт-диск от своего кредитора, в котором будут указаны фактические условия соглашения и ваши окончательные расходы. Прочтите эти закрывающие документы и, если возникнут какие-либо вопросы, спросите своего кредитора.

Вы также должны принять меры по оплате первоначального взноса и заключительных расходов.Принесите кассовый чек, удостоверение личности с фотографией и свидетельство о страховании домовладельца до закрытия.

Подводя все к завершению.

Вы сделали последний шаг в процессе покупки жилья. Все планирование, подготовка и ожидание наконец-то закончились. Но прежде чем вы получите ключи от своего нового дома, вам нужно сделать еще кое-что.

При закрытии вы встретитесь со своим заключительным агентом, чтобы подписать все ваши ипотечные документы. Не торопитесь, убедитесь, что вы понимаете, что подписываете, и не бойтесь задавать вопросы.И вуаля, как только вы расставите все точки над «я» и перечеркнете все «тройки», вы официально станете домовладельцем!

Процесс закрытия не должен утомлять вас, если вы знаете, чего ожидать. Мы можем помочь вам подготовиться к этому увлекательному шагу, чтобы ваш важный день прошел успешно.

Мы понимаем, насколько сложным может быть процесс покупки жилья и ипотеки. Вы можете рассчитывать на то, что мы поможем вам в этом. Покупка дома может быть одним из самых волнующих и стрессовых моментов в вашей жизни.Но найти дом, который вы можете назвать своим, стоит того.

Требования к ссуде на покупку собственного капитала или HELOC в 2021 году

Если у вас есть значительный капитал в своем доме либо потому, что вы выплатили свою ипотеку, либо потому, что рыночная стоимость вашего дома значительно превысила остаток, который вы задолжали по собственности, вы можете получить значительную ссуду. для оплаты ремонта дома, консолидации долга под высокие проценты или финансирования других крупных расходов.Вы также можете претендовать на получение кредитной линии собственного капитала (HELOC), чтобы занимать деньги по мере необходимости.

Прочтите, чтобы узнать больше о том, что вам нужно для получения займа из собственного капитала дома.

Требования к заимствованию из собственного капитала

Займы под собственный капитал и HELOC имеют свои собственные преимущества и недостатки, поэтому подумайте о своих потребностях и о том, как каждый вариант будет соответствовать вашему бюджету и образу жизни. Независимо от того, какой тип ссуды вы выберете, требования к ссуде под залог собственного капитала и требования HELOC обычно одинаковы.

Требования различаются в зависимости от кредитора, но, как правило, вам необходимо иметь определенный процент собственного капитала в вашем доме, хороший кредит, низкое отношение долга к доходу (DTI), достаточный доход и надежную историю платежей.

Собственный капитал в вашем доме должен составлять от 15 до 20 процентов.

Собственный капитал — это разница между суммой вашей задолженности по ипотеке и рыночной стоимостью дома. Кредиторы используют это число для расчета отношения ссуды к стоимости, или LTV, фактора, который помогает определить, имеете ли вы право на получение ссуды под залог собственного капитала.

Чтобы определить LTV, разделите текущий остаток по кредиту на оценочную стоимость вашего дома. Например, если остаток по кредиту составляет 150 000 долларов, а оценщик оценивает ваш дом в 450 000 долларов, вы разделите остаток на оценку и получите 0,33, или 33 процента. Это ваш коэффициент LTV. Поскольку ваш коэффициент LTV составляет 33 процента, у вас дома 67 процентов собственного капитала.

Это также определяет, сколько вы можете занять. Как правило, вы можете взять в долг до 85 процентов от общей суммы кредита (CLTV), то есть сумма вашей ипотеки и желаемой ссуды может составлять не более 85 процентов от стоимости вашего дома.В приведенном выше примере 85 процентов стоимости дома составляет 382 500 долларов. Если вы вычтите остаток по ипотечному кредиту, у вас останется 232 500 долларов собственного капитала, которые можно взять в ссуду.

Есть несколько способов повысить собственный капитал. Выплата ипотечных платежей увеличит размер собственного капитала вашего дома, а выплата суммы, превышающей минимальную, увеличит этот капитал еще быстрее. Вы также можете поработать над ремонтом, который повысит стоимость дома, хотя имейте в виду, что если вы подождете, чтобы сделать ремонт дома с помощью жилищного кредита, вы можете получить налоговые льготы.

Почему это важно: Обычно кредиторы одобряют ссуду под собственный капитал или HELOC только с коэффициентом LTV или коэффициентом CLTV до 85 процентов, то есть у вас есть 15 процентов собственного капитала в вашем доме. Сохранение от 15 до 20 процентов собственного капитала в вашем доме также важно в том случае, если на рынке недвижимости наблюдается спад, и стоимость вашей собственности внезапно снижается до уровня, гораздо более близкого к непогашенному остатку вашей задолженности по ипотеке. Если вы исчерпаете свое финансирование, продать дом будет сложнее.

Иметь кредитный рейтинг на уровне примерно 600

Хороший кредитный рейтинг необходим для удовлетворения требований большинства банков. Кредитный рейтинг выше 700, скорее всего, даст вам право на получение ссуды, если вы также соблюдаете требования к капиталу. Домовладельцы с кредитным рейтингом от 621 до 699 также могут быть одобрены.

Некоторые кредиторы также предоставляют ссуды тем, у кого рейтинг ниже 620, но эти кредиторы могут потребовать от заемщика иметь больше капитала в своем доме и иметь меньшую задолженность по сравнению с их доходом.Ссуды с плохой кредитной историей и HELOCs будут иметь высокие процентные ставки и более низкие суммы ссуд, и они могут иметь более короткие сроки.

Перед подачей заявки на продукт собственного капитала примите меры, чтобы улучшить свой кредитный рейтинг. Это может включать своевременные платежи по ссудам или кредитным картам, погашение как можно большей суммы долга или уклонение от подачи заявок на новые кредитные карты.

Почему это важно: Хороший кредитный рейтинг поможет вам обеспечить более выгодные процентные ставки, сэкономив вам значительную сумму денег в течение срока кредита.Кроме того, кредиторы используют ваш кредитный рейтинг, чтобы предсказать, насколько вероятно, что вы погасите ссуду, поэтому более высокая оценка повысит ваши шансы на одобрение.

Иметь отношение долга к доходу 43 процента или ниже

Отношение долга к доходу — еще один фактор, который кредиторы принимают во внимание при рассмотрении заявки на получение жилищного кредита. Чем ниже ваш процент DTI, тем лучше.

Соответствующие коэффициенты DTI будут варьироваться от кредитора к кредитору. Некоторые требуют, чтобы ваши ежемесячные долги съедали менее 36 процентов вашего валового ежемесячного дохода, в то время как другие кредиторы могут быть готовы довести до 43 процентов или 50 процентов.

Для определения вашего DTI кредиторы суммируют общий ежемесячный платеж за дом, который включает основную сумму по ипотеке, проценты, налоги, страхование домовладельцев, прямое залоговое удержание и взносы ассоциации домовладельцев, а также любые другие непогашенные долги, являющиеся юридическими обязательствами.

Общая сумма долга делится на ваш валовой ежемесячный доход, который включает базовый оклад, комиссионные и бонусы, а также другие источники дохода, такие как доход от аренды и супружеская поддержка, чтобы получить коэффициент DTI.

Прежде чем подавать заявление на получение ссуды под залог собственного капитала, рассчитайте свой DTI. Если вы превышаете оптимальное соотношение вашего потенциального кредитора, выплатите как можно больше долга. Попробуйте начать с метода долговой лавины, когда вы в первую очередь оплачиваете долги по самым высоким процентным ставкам. Деньги, сэкономленные на процентах, можно направить на погашение других долгов.

Джерри Скиано, генеральный директор компании Spring EQ, занимающейся кредитованием собственного капитала, также рекомендует продлить срок любых непогашенных кредитов, которые у вас есть, что сократит ваши ежемесячные платежи в рассрочку по долгу.Однако имейте в виду, что продление срока ссуды может увеличить сумму, которую вы выплачиваете в качестве процентов в течение срока ссуды.

Почему это важно: Уменьшение отношения долга к доходу повысит ваши шансы на получение кредита под залог собственного капитала. Выплата существующего долга также улучшит вашу общую финансовую картину, помогая вам претендовать на более высокие ставки по кредитам в будущем.

Имейте достаточный доход

Хотя не все кредиторы будут указывать конкретные требования к доходу для своих продуктов собственного капитала, многие оценят ваш доход, чтобы убедиться, что вы зарабатываете достаточно денег для погашения ссуды.Уровень вашего дохода также может определять, сколько вы можете взять в долг.

Что еще более важно, наличие более высокого дохода или поиск способов увеличения этого дохода до подачи заявки на ссуду под залог собственного капитала также улучшит отношение вашего долга к доходу.

Будьте готовы предоставить информацию о доходах при подаче заявления на ссуду; Примеры документов, которые вас могут попросить, — это W-2 и квитанции о выплате зарплаты.

Почему это важно: Стабильный доход указывает кредиторам, что вы сможете производить выплаты по ссуде.Кроме того, чем выше ваш доход, тем легче будет снизить отношение долга к доходу.

Иметь надежную историю платежей

Принимая решение о выдаче ссуды, кредиторы хотят убедиться, что они не берут на себя слишком большой риск. Один из основных способов сделать это — оценить историю платежей потенциальных заемщиков.

Хотя история платежей включена в ваш общий кредитный рейтинг, кредиторы могут присмотреться, чтобы узнать, как часто вы оплачиваете свои счета вовремя. Если у вас есть история просроченных платежей, кредиторы могут быть менее склонны предоставлять вам ссуды, даже если у вас есть приличный кредитный рейтинг.Это потому, что они не хотят рисковать потерять деньги в случае, если вы не сможете оплатить свои счета.

Это особенно верно в отношении ссуд под залог собственного капитала и HELOC, поскольку это технически вторая ипотека — это означает, что кредитор будет вторым в очереди на выплату, если вы попадете в потерю права выкупа.

Почему это важно: Если у вас есть история просроченных платежей или счетов в сборе, кредиторы могут быть менее склонны давать вам ссуды, поскольку они видят в вас более высокий риск. Сделайте хотя бы минимальные платежи по счетам кредитной карты или настройте автоматические платежи перед подачей заявки на ссуду под залог собственного капитала, чтобы иметь наилучшие шансы на одобрение.

Следует ли вам получить ссуду под залог собственного капитала или HELOC?

Если вам нужны деньги для финансирования проекта по благоустройству дома или консолидации долга под высокие проценты, получение ссуды под залог собственного капитала или HELOC может быть мудрым решением. Поскольку ссуды обеспечиваются вашим домом, процентная ставка обычно ниже по сравнению с необеспеченными ссудными продуктами, такими как кредитные карты или личные ссуды. Например, средняя ставка по ссуде под залог собственного капитала составляла 5,36 процента по состоянию на 14 июля, в то время как средняя ставка по кредитной карте составляла 16,14 процента.

Кроме того, если вы используете деньги от жилищной ссуды для «покупки, строительства или существенного улучшения» своего дома, вы можете вычесть проценты по ссуде из ваших налогов.

Однако следует учитывать один серьезный недостаток: в случае невыполнения обязательств по ссуде под залог собственного капитала кредитор может лишить вас права выкупа вашего дома. Прежде чем вы получите ссуду, в которой ваш дом используется в качестве залога, убедитесь, что у вас есть надежный план погашения.

Альтернативы жилищным кредитам и HELOC

Хотя получение жилищного кредита может быть хорошим финансовым решением, это не лучший вариант для всех.Если вам не нравится идея обеспечения долга своим домом, вам следует изучить другие варианты. Альтернативные варианты ссуды под залог собственного капитала включают:

Персональные ссуды

Персональные ссуды — это единовременная сумма денег, которую вы получаете от кредитора; он поставляется с фиксированной процентной ставкой и фиксированным ежемесячным платежом. Сроки обычно длятся от одного до семи лет. Хотя большинство личных ссуд являются необеспеченными, существуют обеспеченные личные ссуды. Личный заем может быть лучшим вариантом, если вы можете обеспечить более низкую процентную ставку или не хотите рисковать потерять свой дом с помощью жилищного кредита.Ставки по личным кредитам в настоящее время варьируются от 3 до 36 процентов; Ставка, которую вы получите, зависит от вашего кредитного рейтинга и других факторов.

Начальные кредитные карты с годовой процентной ставкой 0 процентов

Если вы используете начальную кредитную карту с нулевой годовой процентной ставкой, вы можете избежать выплаты процентов за покупки в течение рекламного периода, который часто длится от 12 до 21 месяца. Если у вас есть краткосрочный проект ремонта дома, использование этого варианта вместо ссуды под залог жилья может помочь вам полностью избежать процентных платежей.

Ссуды CD

Ссуды CD обеспечены вашим депозитным сертификатом. Кредитор обычно взимает с вас на два-три процентных пункта выше процентной ставки вашего текущего CD. Это может быть лучшим вариантом, если вы хотите получить более низкую процентную ставку, чем ссуда под залог собственного капитала.

Семейные ссуды

Семейные ссуды — это ссуды, которые вы получаете от членов семьи. Если член семьи готов позволить вам взять деньги в долг без каких-либо затрат или с низкими затратами по займу, это может быть хорошим вариантом.Однако имейте в виду, что невыплата ссуды может навредить вашим отношениям с кредитором.

Часто задаваемые вопросы о ссуде под залог жилья и требованиях HELOC

Могу ли я получить ссуду под залог под залог жилья или HELOC без работы?

Если у вас нет работы, вам может быть трудно получить ссуду под залог жилья или HELOC — вы можете не соответствовать требованиям к доходу кредитора. Однако вы можете претендовать на получение ссуды под залог собственного капитала, если у вас есть другие источники дохода.

Вот список источников дохода, не связанных с занятостью, которые кредиторы могут рассмотреть:

- Пенсия или выход на пенсию.

- Социальное обеспечение.

- Длительная нетрудоспособность.

- Аренда.

- Алименты или алименты.

- Пособие по безработице. Преимущества

- ВА.

- Проценты и дивиденды.

- Целевой фонд.

Кредитор будет учитывать доход совладельца или созаемщика, если он у вас есть. Таким образом, вы потенциально можете соответствовать требованиям DTI, чтобы претендовать на получение ссуды под залог недвижимости или HELOC без работы. Прежде чем подавать заявку, обратитесь к кредитору, чтобы узнать, какие источники дохода являются приемлемыми.

Сколько собственного капитала мне нужно в моем доме, чтобы получить ссуду под залог собственного капитала или HELOC?

Для получения ссуды под залог собственного капитала или HELOC кредиторы обычно требуют, чтобы у вас было от 15 до 20 процентов собственного капитала в вашем доме.

Опять же, необходимы конкретные даты, суммы и имена.